En un giro de los acontecimientos que probablemente sorprendió también a aquéllos con posiciones largas en el mercado, el oro se catapultó hasta volver a superar los 1.800 dólares por onza el martes, sólo tres sesiones después de su espectacular caída desde precisamente esa posición.

Sin embargo, cuando me senté a escribir esto —poco después de la medianoche en Nueva York (1:00 PM de Singapur, 6:00 AM de Europa—, el contrato de abril de próximo vencimiento del COMEX ya se movía justo por debajo de la línea de soporte, en 1.799,15 dólares.

No es que esto importe, ya que moverse de aquí para allá dentro de los canales de soporte forma parte de la rutina diaria de las materias primas, especialmente en el caso de una con tanta actividad como el oro. Sin embargo, mi objetivo es averiguar si el oro tiene una oportunidad real de mantenerse en la escalera de los 1.800 dólares y continuar su ascenso.

La respuesta, como siempre, viene determinada por tres elementos: titulares/datos, determinación alcista/bajista y gráficos.

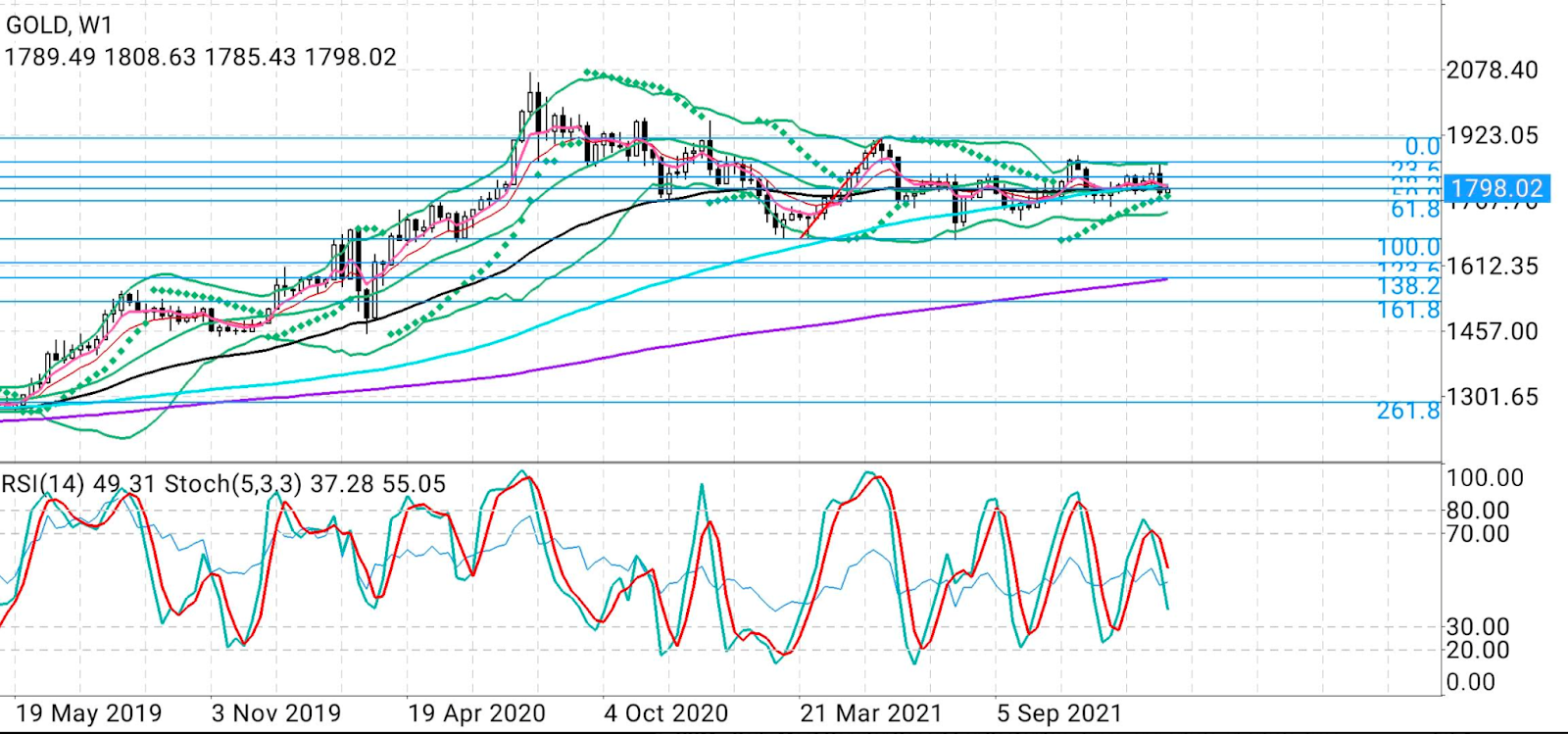

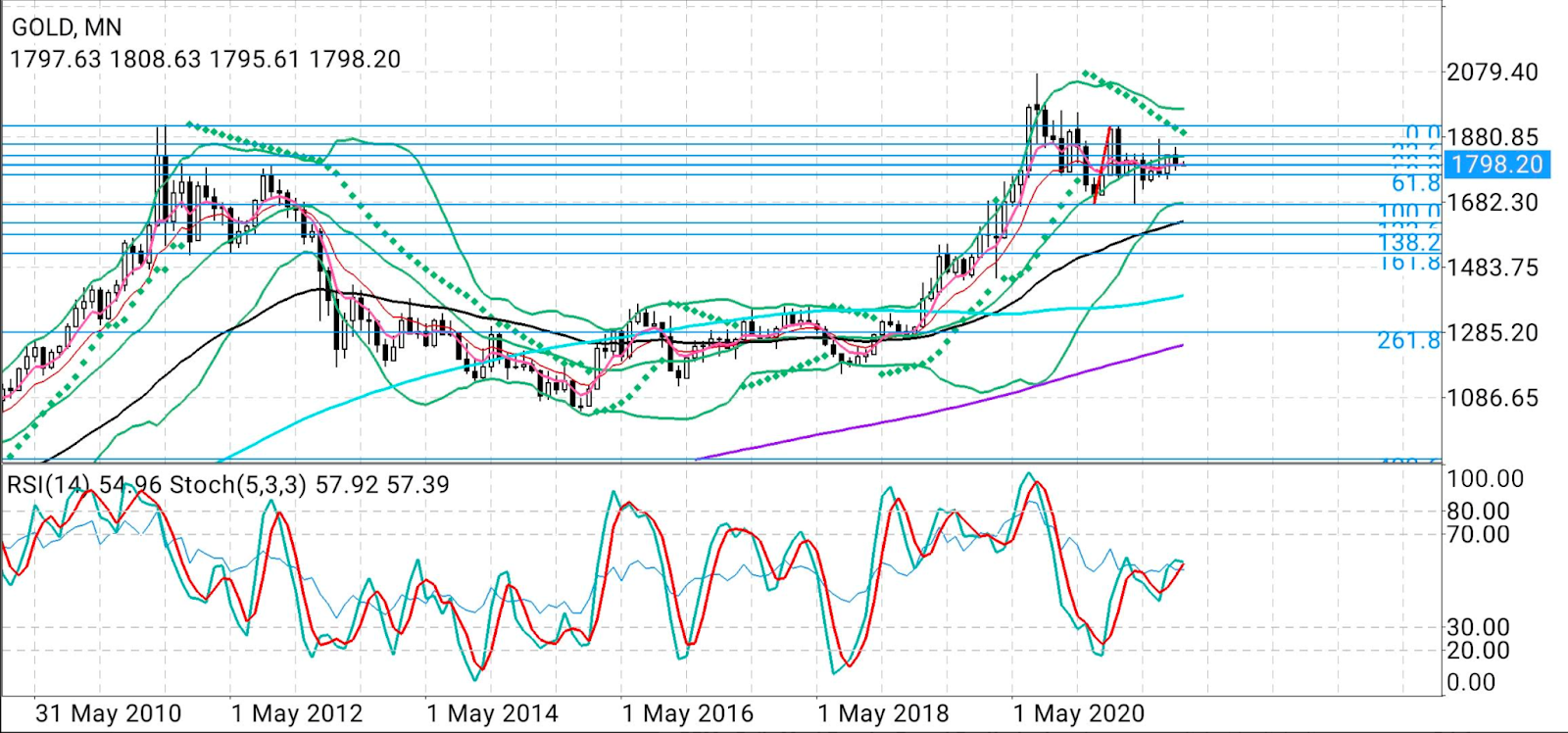

Gráficos cortesía de skcharting.com

Fueron los titulares los que volvieron a situar al oro por encima de los 1.800 dólares el martes y parece que siguen favoreciendo al metal precioso, aunque nunca se puede saber cuándo pivotará.

La subida del oro se produjo cuando los funcionarios de la Reserva Federal, entre los que se encontraban Esther George, de Kansas City, Mary Daly, de San Francisco, y Patrick Harker, de Filadelfia, subrayaron que la economía estadounidense no debería sufrir daños indebidos por las subidas de tipos de la Fed destinadas a luchar contra la inflación. Su consenso fue que debería haber cuatro subidas este año, de 25 puntos básicos cada una (cualquier otra cosa tendría que ser en circunstancias extremas, insinuaron).

Hace tan sólo una semana, los mercados habían sido tratados con el espectro de una Fed en modo Dr. Doom, preparándose para lanzar la economía contra una pared con hasta cinco subidas de tipos de hasta 50 puntos básicos para neutralizar el llamado monstruo de la inflación. El hecho de que esto no sea así hizo que el martes Wall Street se sintiera aliviado y que las acciones y la mayoría de los activos de riesgo repuntaran de forma generalizada.

El índice dólar, por supuesto, se debilitó ante la noticia de que la Reserva Federal jugará a largo plazo con los tipos de interés en lugar de hacerlo a corto plazo y con intensidad. Eso es lo que realmente impulsó la subida del oro.

Las inversiones en fondos cotizados en bolsa de oro también proporcionaron respaldo, ya que aquéllos seguidos por Bloomberg sumaron más de 5 toneladas de lingotes el lunes, ampliando la aportación de este año a 42 toneladas.

Pero hubo otro titular que impulsó el oro y lo impulsó además a lo grande: La revelación de la secretaria de prensa de la Casa Blanca, Jen Psaki, de que alrededor de 9 millones de personas que buscaban trabajo estaban de baja a principios de enero, posiblemente debido a los casos de la variante Ómicron del COVID. Esto alimentó la especulación de que el informe de empleo no agrícola del viernes no cumplirá ni de lejos las expectativas.

Hasta ahora, el consenso de los economistas es que los empresarios crearon 150.000 puestos de trabajo en diciembre, frente a los 199.000 de noviembre. Según las declaraciones de Psaki, la cifra del mes pasado podría ser incluso menor.

Dado el enfoque de la Fed en la recuperación del empleo, que mantiene junto con su lucha contra la inflación, el banco central podría ser aún más conservador con sus medidas de ajuste monetario los próximos meses.

Desde el punto de vista de los titulares y los datos, la perspectiva de una Fed más moderada crea más obstáculos para el dólar y el rendimiento de los bonos del Tesoro. Esto favorece más a los alcistas que a los bajistas y mantiene al metal precioso en o cerca de 1.800 dólares hasta que se conozcan las cifras del informe de empleo no agrícola a las 14:30 horas (CET) del viernes.

Lo que ocurra a partir de entonces es una incógnita. Así que la pregunta sigue siendo: ¿Sobrevivirá el oro a los 1800 dólares tras los datos de empleo? Sabremos la respuesta en unas 48 horas.

El otro indicador de las perspectivas del oro está, por supuesto, en los gráficos técnicos.

Tras la caída directa de 73 dólares de la semana pasada, desde los 1.853 hasta los 1.780 dólares, el oro ha recuperado 28 dólares, subiendo desde los 1.780 hasta los 1.808 dólares, lo que supone un retroceso de Fibonacci del 38,2% de la caída original, señala Sunil Kumar Dixit, estratega técnico jefe de skcharting.com

"Es posible que se produzca una consolidación lateral para volver a probar las zonas de soporte antes de reanudar la recuperación hacia el siguiente tramo al alza de 1.817 y 1.825 dólares, que son los niveles de Fibonacci del 50% y el 61,8% de la caída de 73 dólares", señala Dixit.

En el gráfico intradía de cuatro horas, la lectura del estocástico de 15/27 se está acercando a la sobreventa y los precios están volviendo a visitar la zona de soporte, lo que podría reanudar la recuperación del oro con una posible reconquista de los niveles anteriores de 1.808, 1.817 y 1.825 dólares, explica.

Y añade: "Es muy probable que los bajistas lleguen a las zonas de prueba de resistencia de 1.817-1.825".

"Avanzar con firmeza por encima del grupo de 1.825-1.835 dólares y superar los 1.853 dólares es bastante difícil y poco probable, a menos que haya algún desencadenante geopolítico muy fuerte".

"Además, es importante tener en cuenta que un repunte por debajo de 1.780 dólares será la señal inicial de que los bajistas seguirán ahondando hacia los 1.768-1.758 dólares como objetivos inmediatos que podrían extenderse hasta 1.735 dólares".

Descargo de responsabilidad: Barani Krishnan utiliza una serie de puntos de vista aparte del suyo para aportar diversidad a su análisis de cualquier mercado En pos de la neutralidad, presenta opiniones contrarias y variables de mercado. No tiene participaciones ni mantiene una posición en las materias primas o valores sobre los que escribe.