Esta semana no tendrá la emoción de la anterior, pero también podría ser una de esas semanas que nos pillan por sorpresa. La temporada de resultados sigue su curso, aunque 230 de las 500 empresas que figuran en S&P 500 han presentado resultados.

Así que no estamos exactamente en la segunda mitad de la temporada de presentación de resultados, pero digamos que todas las grandes empresas ya han presentado sus resultados, y sólo queda Nvidia (NASDAQ:NVDA), que no lo hará hasta el 21 de febrero.

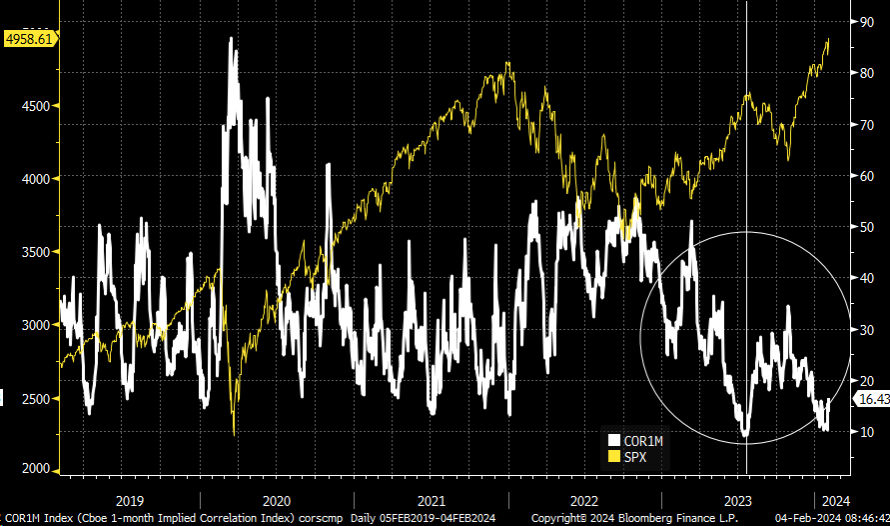

Según la teoría, la volatilidad implícita de seis de los siete valores de los 7 Magníficos ha caído bruscamente, y aunque la de Nvidia también lo hará, no será hasta después de que la empresa presente sus resultados.

Por lo tanto, en teoría, los índices de correlación implícita deberían seguir subiendo ahora que la volatilidad implícita se ha restablecido y la volatilidad implícita del S&P 500 y los componentes del índice empiezan a cotizar como uno solo.

Según la teoría, a medida que el índice de correlación implícita suba, deberíamos observar un retroceso del S&P 500 a medida que el comercio de dispersión de volatilidad vaya desvaneciéndose, y la constante oferta de volatilidad que hemos visto lastrar al VIX se deshaga hasta un mes antes del comienzo de la próxima temporada de presentación de resultados a finales de marzo.

Es una teoría, porque en este mercado nada está garantizado y algo podría desbaratar los planes. Sin embargo, al menos hasta ahora, las cosas han funcionado como se esperaba, y creo que seguirán funcionando.

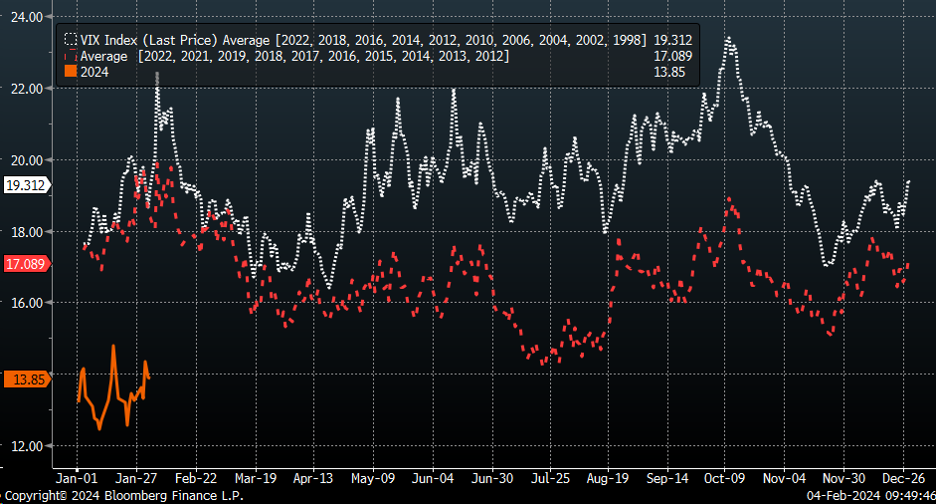

Supongo que el único punto de referencia aquí es que, normalmente, éste es un momento del año en el que aumenta la volatilidad implícita del S&P 500. Dado que este año es un año de elecciones presidenciales, y tres de las mayores ventas del mercado de valores de los tiempos modernos ocurrieron en años de elecciones presidenciales: 2000, 2008 y 2020.

Añadiré que 2012 y 2016 tampoco fueron pan comido precisamente. Aun así, se puede ver que en los últimos 10 años, excluyendo 2020, y cada año par, excluyendo 2000, 2008 y 2020 en el VIX, tendemos a ver un aumento de la volatilidad implícita del mercado en general. También he excluido 2023 de las medias.

También vemos que hay un aumento notable bastante grande en el VIX desde mediados de agosto hasta mediados de octubre y notablemente más alto en los años pares, y tal vez esto se deba a que las elecciones, en general, ocurren en años pares, ya sean las elecciones presidenciales o simplemente las elecciones generales, que pueden influir en el equilibrio de poder en el Congreso.

Ahora mismo, el VIX está extremadamente bajo en comparación con la media histórica de los últimos 10 años —excluyendo 2020— y extremadamente bajo en comparación con los años pares —excluyendo 2000, 2008 y 2020. Dado que el comercio de dispersión de la volatilidad ha quedado atrás, yo podría esgrimir un argumento bastante fuerte sobre que la supresión de la volatilidad ya es cosa del pasado, al menos por un tiempo, y debería tocar techo en torno a marzo y posiblemente en la opex de marzo.

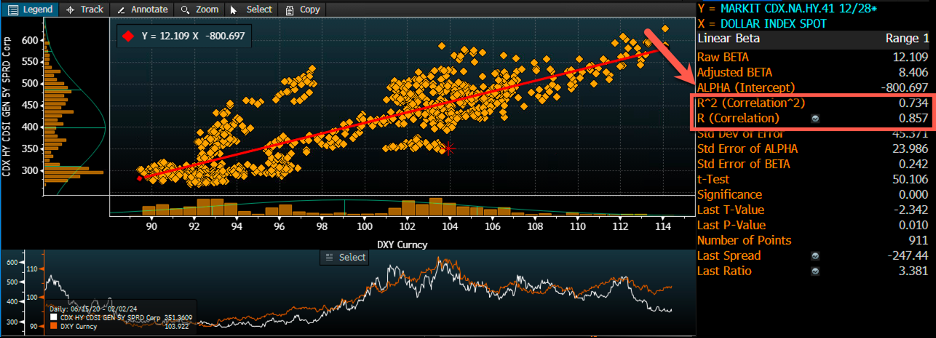

Además, el robusto informe de empleo del viernes ayudó al dólar a avanzar con firmeza y superar el nivel de resistencia de 103,50, en el que lleva luchando algún tiempo. Esto situará el próximo nivel de resistencia para el índice dólar en torno al nivel de 104,25.

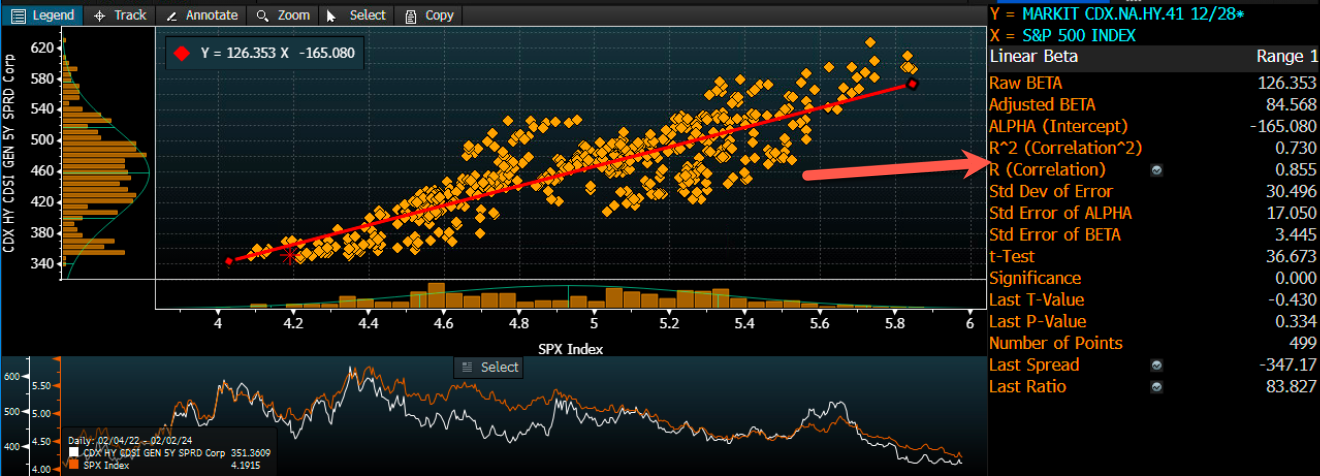

En términos generales, nos preocupan los cambios de valor del índice dólar por sus efectos en aspectos como las condiciones financieras y el diferencial de crédito de alto rendimiento, que están muy correlacionados a lo largo de los años. Así pues, un dólar fuerte debería traducirse en un aumento de los diferenciales de crédito.

Unos diferenciales de crédito más elevados deberían traducirse en un mayor rendimiento de los beneficios del S&P 500, lo que se traduce en un ratio PER más bajo para el S&P 500 y en precios más bajos.

En definitiva, desde principios de año han tenido que encajar muchas piezas y componentes para llegar a este punto, lo que dificulta las cosas desde un punto de vista macroeconómico más general.

Si bien la difusión del mensaje sobre el momento en que estas cosas se juntan es imposible, la idea detrás de mi trabajo y la forma en que lo presento es en forma de historia, uniendo lentamente todas las piezas hasta que lleguemos a lo que debería ser el comienzo del próximo capítulo.

Si he interpretado bien las cosas, probablemente ya hayamos leído los últimos párrafos del capítulo. Creo que estamos a punto de cerrar el capítulo del rally de octubre y de ver cómo se ajustan las condiciones financieras y aumenta la volatilidad, y todavía no he descartado que el S&P vuelva a los 4.100 puntos, por descabellado que pueda parecer.

Por supuesto, podría estar equivocado, y estoy dispuesto a vivir con ello porque parte del pronóstico de mercado implica estar equivocado; se trata simplemente de cambiar esas probabilidades a su favor lo mejor posible.

No pierdas esta increíble oportunidad para elevar la rentabilidad de tus inversiones. Aplica el código de descuento INVESTINGPRO1 y tendrás un 10% de descuento instantáneo al suscribirte al plan anual o bienal de Pro o Pro+. ¡Actúa rápido y súmate a la revolución de la inversión! ¡Consigue tu OFERTA AQUÍ!