- A medida que el rally alcanza nuevos máximos, la relación entre alta beta y baja volatilidad también alcanza niveles récord.

- El Nasdaq y el S&P 500 han registrado fuertes rentabilidades en 2024, lo que indica un mayor potencial.

- Una corrección del 5%-10% es posible, presentando oportunidades de compra en medio de una baja volatilidad.

- Obtenga selecciones de valores basadas en inteligencia artificial por menos de 8 dólares al mes: ¡Las rebajas de verano empiezan ahora!

A medida que el rally sigue marcando nuevos máximos, los inversores de todo el mundo se preguntan cada vez más si tiene una base sólida, si sigue siendo sostenible y, en consecuencia, si puede continuar.

He aquí uno de mis "ratios" favoritos para identificar el apetito/la aversión al riesgo, y ha alcanzado nuevos máximos históricos:

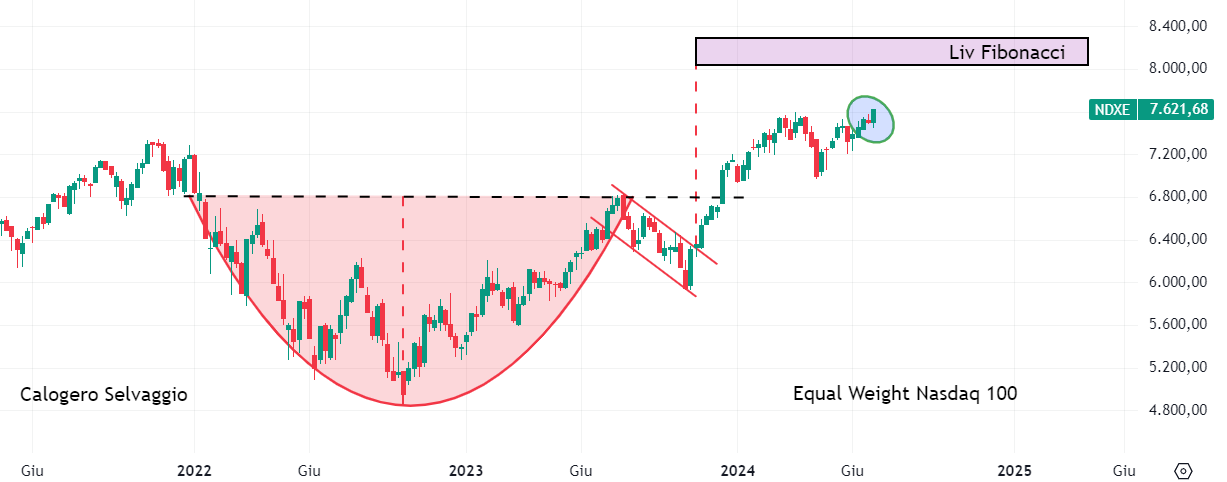

Beta alta frente a volatilidad baja me recuerda mucho a los índices ponderados por igual del NASDAQ, quizá porque representan mejor la acción media que los índices ponderados por capitalización bursátil, más populares.

En el gráfico, vemos que después de marzo de 2021, cuando los sectores de Beta alta (en el numerador) registraron un nuevo máximo histórico, superaron a los sectores de Beta baja (en el denominador).

A lo largo de 2021, intentaron superar esos niveles hasta noviembre de 2021, donde las cosas se invirtieron, es decir, las empresas de Beta baja obtuvieron mejores resultados aprovechando la incertidumbre de la economía (y esto también se refleja en las empresas de Beta baja). En junio de 2022, la tendencia volvió a invertirse bruscamente en los sectores de beta alta, anticipando un fuerte repunte de la renta variable.

Volví a compartir el informe a mediados de junio, hasta entonces los niveles de 2021 habían representado una resistencia psicológica "insuperable", señalando la posible y definitiva ruptura. En estos momentos, una ruptura confirmada sería lo más alcista que podríamos esperar para continuar la tendencia.

Y no sólo eso, hablando de igual a igual, el Nasdaq ha registrado nuevos máximos.

En el gráfico vemos que se está produciendo la proyección del patrón de "taza y asa". Se formó con una tendencia bastante pronunciada que llevó a los precios a formar mínimos en 2022 y luego se invirtió muy gradualmente, formando primero un "fondo".

Así, entre 2022 y 2023, la primera fase en la que se produce una acumulación, hasta el inicio del movimiento de reversión que llevó a los precios cerca del "borde" de la copa, y luego una corrección formó la parte del mango.

Posteriormente, en noviembre de 2023, se reanudó la tendencia alcista con la confirmación de la reversión dando lugar a la ruptura del borde de la copa (línea negra discontinua) e iniciando la proyección positiva de la figura que también corresponde a los niveles de extensión de Fibonacci, 1,414%.

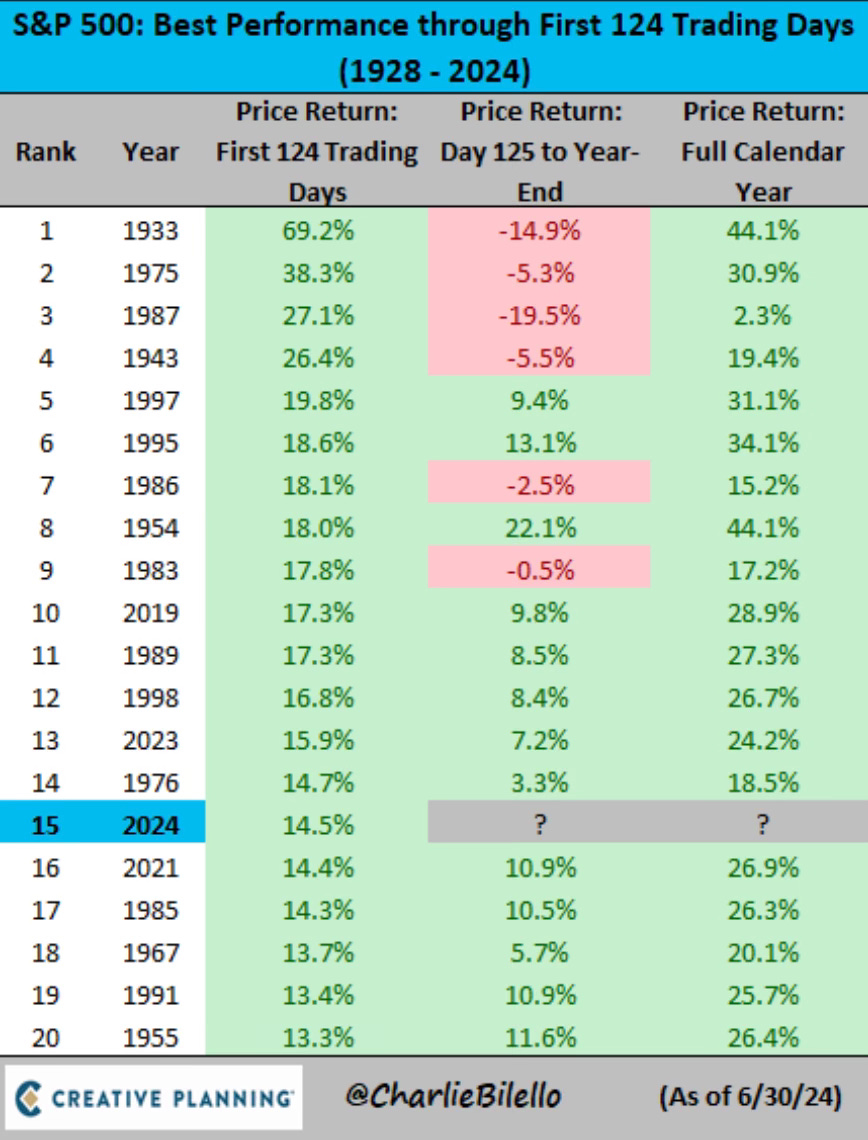

Además, la semana pasada, corta por las vacaciones, terminó con el S&P 500 y el Nasdaq con nuevos máximos históricos. El primero ha marcado nuevos máximos históricos en tres ocasiones, alcanzando 34 nuevos máximos en lo que va de 2024. Desde principios de año, para quien lo haya olvidado, el S&P 500 ha tenido una rentabilidad del +17.3%, mientras que el Nasdaq +24.2%.

Hay muchas probabilidades de que los rendimientos sigan siendo positivos a medida que pasen los meses (quizá más moderados que en la primera parte del año), apoyados tanto por la bajada de tipos de la Reserva Federal como por unos beneficios que seguirán subiendo.

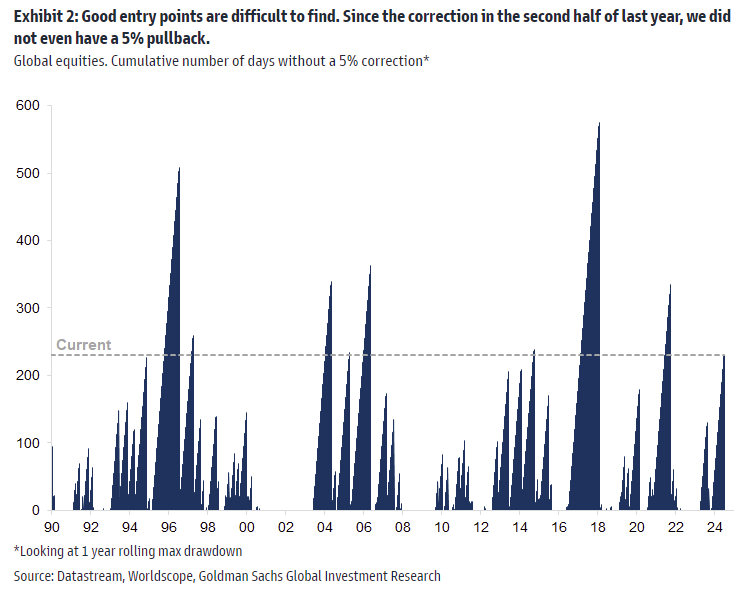

Al mismo tiempo, cabe preguntarse si el mercado ha sufrido una corrección saludable.

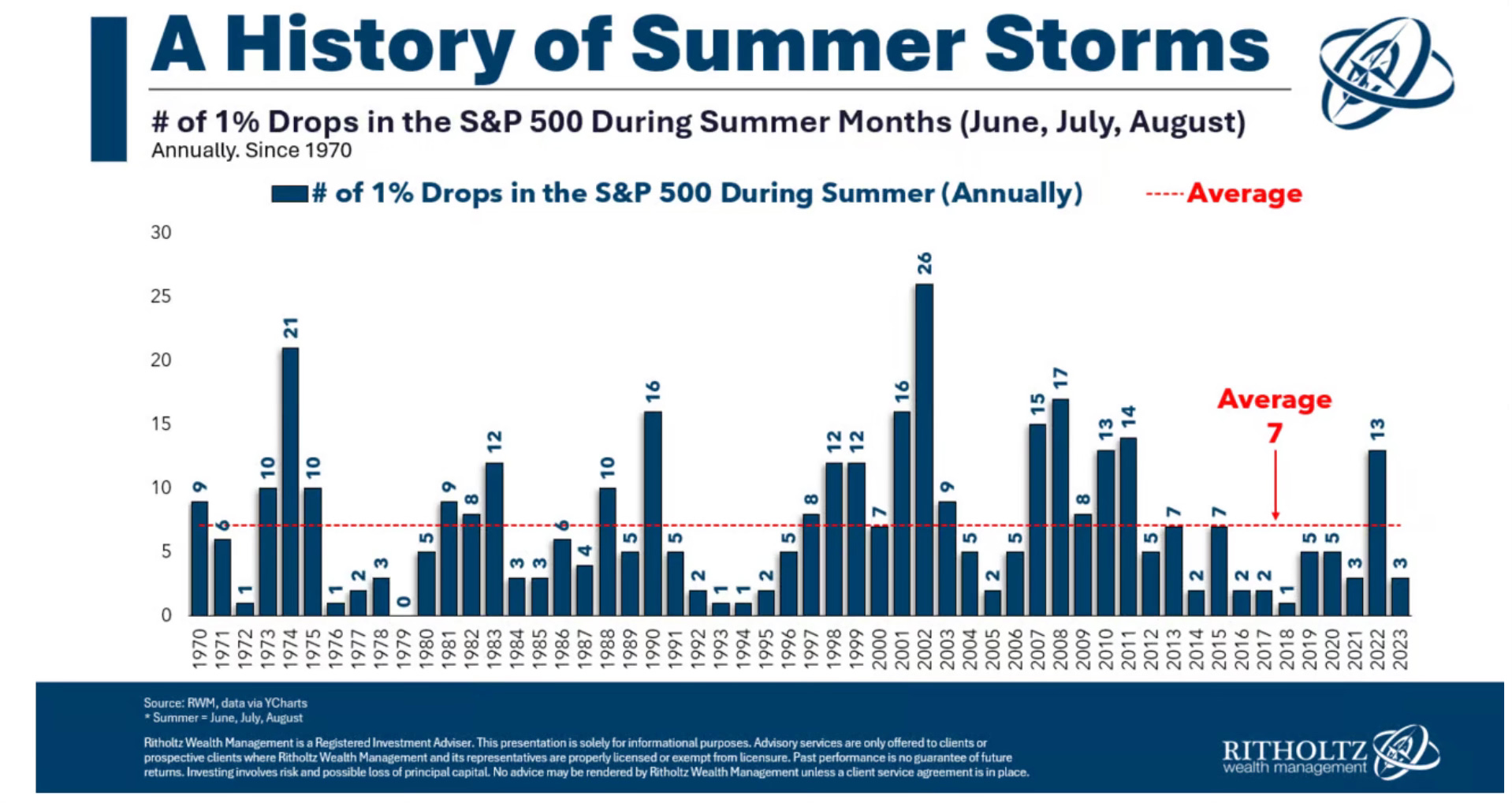

Por el momento, no parece que se esté gestando nada que provoque un descenso preocupante o duradero, pero no debería sorprendernos que un mercado recupere el aliento en forma de un descenso rutinario y temporal del 5%-10%. Dado el entorno fundamental positivo, los retrocesos podrían ser una oportunidad de compra y reequilibrio.

El gráfico muestra la historia de las tormentas de verano y el número de descensos del 1% en el S&P 500 durante los meses de verano (junio, julio y agosto), con una media del 7%. Algo de volatilidad hay que tener en cuenta en algún momento.

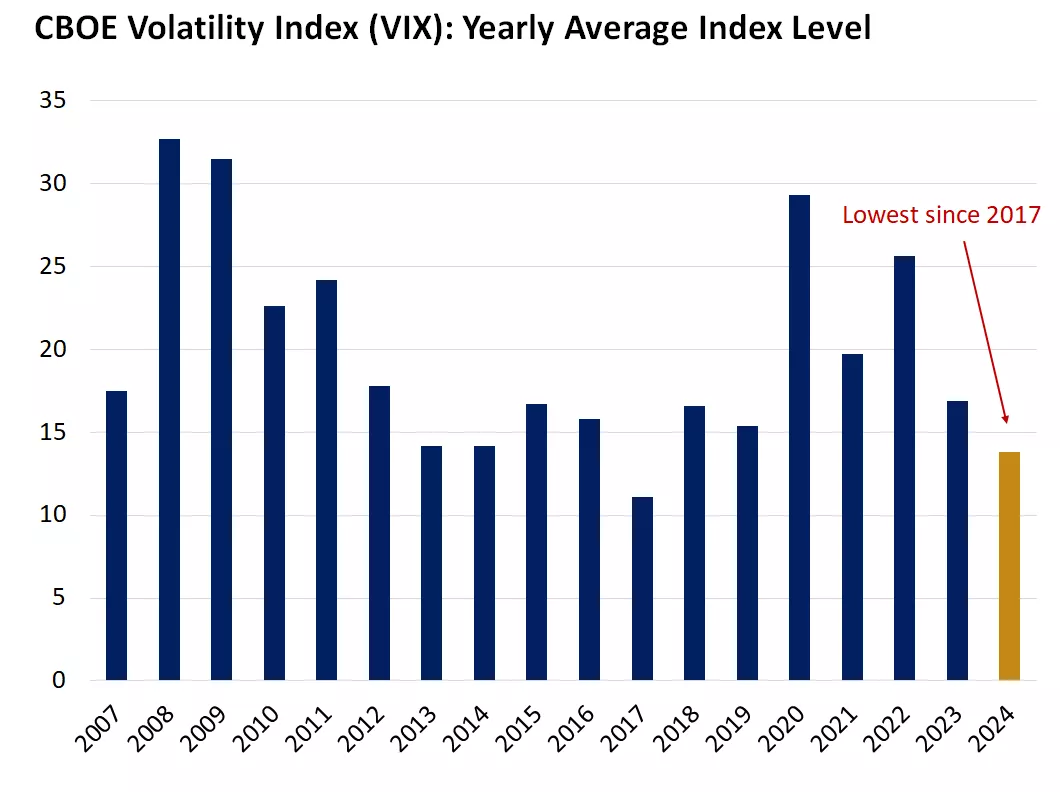

Aunque actualmente el índice VIX (que mide la volatilidad del mercado y suele denominarse "índice del miedo") registró recientemente su lectura diaria más baja desde 2019. Si nos fijamos en la media anual, 2024 registró un nivel de 13.8, es decir, el nivel más bajo desde 2017 y la segunda media anual más baja de las últimas dos décadas.

Por último, a medida que nos adentramos en la segunda mitad del año, puede surgir una pregunta habitual: ¿cuál es el momento adecuado para empezar a comprar de nuevo?

Por un lado, hay inversores que están examinando sus carteras, preguntándose si están correctamente posicionados de cara a la segunda mitad del año. Otros tienen un exceso de liquidez y esperan la oportunidad de aprovechar un retroceso.

Estos últimos siguen esperando para comprar el retroceso, porque sencillamente aún no se ha producido.

Una cosa que a menudo se olvida cuando la gente piensa que está esperando demasiado a una corrección es que se están perdiendo gran parte de la subida. Además, históricamente la probabilidad de tener pérdidas con el índice S&P 500 en un día cualquiera es ligeramente peor que lanzar una moneda al aire (46%), pero la probabilidad de pérdida disminuye a la mitad si se amplía el periodo a 1 año (26%) y en mayor medida en periodos superiores a 5 años (10%) y 10 años (5%).

***

Este verano, obtenga descuentos exclusivos en nuestras suscripciones, ¡incluidos planes anuales por menos de 7 dólares al mes!

¿Cansado de ver cómo los grandes se llevan los beneficios mientras usted se queda al margen?

La revolucionaria herramienta de IA de InvestingPro, ProPicks, pone el poder del arma secreta de Wall Street - la selección de valores impulsada por IA - al alcance de SU mano.

Suscríbase hoy mismo a InvestingPro y lleve sus inversiones al siguiente nivel

Descargo de responsabilidad: Este artículo se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, consejo, asesoramiento o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ningún modo. Me gustaría recordarle que cualquier tipo de activo, se evalúa desde múltiples perspectivas y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo con el inversor.