- El índice dólar supera los 107 puntos, su cota más alta desde 2002

- A medida que el EUR/USD se acerca a la paridad, un robusto dólar presionará los beneficios de las empresas en esta temporada de presentación de resultados

- Los valores que citan los cambios desfavorables de la moneda podrían tener luz verde, mientras que las pérdidas de beneficios a causa del descenso de la demanda de los consumidores probablemente mostrarán peores reacciones.

La temporada de presentación de resultados comenzará en serio el jueves. Es entonces cuando JPMorgan Chase (NYSE:JPM) publicará sus resultados del segundo trimestre en Wall Street. Otros grandes bancos y brokers de bolsa presentarán sus resultados esa tarde y el viernes por la mañana. Sin embargo, la semana del 25 de julio podría ser más importante pues las grandes empresas tecnológicas presentarán sus cifras de beneficios y sus previsiones fundamentales. Uno de los mayores obstáculos de cara al segundo trimestre es, sin duda, la subida del dólar estadounidense. El índice dólar o DXY, como se le conoce, ha subido la friolera de un 18% desde mediados del segundo trimestre del año pasado y ha registrado su cota más alta desde finales de 2002, mientras el cruce EUR/USD se acerca a la paridad.

Índice dólar: Máximos de 20 años

Fuente: Investing.com

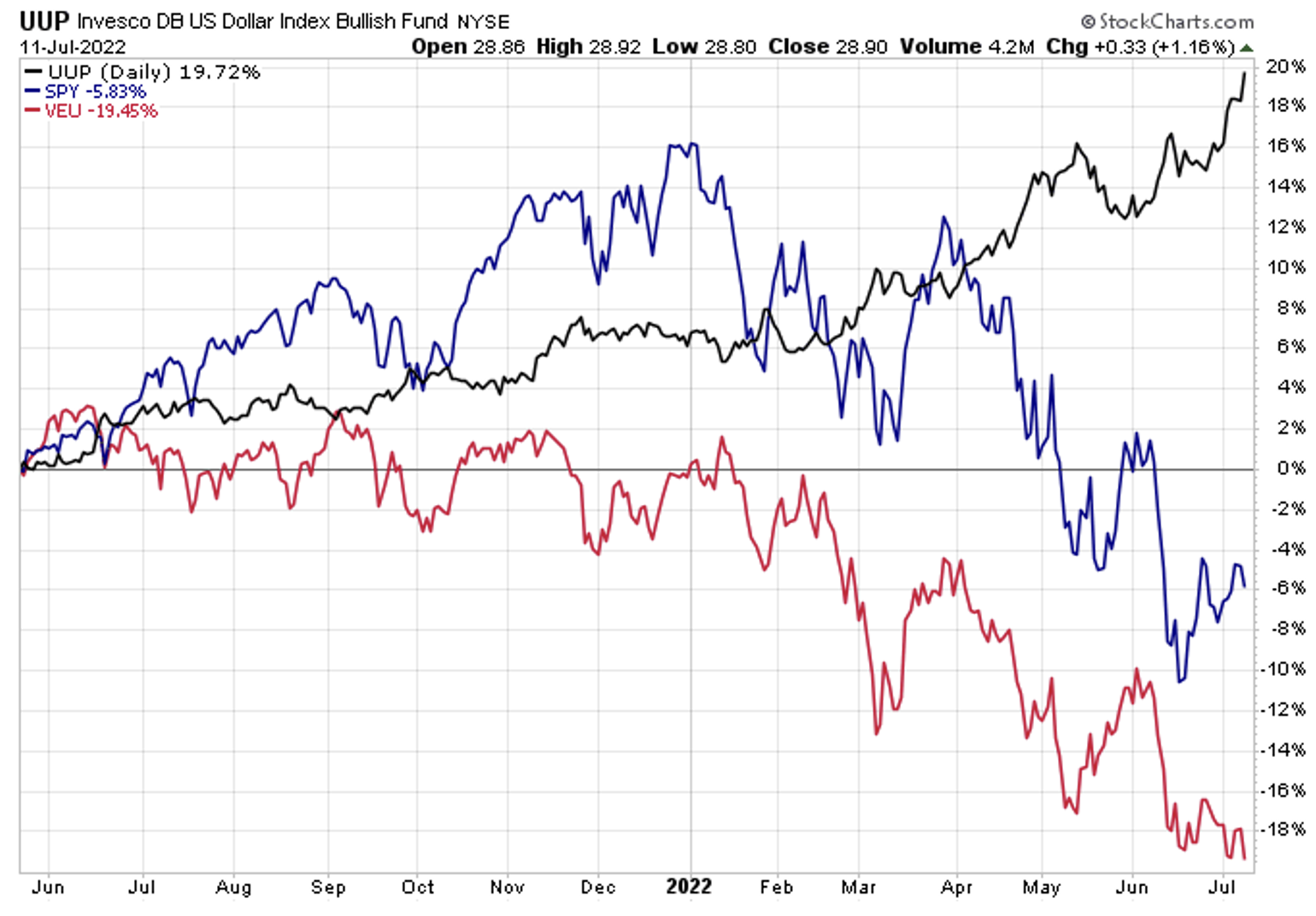

El dólar ha subido de forma espectacular sólo en los últimos 14 meses. Desde mediados del segundo trimestre del año pasado, el fondo Invesco DB US Dollar Index Bullish Fund (NYSE:UUP) ha subido un 20%. En ese tiempo, las acciones han tenido problemas con la caída del SPDR® S&P 500 (NYSE:SPY) de más de un 5% (incluidos los dividendos), mientras que las acciones no estadounidenses han descendido un enorme 19%. Las acciones extranjeras suelen tener un rendimiento inferior cuando sube el dólar.

El dólar sube un 20% desde mediados del segundo trimestre de 2021

Fuente: Stockcharts.com

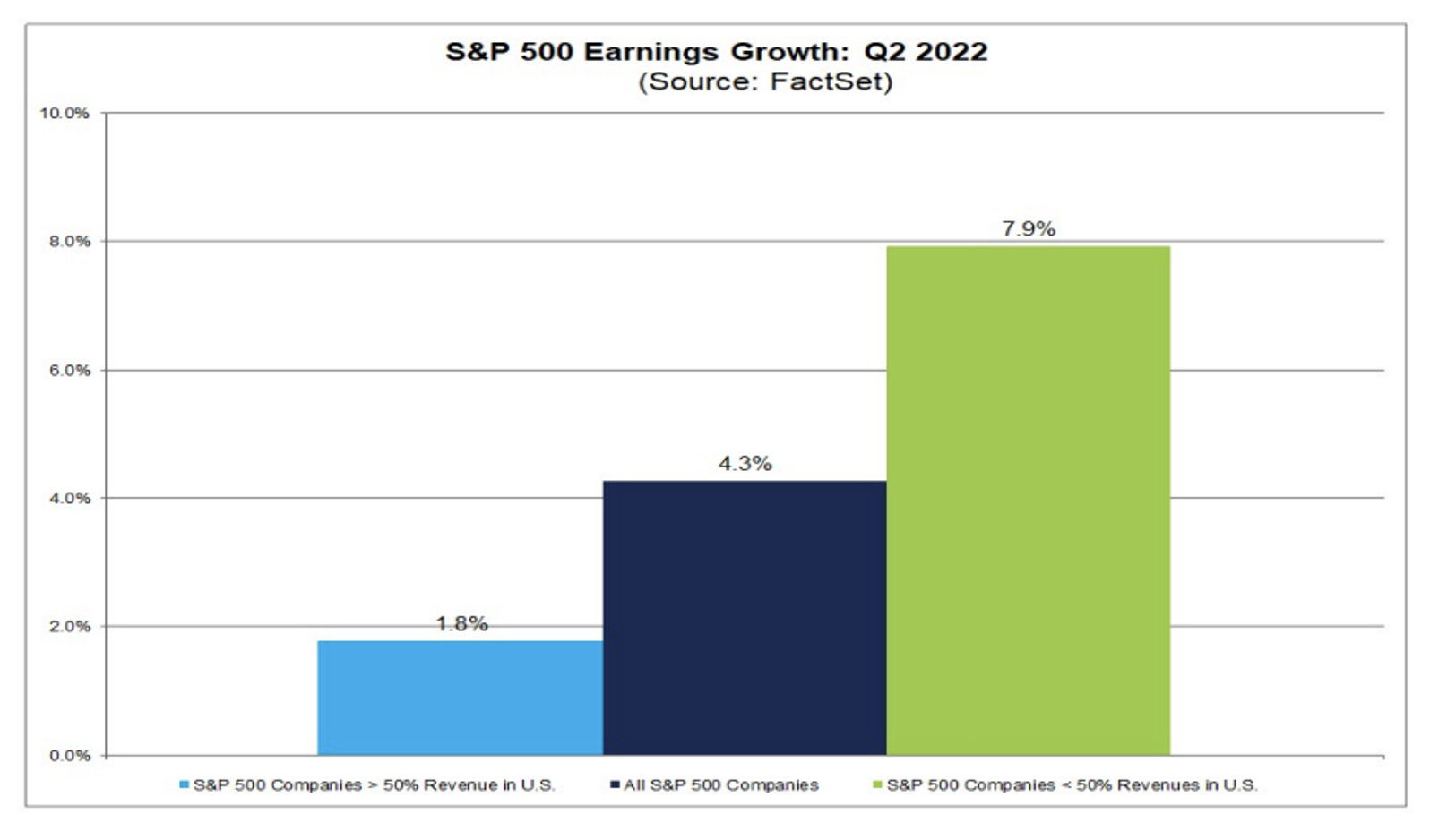

Sin embargo, para las empresas nacionales, un mayor número de ventas en el extranjero supone un mayor impacto de la divisa en un entorno de dólar al alza. Según FactSet (NYSE:FDS), se prevé que el crecimiento de los beneficios en el segundo trimestre sea mejor para las empresas que operan principalmente en Estados Unidos. Los beneficios se consideran más débiles para las empresas que tienen un porcentaje relativamente alto de ventas fuera de Estados Unidos.

FactSet: El aumento de las ventas en el extranjero implican menos beneficios para las empresas del S&P 500

Fuente: FactSet

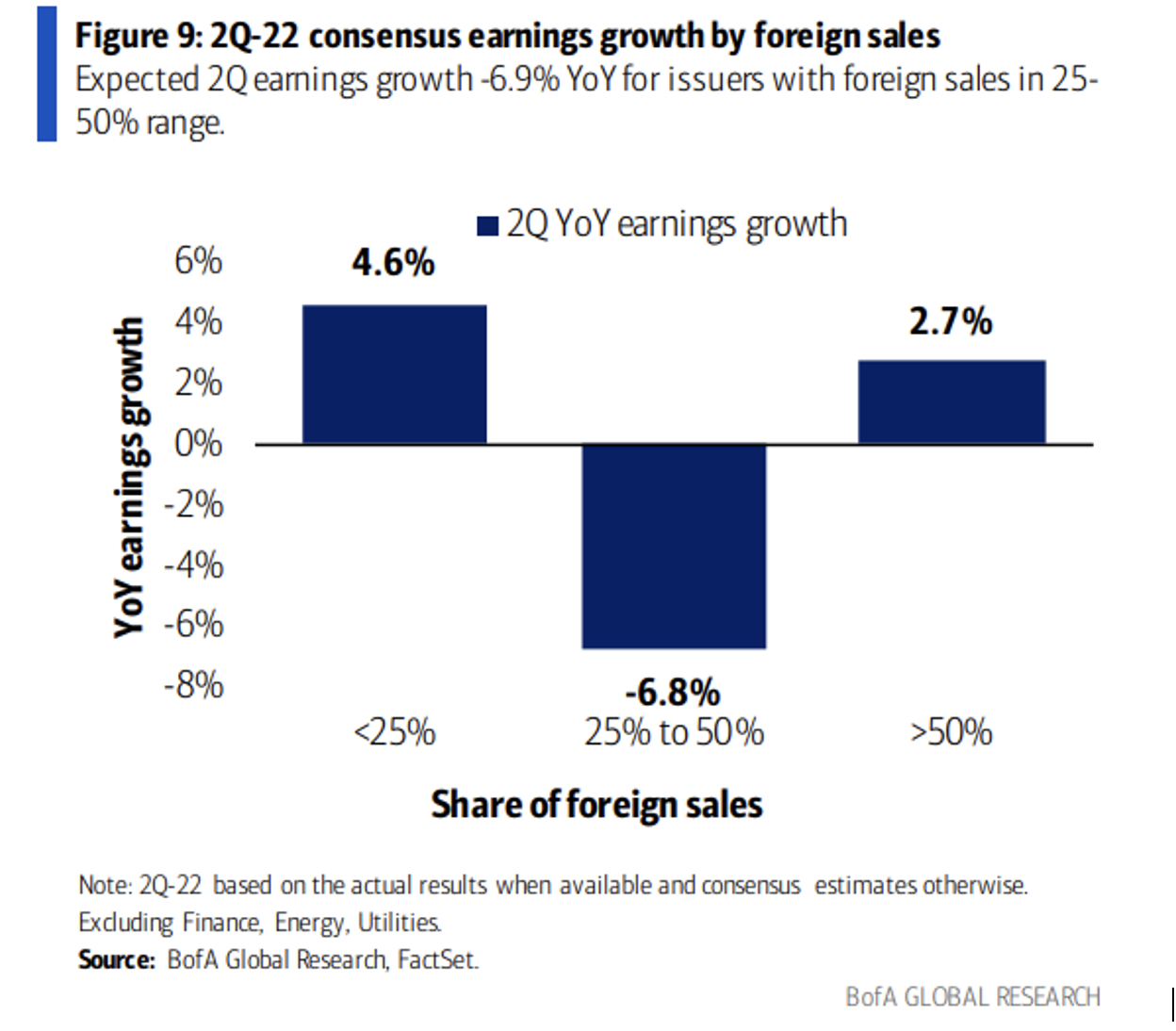

Profundizando más, los analistas de Bank of America (NYSE:BAC) Global Research estiman que si se eliminan los volátiles sectores de la energía y las finanzas (y el muy nacional sector de los servicios públicos), es en realidad el grupo de empresas que tienen ventas en el extranjero en el rango del 25% al 50% el que podría observar el peor crecimiento de los beneficios en comparación con el segundo trimestre de hace un año. Son las empresas con menos del 25% de exposición a las ventas en el extranjero las que deberían experimentar el mejor incremento del BPA.

BofA: El mejor crecimiento del BPA se observa entre las empresas nacionales (excluyendo las energéticas, financieras y de servicios públicos)

Fuente: BofA Global Research

Aunque el dólar ha registrado máximos generacionales, afirmo que las empresas podrían obtener luz verde en caso de que los beneficios se vean afectados simplemente por la subida del dólar. En general, las variaciones de las divisas suelen tener un efecto de reversión: cuando una divisa sube, suele retroceder en los años siguientes. Lo que realmente importa en este periodo de presentación de resultados será cómo se comportan las grandes empresas y qué hace el consumidor.

Por ejemplo, creo que la reacción de los precios de las acciones tras los resultados en caso de que una empresa anuncie que no ha cumplido las expectativas de resultados debido a los cambios desfavorables en los tipos de cambio será nula. Es más probable que las acciones se vean afectadas si alegan problemas de inventario y disminución de la demanda.

Conclusión

Son muchos los elementos en juego ante uno de las temporadas de presentación de resultados trimestrales más importantes de los últimos años. ¿Intentarán las empresas poner toda la carne en el asador durante el trimestre y recortar las cifras de beneficios para rebajar el listón de cara al resto del año? Es posible. También es posible que apunten a la subida del dólar como motivo de unos ingresos netos algo inferiores. La ventaja es que si el billete verde retrocede en los próximos años, eso sería un viento favorable para los beneficios de las grandes multinacionales.

Descargo de responsabilidad: No mantengo ninguna posición en las divisas mencionadas en este artículo.