-

Las acciones de Vale se han visto afectadas en lo que va de año

-

Es probable que el negocio subyacente siga siendo muy rentable

-

Devuelve el capital a los accionistas, a pesar del sombrío clima macroeconómico

-

La acción es una apuesta de bajo riesgo

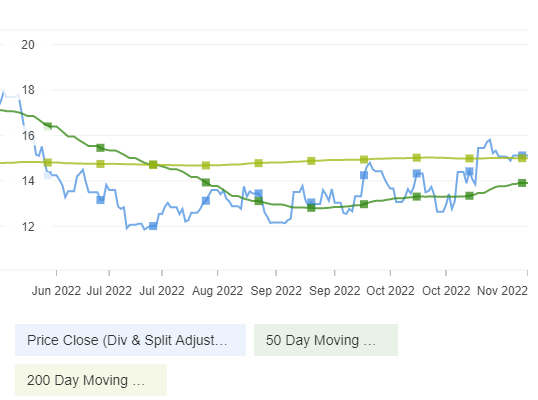

Vale (NYSE:VALE) ha bajado un 27% desde su máximo de 21 dólares en abril, ya que el mercado valora el deterioro de las perspectivas marcroeconómicas. Dada la alta ciclicidad de sus productos metálicos primarios, como el mineral de hierro y las ferroaleaciones, esto es algo razonable.

Sin embargo, Vale está bien preparada para hacer frente a la tormenta que se avecina y probablemente logrará obtener beneficios atractivos y devolver el capital a los accionistas.

Su posición financiera es sólida y su rentabilidad tendría que reducirse a la mitad antes de poner en peligro su rentabilidad por dividendo del 8.8%.

A un precio de sólo 3.9 veces el beneficio por acción a largo plazo (P/LTM EPS), la acción merece sin duda otra mirada.

Fuente: InvestingPro

Con sede en Brasil, Vale es la quinta empresa minera mundial por ingresos. Explora, explota y comercializa materias primas en el país y en el extranjero, concentrándose en los minerales ferrosos, que representan el 90% de las ventas. El 10% restante corresponde a metales básicos (por ejemplo, níquel) y metales preciosos (por ejemplo, oro).

Vale está expuesta a un riesgo político bastante elevado en Brasil, y el gobierno posee indirectamente una participación menor, inferior al 5%, en la empresa, que ha ido reduciendo activamente.

Las recientes elecciones en Brasil son, por supuesto, un tema de gran interés. El expresidente Luiz Inácio Lula da Silva (más conocido como Lula) se impuso al titular de la derecha, Jair Bolsonaro, por sólo el 50.9% frente al 49.1% en las últimas elecciones presidenciales y se dispone a tomar las riendas de la mayor nación de América Latina el 1 de enero. Durante su campaña, hubo rumores de que Lula aumentaría las regalías de ciertos proyectos mineros, lo que se conoce como "participación especial". Una propuesta similar se sugirió durante los gobiernos de izquierda de 2011 a 2016, pero fue archivada tras el rechazo de la industria.

En general, los mercados financieros reaccionaron positivamente a las señales de paz social, estabilidad política y políticas que pueden impulsar la inversión y el crecimiento. Los analistas esperan que Lula impulse una agenda más centrista que de izquierdas, lo que tendrá poco impacto en Vale. El primer indicador de las verdaderas intenciones de Lula será su elección de Ministro de Economía, que se anunciará a principios de enero.

Finanzas y perspectivas de recesión

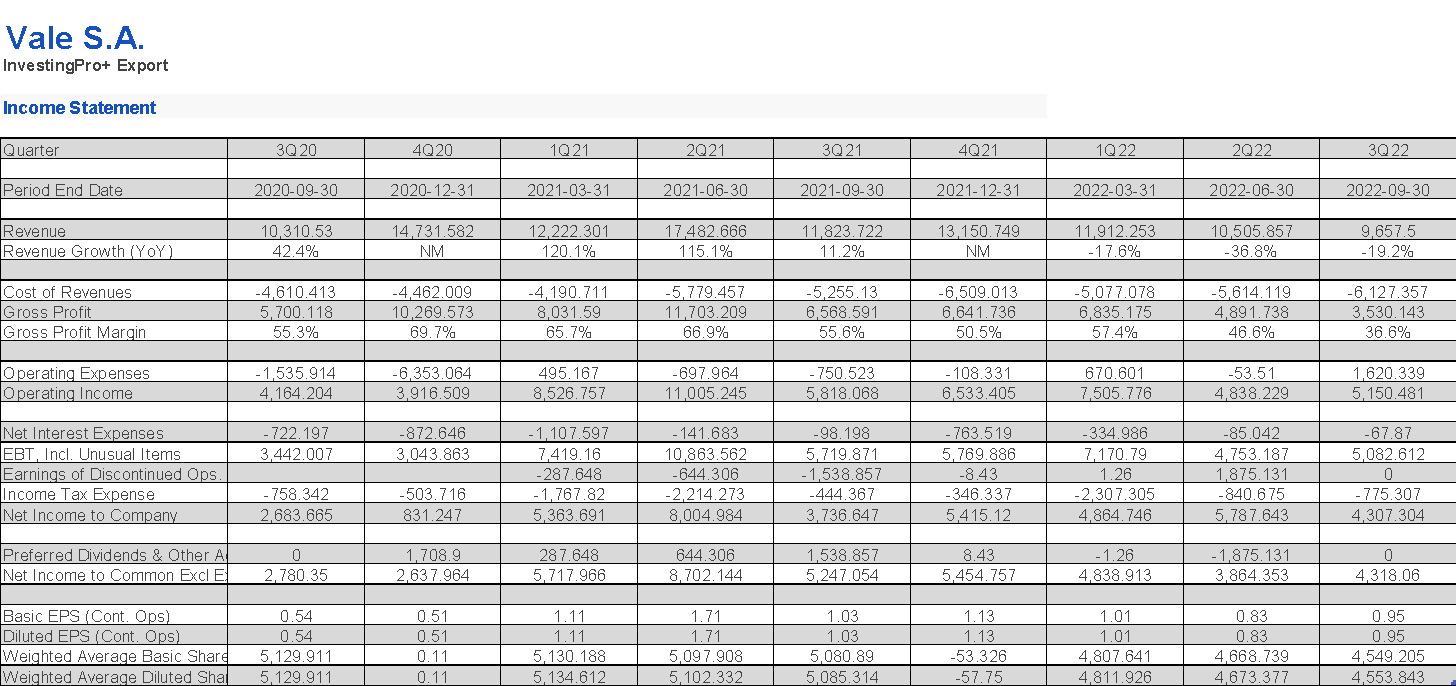

Al igual que muchos de sus homólogos, la rápida expansión de Vale en el ejercicio 2021 se mostró finalmente insostenible. En el tercer trimestre de 2022, Vale informó de una caída del 19% interanual en sus ingresos, hasta 9,920 millones de dólares, y un EBITDA de 3,660 millones de dólares, muy por debajo de los 5,250 millones del segundo trimestre de 2022. Los márgenes de EBITDA cayeron del 47% al 37%.

El mercado reaccionó mal, pero los resultados no son más que una reversión a los niveles de Vale anteriores a COVID. No debería sorprender que se espere que las métricas operativas de Vale se debiliten hasta el año fiscal 2023, en línea con el deterioro de los vientos macro.

La posición financiera de Vale sigue siendo sólida, lo que debería salvaguardar el pago de dividendos siempre que el descenso no sea demasiado grave o prolongado.

En cuanto a la deuda neta, se prevé que alcance entre 10,000 y 17,000 millones de dólares a finales de año, siendo 13,300 millones la estimación media. Con unos ingresos operativos en el tercer trimestre de 2022 de 5,150 millones de dólares, la deuda neta se sitúa en poco más de dos veces el EBIT. Este bajo apalancamiento significa que Vale está en una buena posición para hacer frente a cualquier desafío que surja de cualquier desaceleración.

Afortunadamente, Vale no es principiante. En anteriores recesiones, la minera ha mantenido los márgenes de EBITDA bastante estables, lo que es positivo para los inversionistas preocupados por el pago de dividendos. La rentabilidad de Vale está siempre por encima del sector. El beneficio operativo anual ajustado cíclicamente (a 10 años) se sitúa en ∼13,000 millones de dólares, por lo que la rentabilidad tendría que reducirse a la mitad para poner en riesgo la rentabilidad del dividendo del 9%.

La empresa también tiene previsto seguir invirtiendo, y sus compromisos de gastos de capital ponen de manifiesto la fe de la dirección en las oportunidades de crecimiento a medio plazo en la transición energética mundial.

Volatilidad de las materias primas y planes de producción

El hierro representa más de la mitad de los ingresos de Vale, por lo que se ha beneficiado de las fuertes subidas de precios del metal en los últimos dos trimestres. Sin embargo, esto está empezando a desvanecerse, ya que China parece estar relajando algunas de sus restricciones de COVID-cero.

A medio y corto plazo, la debilidad de la economía mundial, unida a los planes de inversión minera que se espera que den lugar a un importante aumento de la producción, podría perjudicar gravemente los precios del mineral de hierro en todo el mundo. Además, la actual crisis energética eleva el costo de los insumos y equipos mineros.

Valoración

Las acciones de Vale sólo han empezado a rondar ligeramente por encima de su soporte de largo plazo de 11.80 dólares, al que se acercó por última vez en noviembre de 2021. Dada la muy diferente situación macroeconómica, es difícil prever que la cotización bursátil baje de ese soporte.

Tras la caída de los beneficios, el precio se recuperó hasta los 15.13 dólares, pero creo que hay más recorrido al alza. El gigante minero cotiza a un BPA/PTM de sólo 3.9 veces, frente a una media del sector de 9.2 veces. Su valor empresarial/EBITDAestá cerca de los mínimos de COVID a pesar de que la empresa se ha recuperado considerablemente desde entonces.

Vale está bien posicionada para hacer frente a cualquier tormenta que se avecine, si es que llega a materializarse. Dada la resistencia de los márgenes de beneficio en recesiones pasadas, cabe suponer que se mantendrá la rentabilidad por dividendo del 8.9%.

Declaración: El autor no tiene actualmente ninguna posición en Vale. Este artículo se ha redactado únicamente con fines informativos. No constituye una solicitud, oferta, consejo, asesoramiento o recomendación de inversión.