50 puntos base con un toque agresivo

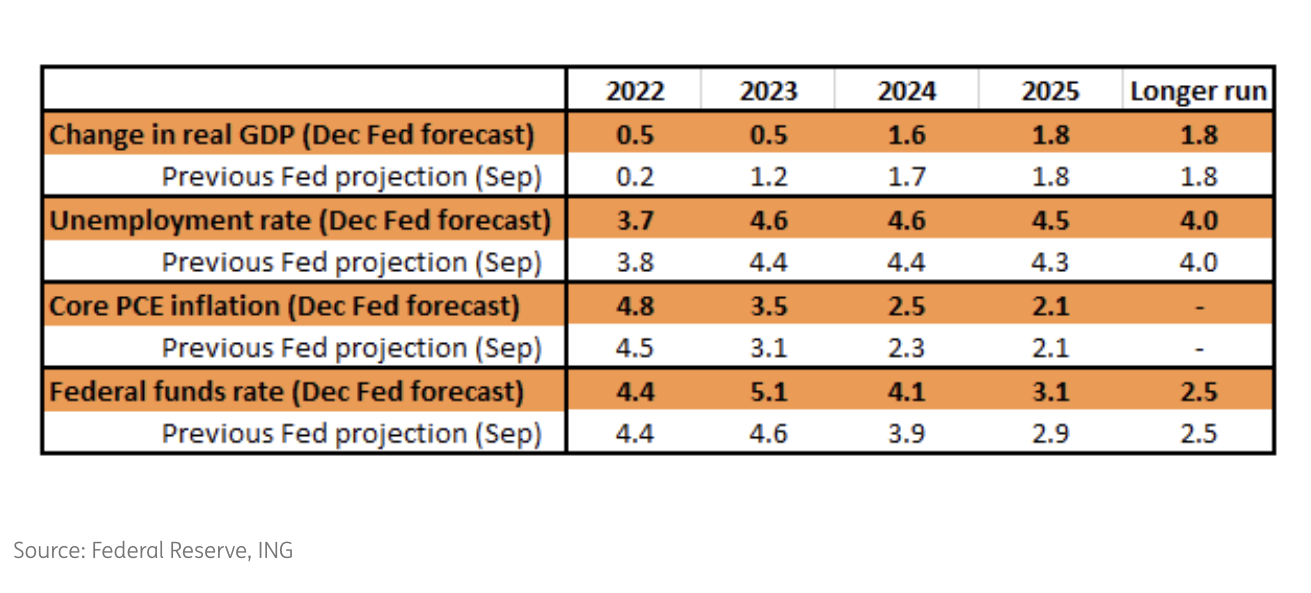

La Reserva Federal votó por unanimidad elevar la tasa de interés objetivo de los fondos federales en 50 puntos base, hasta 4.25-4.5%, en línea con las expectativas del mercado. El texto repite que los funcionarios prevén que los "continuos aumentos" de la tasa de los fondos federales serán "apropiados", mientras que su actualización de previsiones tiene como proyección central que la tasa de los fondos federales termine 2023 en el 5.1% y en el 4.1% para 2024. Anteriormente se situaban en el 4.6% y el 3.9%.

Dos mínimos consecutivos de inflación han llevado al mercado a creer que nos estamos acercando al máximo de las tasas de interés, y que los recortes de tasas pronto estarán en la agenda. La Fed claramente no está dispuesta a hacer esa llamada.

El banco central ha revisado al alza sus previsiones de inflación. Recordemos que la Fed se centra en el deflactor del gasto de consumo personal y no en el IPC subyacente, que se publicó ayer. El IPC subyacente se ve más afectado por los autos de segunda mano y tiene una definición diferente de los costes de atención médica, lo que contribuyó significativamente a la caída del IPC. El deflactor del gasto de consumo personal (o PCE, por sus siglas en inglés) probablemente será más estable que el IPC subyacente, ya que la Reserva Federal ha revisado al alza su estimación del PCE subyacente hasta el 3.5% para finales de 2023, frente al 3,1% anterior, y ha revisado al alza la estimación para 2024 hasta el 2.5%, frente al 2.3% anterior.

Al parecer, la Reserva Federal sólo prevé una modesta desaceleración de la actividad el próximo año, con una tasa de desempleo que aumentará hasta el 4.6% desde el nivel actual del 3.7%, y una economía que seguirá expandiéndose, aunque sólo un 0.5% interanual entre el cuarto trimestre de 2022 y el cuarto trimestre de 2023.

Otra subida de 50 puntos base en febrero: la Fed quiere más pruebas de que la inflación se está desacelerando

Esta política relativamente dura probablemente se deriva de la preocupación de que las recientes caídas pronunciadas en los rendimientos del Tesoro y el dólar estén socavando las subidas de tasas de interés de la Fed al relajar las condiciones financieras, exactamente lo contrario de lo que la Fed quiere ver mientras lucha por conseguir una inflación más baja. De hecho, los comentarios del presidente de la Fed, Jerome Powell, hacen hincapié en que el banco quiere que las condiciones financieras "reflejen la política restrictiva que estamos aplicando". Al fin y al cabo, la inflación sigue estando muy por encima del objetivo, el mercado laboral y la presión salarial se mantienen al alza, y los datos de actividad apuntan a un PIB del cuarto trimestre decente, tras una saludable tasa de crecimiento del 2.9% en el tercer trimestre.

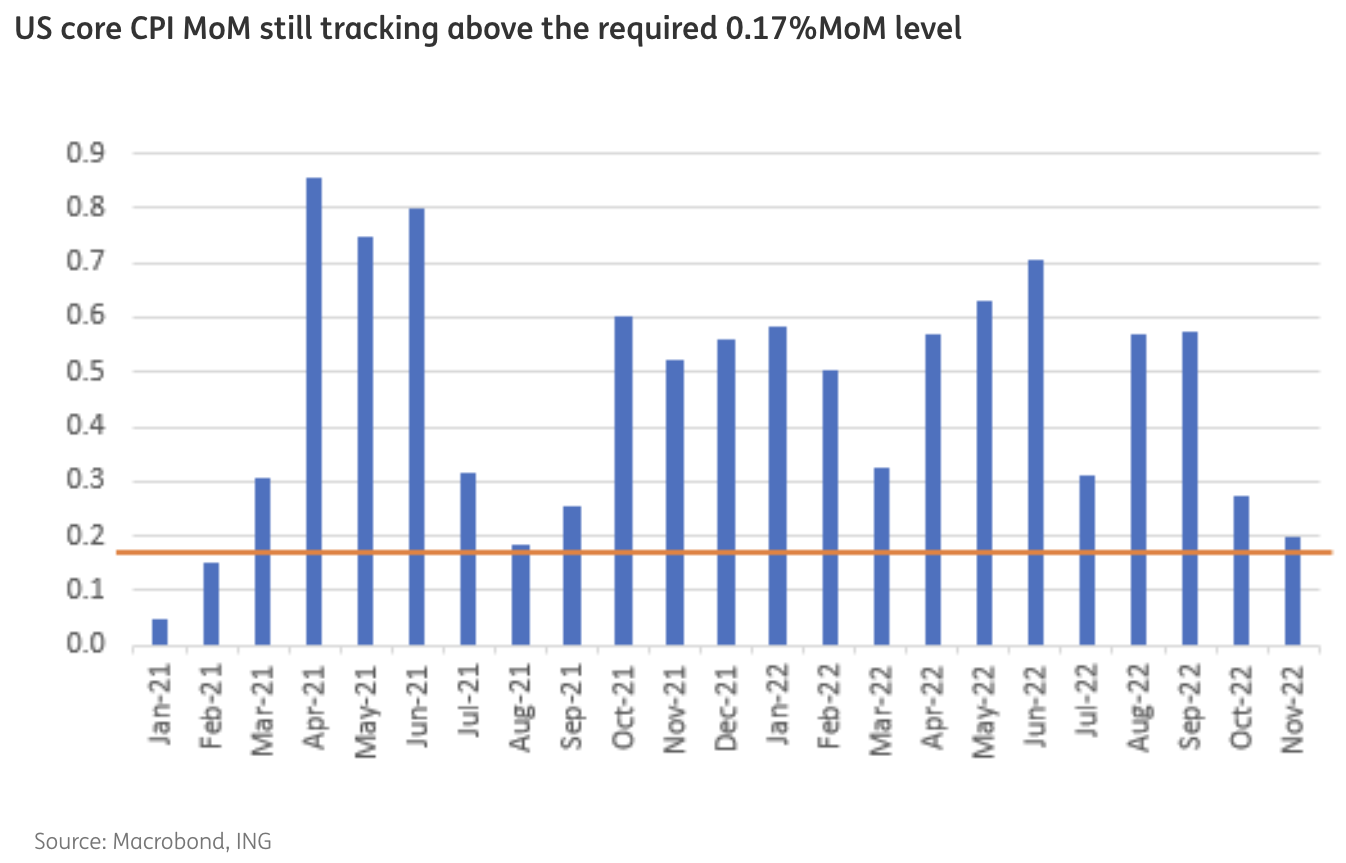

Aunque el mercado considere que la inflación está agonizando, la Reserva Federal no. Para que la Fed se relaje, querrá ver pruebas sustanciales de que la inflación se está ralentizando, no sólo uno o dos meses en los que la inflación subyacente ha sido inferior a lo que esperaba el mercado. Debemos recordar que para que la inflación alcance el 2% interanual con el paso del tiempo, necesitamos lecturas intermensuales con una media del 0.17% intermensual. Aún no hemos llegado a ese punto, como muestra el gráfico siguiente, y recordemos que la Reserva Federal presta más atención al deflactor del IPC subyacente.

Dada esta situación, seguimos satisfechos con nuestra previsión de una nueva subida de tasas de 50 puntos base en la reunión del Comité Federal de Mercado Abierto del 1 de febrero.

Una pausa en el segundo trimestre antes de recortes en el tercero

No obstante, la Reserva Federal está subiendo las tasas de interés al ritmo más rápido desde principios de los años ochenta y la tensión está apareciendo en dos áreas clave. La confianza de los directivos estadounidenses, según el Conference Board, se encuentra en su nivel más bajo desde los peores momentos de la crisis financiera mundial. Si los CEO son realmente tan pesimistas, es un mal presagio para los beneficios empresariales, la contratación de personal y la inversión en capital de las empresas. En segundo lugar, el mercado de la vivienda se encuentra en una situación de verdadera tensión, con una fuerte caída de la demanda en respuesta a la subida de las tasas hipotecarios, y un fuerte retroceso de los precios y del número de transacciones.

Creemos que la desaceleración será más dolorosa de lo que prevé actualmente la Reserva Federal y que las fuerzas recesivas atenuarán las presiones sobre los precios, mientras que la composición de la cesta de la inflación de EE.UU., con un fuerte peso de la vivienda y los vehículos, facilitará una caída mucho más rápida de las lecturas anuales de inflación que en cualquier otra economía importante.

Históricamente, la Fed sólo ha esperado una media de seis meses entre la última subida de tasas de un ciclo y el primer recorte de tasas. En este sentido, la Fed tiene un doble mandato que incluye una dinámica de empleo además de la estabilidad de precios. Esto ofrece a la Fed una flexibilidad aún mayor frente a otros bancos centrales que sólo tienen un objetivo de inflación, para responder con estímulos, y creemos que lo hará a partir del tercer trimestre de 2023.

Tasas de mercado: Bajo presión para retroceder ahora y probar al alza en los próximos meses

Los mercados deben replantearse la sostenibilidad del repunte de los bonos registrado el mes pasado. las tasas nominales y reales han subido, pero no mucho. Dado que la Reserva Federal aún no tiene la sensación de haber terminado, seguimos pidiendo que las tasas de mercado suban. Es probable que hayamos alcanzado el máximo en el 4.25%, aunque nuestros modelos prevén de hecho un máximo con un nivel del 5%, y la anomalía en este caso es la magnitud del descuento entre el rendimiento de la deuda a 10 años y el probable máximo de la tasa de los fondos.

La caída de 50 puntos base en el rendimiento del bono a 2 años entre este FOMC y el anterior se correlacionó con una reducción constante en el descuento del mercado para la tasa terminal de los fondos de la Reserva Federal. Esto también redujo la presión alcista sobre el rendimiento a 10 años, que tiende a verse influido por el punto máximo de la tasa de los fondos. Aún nos deja con un enigma, donde el rendimiento actual del bono a 10 años parece bastante bajo en relación con la tasa de fondos terminal probable. Si la tasa a 10 años se mantiene aquí, el descuento superaría los 100 puntos base, una cifra bastante elevada en comparación con las últimas décadas. Creemos que la tasa a 10 años puede reducir ese descuento en los próximos meses.

Powell tuvo poco que decir sobre la reducción de la compra de bonos. Existía una pequeña probabilidad de que la Reserva Federal hubiera considerado la posibilidad de vender bonos (en lugar de la retirada de bonos en curso, menos impactante). La razón podría haber sido acallar, o incluso invertir, la importante caída de los rendimientos a largo plazo observada el mes pasado, con vistas a volver a endurecer las condiciones financieras. Por el momento, el Comité no está estudiando esta posibilidad. Sin embargo, sigue siendo una opción, especialmente si la Fed necesitara un endurecimiento general de las circunstancias de liquidez para empujar en la misma dirección que la política de tasas más altas.

La Reserva Federal también sigue relajada con los volúmenes que se le están devolviendo a través de su mecanismo de repos a la inversa. Recientemente, este volumen ha vuelto a subir hacia la zona de los 2.2 billones de dólares, en parte debido a que el Tesoro de EE.UU. está frenando la emisión de letras en un esfuerzo por suavizar el aumento hasta alcanzar el techo de deuda a mediados de 2023. Pero aparte de eso, el programa de refinanciación de bonos no ha hecho más que estabilizar el volumen de efectivo que vuelve a la Reserva Federal. Al mercado de repos le gustaría verlo caer. Pero desde el punto de vista de la Reserva Federal, se trata de un mecanismo que cumple su función: absorber liquidez a 5 puntos base por encima de la tasa mínima de los fondos. Por lo tanto, no hay cambios en el tono de la Fed al respecto. Pero en 2023 estos volúmenes deberían bajar, aunque lentamente a lo largo del año.

DIVISAS: La revisión de la realidad de la Fed puede permitir la subida del dólar

La subida de tasas de la Fed de hoy puede ofrecer cierto apoyo a la caída libre del dólar. Las fuertes pérdidas de principios de noviembre se basaban en que la Reserva Federal declararía que la inflación estaba despejada y que estaba en condiciones de recortar las tasas en la segunda mitad de 2023. Puede que así sea, pero la Fed no está preparada para declararlo hoy.

La reacción del mercado a corto plazo de una modesta inversión bajista de la curva estadounidense debería servir de freno al tramo bajista más reciente del dólar. Esta semana nos preocupaba que el tramo corto de la curva empezara a desmoronarse, lo que podría haber provocado que el dólar se vendiera entre un 2 y un 3% más. En cambio, el hecho de que la Reserva Federal mantenga las subidas de tasas en el primer trimestre de 2013 y de que, en cierta medida, se muestre contraria a la escala de flexibilización prevista (se habían descontado recortes de 200 puntos base para finales de 2024) puede ayudar al dólar a estabilizarse.

Probablemente sea un poco peligroso volver a situar el EUR/USD en 1.05 inmediatamente, ya que aún existe una pequeña posibilidad de que el BCE sorprenda mañana con una subida de 75 pb y de que el dólar tenga dificultades estacionales en diciembre. Sin embargo, las comunicaciones de hoy no han alimentado a los bajistas del dólar y sospechamos que los inversionistas no querrán perseguir al dólar demasiado a la baja a finales de año. El cierre del EUR/USD por debajo de 1.06 durante un par de días sería la primera señal de que el rally ha perdido impulso.