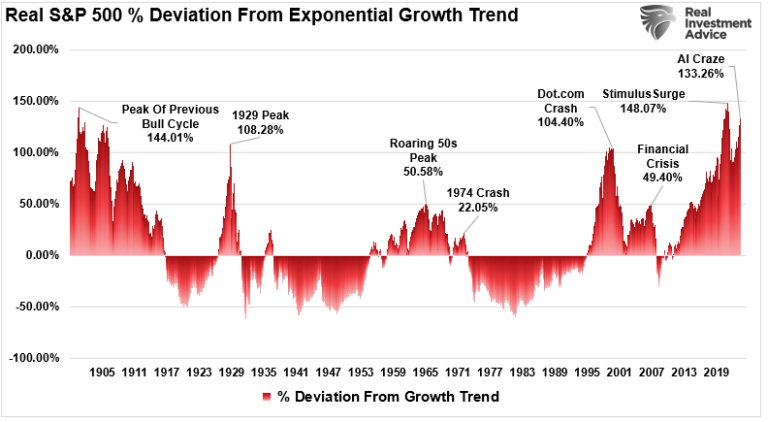

En 2022, debatimos las desviaciones del mercado con respecto a las tendencias de crecimiento a largo plazo. Ese debate se centró en el comentario de Jeremy Grantham sobre las burbujas del mercado:

"Todas las burbujas de acciones de 2 sigmas en los países desarrollados han vuelto a su tendencia. Pero antes de que lo hicieran, unas cuantas se convirtieron en superburbujas de 3 sigmas o más: en Estados Unidos en 1929 y 2000 y en Japón en 1989. También hubo superburbujas inmobiliarias en Estados Unidos en 2006 y en Japón en 1989. Estas cinco superburbujas se corrigieron hasta volver a la tendencia con un dolor mucho mayor y más prolongado que la media.

- ¿Quiere invertir aprovechando las oportunidades del mercado? ¡No lo dude! ¡Pruebe InvestingPro! ¡Suscríbase AQUÍ Y AHORA por menos de 9 euros al mes y consiga casi el 40% de descuento por tiempo limitado en su plan a 1 año!

Hoy, en Estados Unidos, nos encontramos en la cuarta superburbuja de los últimos 100 años".

¿Estamos actualmente en una burbuja bursátil? Tal vez. Sinceramente, no tengo ni idea. El problema es que las burbujas de mercado sólo son evidentes y reconocidas tras estallar. Esto se debe a que, durante la fase de inflación de la burbuja de mercado, los inversores racionalizan por qué "esta vez es diferente".

Como señalamos entonces, hay tres componentes de las burbujas de mercado:

- Precio

- Valoraciones

- Psicología del inversor

Cuando los inversores suben los precios de los activos por encima de las tasas de crecimiento de los beneficios subyacentes, se producen burbujas de mercado. Dado que la actividad económica genera ingresos y beneficios, las valoraciones no pueden superar indefinidamente las realidades fundamentales subyacentes.

Curiosamente, la corrección de 2022 inició el proceso de reversión de esa desviación. Sin embargo, la especulación de los inversores ha empujado desde entonces esa desviación hasta cerca de máximos anteriores.

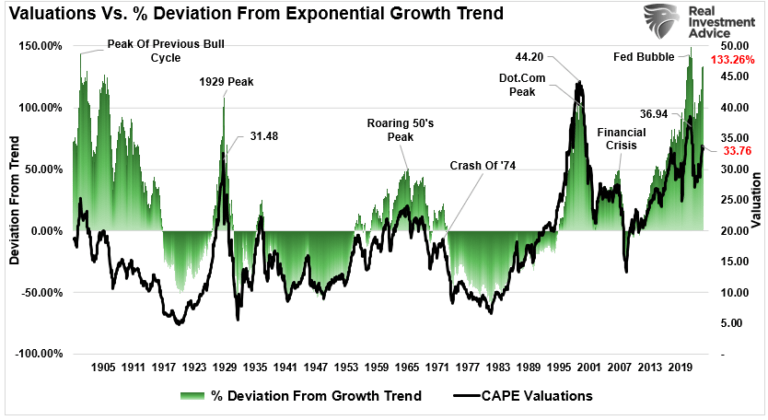

Como siempre ocurre, las valoraciones van en función del precio y los beneficios; por lo tanto, las desviaciones del precio con respecto a la tendencia de crecimiento exponencial a largo plazo han marcado picos anteriores. Como era de esperar, cuando el impulso de los precios aumenta rápidamente, los inversores racionalizan por qué pagar de más por los beneficios está justificado esta vez. Lamentablemente, como se ha demostrado, esto rara vez ha funcionado bien.

Como muestra el gráfico, y según la definición de burbuja de mercado, "los activos suelen cotizar a un precio que supera con creces su valor intrínseco". Por el contrario, el precio no se ajusta a los fundamentales del activo".

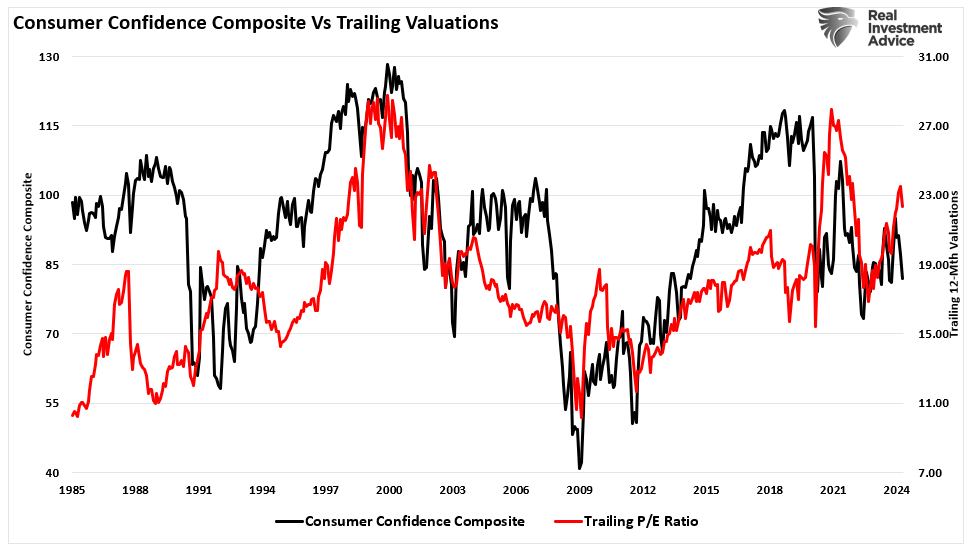

En términos fundamentales, como ya se ha comentado, las valoraciones excesivas y las desviaciones de los precios con respecto a la norma a largo plazo dependen únicamente de la psicología de los inversores.

"Las métricas de valoración son sólo eso: una medida puntual de la valoración. Y lo que es más importante, cuando las métricas de valoración son excesivas, es una mejor medida de la 'psicología del inversor' y la manifestación de la 'teoría del más tonto’. Como se muestra, existe una alta correlación entre nuestro índice compuesto de confianza de los consumidores y las valoraciones a 1 año vista S&P 500".

Lo que sí proporcionan las valoraciones es una estimación razonable del rendimiento de las inversiones a largo plazo. Es lógico que, si hoy se paga de más por una corriente de futuros flujos de caja, el rendimiento futuro será bajo.

Entonces, ¿por qué volvemos sobre este tema?

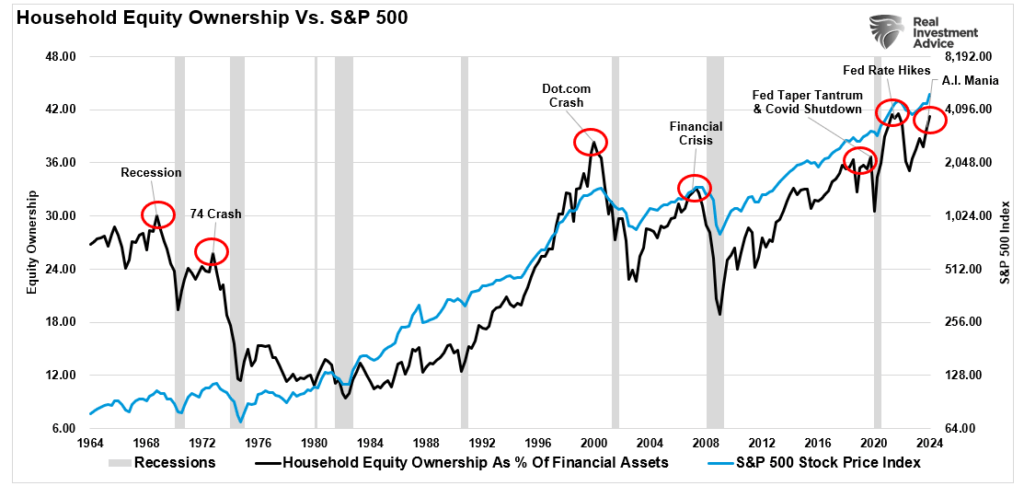

Un grupo optimista

Aunque suficientes datos sugieren que las tasas de crecimiento económico se están debilitando, los inversores vuelven a perseguir activos con un abandono casi temerario. Por ejemplo, las asignaciones de los inversores a las acciones están aumentando bruscamente, ya que la persecución de los rendimientos del mercado de activos desplaza a la lógica y a los fundamentales subyacentes.

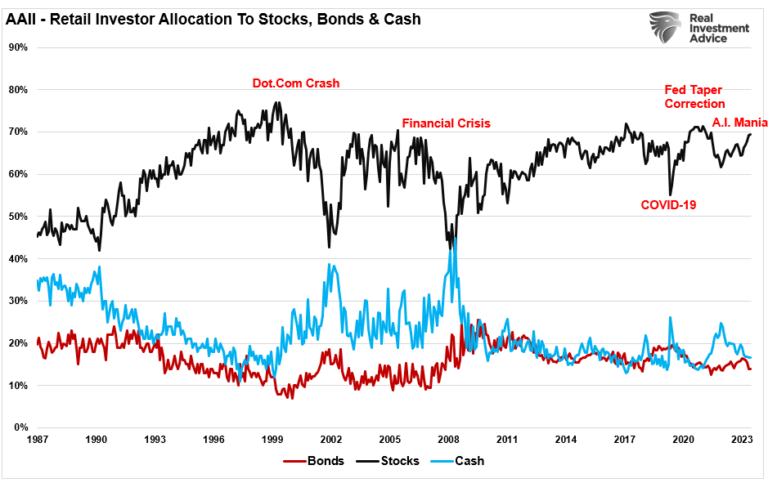

Las medidas de asignación de la Asociación Americana de Inversores Individuales (AAII) sugieren lo mismo, aumentando los inversores su exposición a las acciones y reduciendo el efectivo.

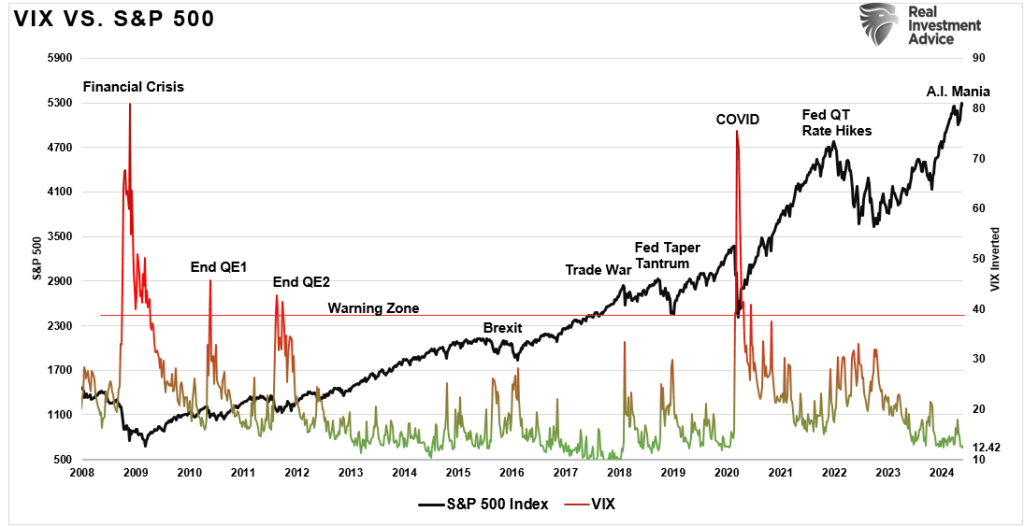

Además, los niveles extremadamente bajos de volatilidad sugieren un alto grado de complacencia entre los inversores. Históricamente, los bajos niveles de volatilidad del mercado tienden a invertirse repentinamente.

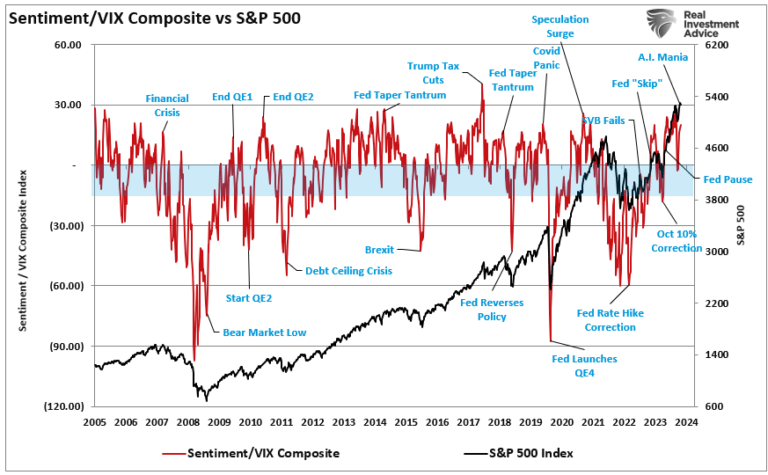

Supongamos que creamos un índice compuesto de confianza y volatilidad de los inversores (cuando una es alta, la otra es baja). En ese caso, los niveles actuales coinciden con los máximos y las correcciones del mercado a corto y medio plazo.

¿Significa esto que el mercado está a punto de desplomarse? No. Sin embargo, como señaló anteriormente Howard Marks:

"Podemos deducir la psicología del comportamiento de los inversores. Al comprender lo que está ocurriendo, podemos deducir la "temperatura" del mercado.

Debemos recordar que hay que comprar más cuando las actitudes hacia el mercado son frías y menos cuando se calientan. Por ejemplo, la capacidad de hacer operaciones intrínsecamente inseguras en cantidad sugiere una escasez de escepticismo entre los inversores. Del mismo modo, cuando cada nuevo fondo está sobresuscrito, sabes que hay ansia".

Actualmente, poco se puede negar del excesivo sentimiento alcista que abunda. Los inversores están dispuestos a asumir riesgos, pagar en exceso por las valoraciones subyacentes y racionalizar sus acciones. Históricamente, estas acciones han sido el precedente de mercados en los que las expectativas superan las realidades fundamentales subyacentes.

Sin embargo, aunque este pueda ser el caso, nunca debemos olvidar las famosas palabras de John Maynard Keynes:

"El mercado puede ser irracional durante más tiempo del que usted puede ser solvente".

Gestionar el riesgo y la recompensa

Estar o no de acuerdo en que las actuales desviaciones del mercado son importantes es, en gran medida, irrelevante. Cada inversor aborda la inversión de forma diferente. Dedicamos mucho tiempo a investigar los actuales entornos de mercado para reducir el riesgo de pérdidas catastróficas. ¿Garantiza eso que tendremos éxito en ese empeño? No. Sin embargo, comprender los riesgos que asumimos nos ayuda a cuantificar la destrucción de capital en caso de que algo salga mal.

Gestionar el riesgo es mucho más crucial si se está cerca de la jubilación o ya se ha entrado en ella. La razón es que su horizonte de inversión es más corto que el de quienes son mucho más jóvenes, por lo que tiene menos capacidad para recuperarse de las revalorizaciones a corto plazo del mercado.

Hay algunas medidas sencillas que puede tomar para prepararse.

- Evite la "mentalidad de rebaño" de pagar precios cada vez más elevados sin un razonamiento sólido.

- Investigue y evite el "sesgo de confirmación".

- Desarrolle una estrategia de inversión sólida a largo plazo que incluya protocolos de "gestión del riesgo".

- Diversifique el modelo de asignación de su cartera para incluir "activos más seguros".

- Controle su "codicia" y resístase a la tentación de "hacerse rico rápidamente" con inversiones especulativas.

- No se quede atrapado en "lo que podría haber sido" ni se "ancle" a un valor pasado. Esto conduce a errores emocionales.

- Dese cuenta de que la inflación de los precios no dura para siempre. Cuanto mayor sea la desviación de la media, mayor será la posible reversión. Invierta en consecuencia.

El aumento de los riesgos especulativos y el exceso de apalancamiento hacen que el mercado sea vulnerable a una considerable corrección. Por desgracia, el único ingrediente que falta es el catalizador que lleve el "miedo " a un mercado excesivamente complaciente.

Ahora mismo, los inversores creen que "esta vez ES diferente".

"Esta vez" es diferente sólo porque las variables son diferentes. Las variables siempre lo son, pero los resultados son siempre los mismos.

Cuando llegue la eventual corrección, los medios dirán: "Nadie podía haberlo visto venir".

Por supuesto, la retrospectiva no es muy útil para proteger su capital.

¿Cómo seguir aprovechando las oportunidades del mercado? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por menos de 9 euros al mes. Use el código INVESTINGPRO1 y obtenga un 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!