- La industria de los semiconductores podría ser testigo de una creciente rivalidad entre Nvidia y AMD en medio de la creciente demanda de chips de inteligencia artificial

- Mientras que Nvidia se aseguró un aumento del 240% en 2023, AMD se está preparando para desafiar al fabricante de chips por la cuota de mercado en 2024

- En el campo de batalla de los semiconductores, la fortaleza financiera de Nvidia se enfrenta a las iniciativas de crecimiento de AMD, preparando el escenario para un enfrentamiento dinámico en el próximo año

- Flujo de caja libre superior al beneficio neto

- Crecimiento previsto del beneficio neto en 2023

- Exceso de activos líquidos sobre pasivos a corto plazo

- Una tendencia decreciente de los beneficios por acción

- Una elevada relación precio/beneficios

- Estado de sobrecompra basado en la subida de los últimos 3 meses

- Alta volatilidad de las acciones

- Aceleración del crecimiento de los ingresos

- Alto potencial de reparto de dividendos con fuertes beneficios

- Crecimiento anual del beneficio neto

- Baja relación precio/beneficios en relación con el crecimiento de los beneficios a corto plazo

- Liderazgo en el sector

En 2023, el sector de los semiconductores experimentó un crecimiento notable, impulsado por la creciente demanda de chips, especialmente con la rápida expansión del sector de la inteligencia artificial (IA).

En particular, Nvidia (NASDAQ:NVDA) y Advanced Micro Devices (NASDAQ:AMD), famosas por sus chips de alto rendimiento, han compartido constantemente el protagonismo.

La omnipresente integración de la inteligencia artificial en diversos aspectos de la vida cotidiana ha impulsado un crecimiento sustancial de los ingresos de los fabricantes de chips. En consecuencia, las acciones de estas empresas han experimentado importantes ganancias a lo largo de los años, impulsadas por la creciente demanda de sus productos.

Las acciones de Nvidia, que domina la cuota de mercado en la producción de chips, se han revalorizado casi un 240% desde principios de año. Mientras tanto, las acciones de Advanced Micro Devices suben un 112% a medida que se acerca el final de 2023.

Nvidia, líder del mercado, ha conseguido dar un paso adelante dominando mucho más rápido el sector de la inteligencia artificial con la ventaja de su experiencia en el negocio de las GPU.

Por otro lado, su rival más pequeño, AMD, se prepara para lanzar un chipset más potente que tiene el potencial de aumentar su cuota de mercado el año que viene, al tiempo que se hace un nombre con las importantes colaboraciones que estableció en 2023.

Aunque es obvio que el sector de la inteligencia artificial será más competitivo en los próximos años, parece probable que los fabricantes de chips entren en una competencia similar para satisfacer la demanda en este campo.

Esta competencia contribuirá al crecimiento de la industria de semiconductores y no sería sorprendente ver a los inversionistas a largo plazo asignar una mayor parte de sus carteras a los fabricantes de chips.

¿Seguirá AMD ganando cuota de mercado en 2024?

Se sabe que Nvidia tiene actualmente una enorme cuota de mercado de más del 80% en el mercado de chips utilizados por la IA.

Sin embargo, a medida que las empresas de IA sigan creciendo y el número de empresas que empiecen a desarrollar sus productos siga aumentando, se puede ver que Nvidia tendrá dificultades para mantener su cuota de mercado debido al crecimiento del mercado de chips.

De hecho, AMD ha señalado que hará que su nombre se mencione más en 2024 con los éxitos que ha logrado en los últimos meses.

Por último, gigantes tecnológicos como Meta y Microsoft anunciaron su intención de utilizar el chip Instinct MI300X AI de AMD, un movimiento fundamental para reducir la dependencia de Nvidia en este campo.

Si AMD puede aprovechar esta ventaja y ofrecer una alternativa más rentable a Nvidia con un rendimiento óptimo, podría registrar un fuerte crecimiento en 2024.

El año que viene, AMD lanzará lo último de su serie de chips MI300X y la que afirma ser la GPU más potente de la historia.

Otra ventaja de AMD para hacer crecer su mercado es la diversidad de sus productos. Con una amplia gama de productos, AMD tiene flujos de ingresos que podrían ser más resistentes en caso de una interrupción de la industria que su mayor rival centrado en la IA.

Fuente: InvestingPro

Aun así, con una capitalización bursátil de 1.2 billones de dólares, casi cuatro veces la de AMD, y unos sólidos datos financieros, Nvidia está bien posicionada para resistir la volatilidad del mercado.

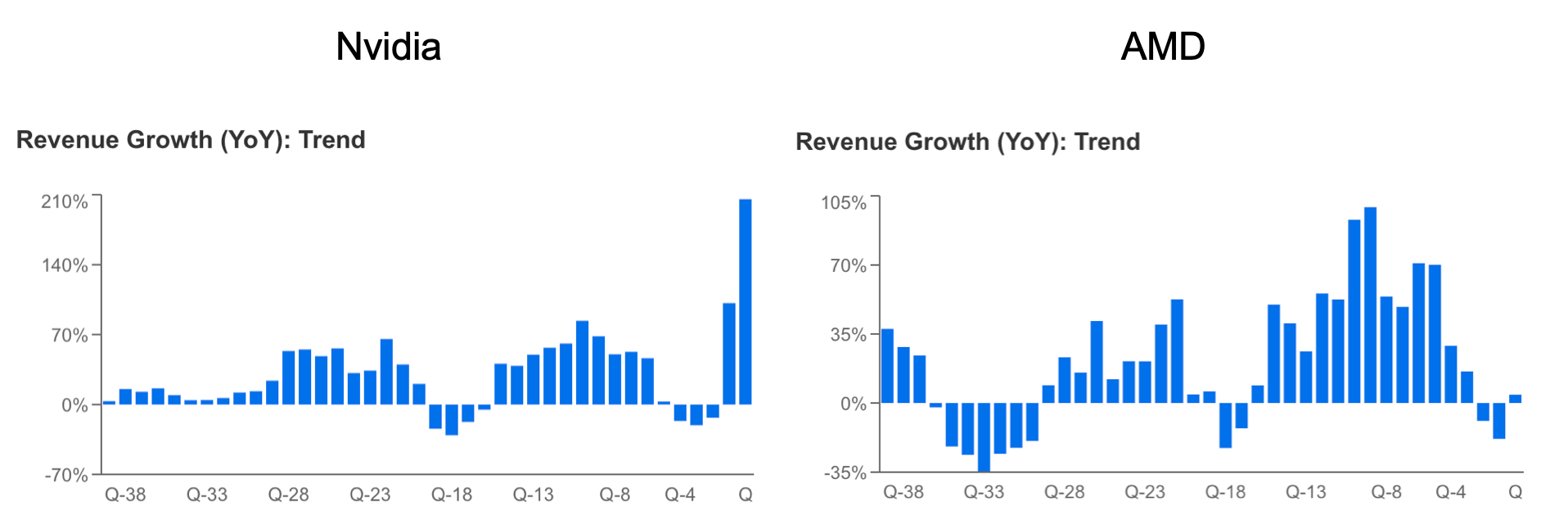

Nvidia también consiguió aumentar sus ingresos un 205.5% interanual, con 18,100 millones de dólares, en su informe financiero del último trimestre. El principal factor de crecimiento de los ingresos fue, como se esperaba, el aumento del 280% en las ventas de chips de inteligencia artificial.

En comparación, AMD registró unos ingresos trimestrales de 5,800 millones de dólares, con un crecimiento interanual mucho más modesto del 4.2%.

Por otra parte, aunque se espera que AMD sea más barata como empresa emergente en el espacio de acciones de IA, Nvidia tiene algunos datos que sugieren que es más atractiva financieramente dado su tamaño de mercado.

Análisis del valor razonable: ¿Cuál es la mejor acción?

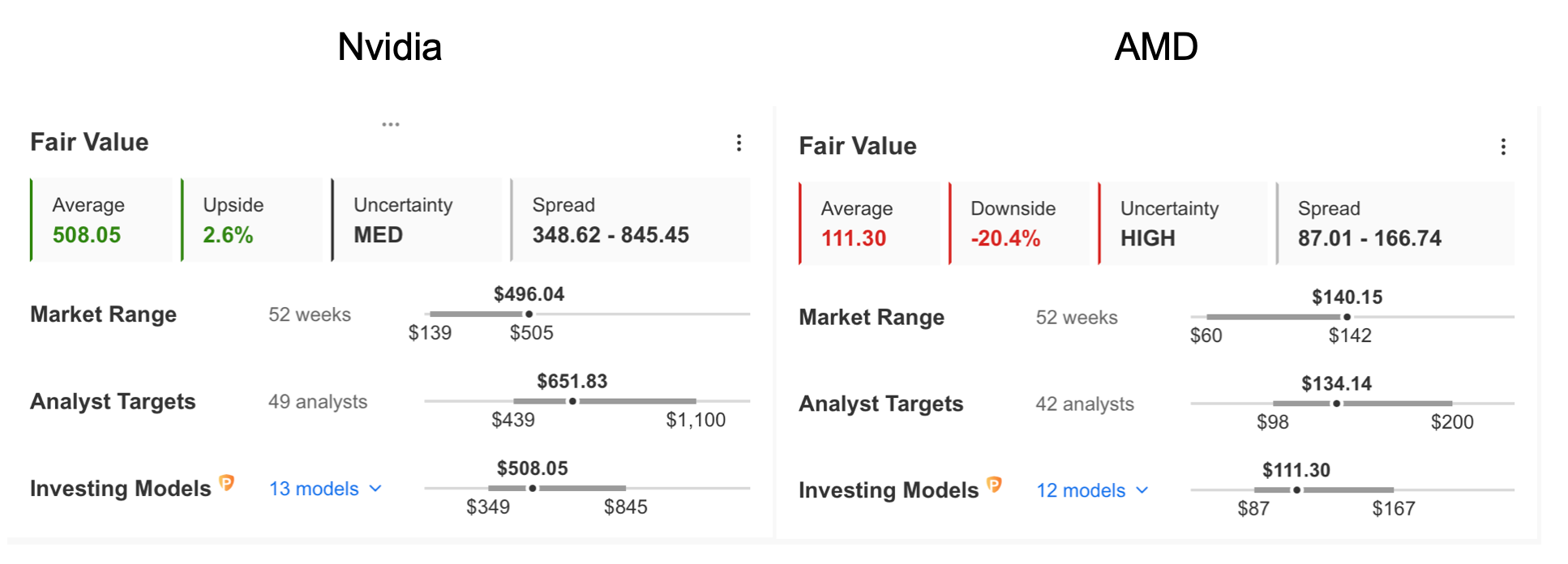

El análisis de valor razonable de InvestingPro muestra que Nvidia está cerca de su valor razonable cuando se comparan las estimaciones de precios de las dos empresas basadas en modelos financieros.

La acción de AMD está sobrevalorada en un 20%, con una previsión de corrección hacia el nivel de 110 dólares en el plazo de un año.

Fuente: InvestingPro

Mientras tanto, con el análisis del valor razonable en la plataforma InvestingPro, los modelos financieros importantes se calculan sobre la base del precio y se presenta una previsión de precio comparable según la estructura financiera de las empresas.

De este modo, puede evitarse la molestia de analizar los ratios de las empresas una por una.

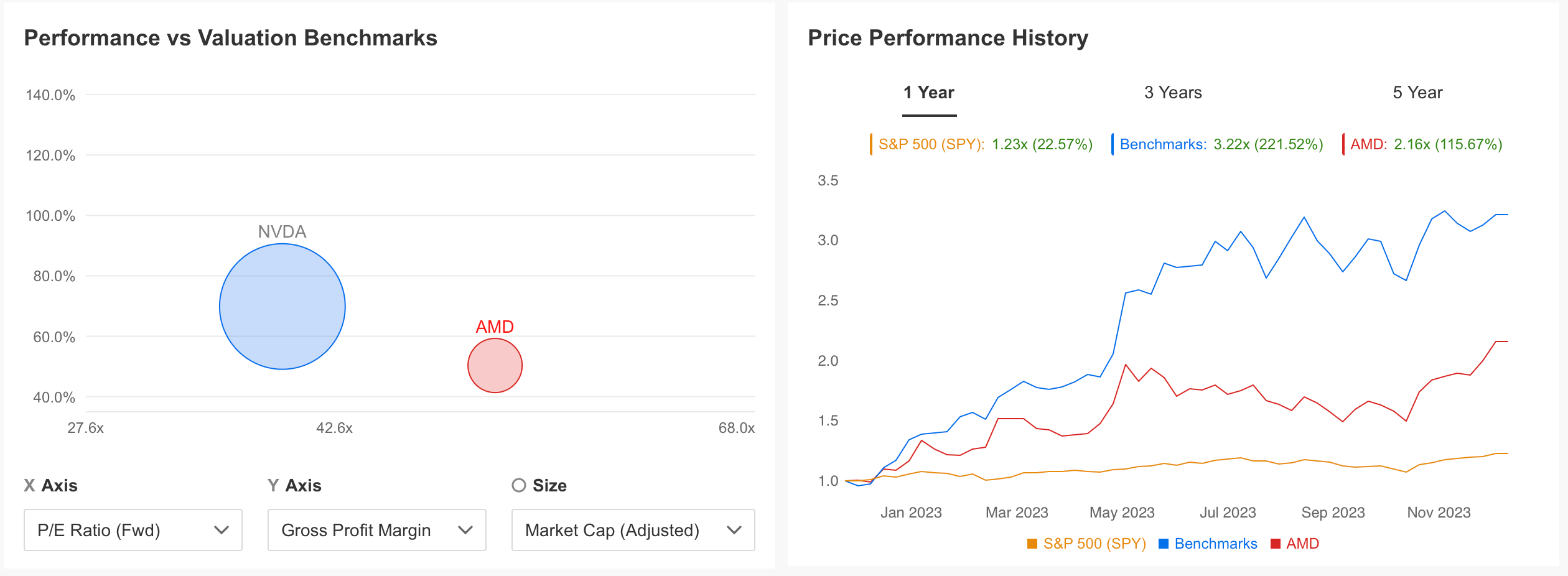

Si comparamos ambos fabricantes de chips según el beneficio bruto y el ratio precio/beneficios, vemos un panorama similar al del análisis del valor razonable.

Aunque Nvidia está en mejor posición por su margen de beneficio bruto, parece más barata que AMD según la relación precio/beneficios a pesar de su capitalización bursátil.

Además, puede verse en el gráfico que ambas acciones ofrecen una rentabilidad muy superior a la del S&P 500.

Conclusión: ¿Qué valor podría tener ventaja en 2024?

En un análisis exhaustivo de la situación financiera actual de AMD, InvestingPro destaca varias ventajas:

Sin embargo, la empresa se enfrenta a ciertas desventajas, entre las que se incluyen:

En cuanto a Nvidia, la empresa cuenta con las siguientes características:

En resumen, tanto Nvidia como AMD están preparadas para mantener su elevado potencial en el sector de los semiconductores, impulsadas por la influencia de la IA.

Aunque Nvidia emerge como el claro líder basándose en el análisis fundamental, AMD muestra potencial para un rendimiento similar al de Nvidia en 2023 si gestiona eficazmente su estrategia de crecimiento en el próximo año.

***

Puede determinar fácilmente si una empresa es adecuada para su perfil de riesgo realizando un análisis fundamental detallado en InvestingPro según sus criterios. De este modo, obtendrá ayuda altamente profesional para configurar su cartera.

*Los lectores de este artículo pueden disfrutar de un descuento adicional del 10% en nuestro plan anual de Pro+ usando el código REYESPRO1 y de un descuento similar del 10% en el plan de 2 años de Pro+ utilizando el código REYESPRO2 al suscribirse.