La narrativa macroeconómica de la Fed pasa de la recesión a un aterrizaje suave.

La Oficina de Análisis Económicos (BEA, por sus siglas en inglés) publicó el jueves los datos trimestrales del producto interno bruto (PIB). Aunque está sujeto a una nueva revisión en agosto, el dato del PIB del segundo trimestre muestra un crecimiento anual del 2.4%, lo que supone un repunte respecto al crecimiento económico del 2.0% del primer trimestre.

El hecho de que el PIB haya superado con creces la estimación del 1.8% da crédito a la emergente narrativa del "aterrizaje suave". Durante más de un año, los economistas habían esperado una recesión (aterrizaje duro) tras el ciclo de subidas de tasas de interés más agresivo en más de 40 años.

Señales macroeconómicas contradictorias

Mientras la Reserva Federal suprimía la valoración de los activos encareciendo el endeudamiento, no han faltado señales de recesión, desde fuertes despidos en el sector tecnológico hasta fuertes quiebras bancarias.

El crecimiento sorprendentemente positivo del PIB sigue a un descenso de la inflación igualmente alcista en junio, superando la estimación del 3.1% con un Índice de Precios al Consumo (IPC) del 3.0%. Asimismo, los nuevos datos muestran que el Gasto en Consumo Personal (GCP) básico cayó al 4.1%, el nivel más bajo en dos años.

Basándose en estos vientos de cola macro, el miércoles, el presidente de la Fed, Jerome Powell, declaró que su equipo de expertos "ya no prevé una recesión." Pero, ¿es el crecimiento del PIB indicativo de un aterrizaje suave real?

El origen del crecimiento positivo del PIB

Aunque no está estrictamente determinado por dos trimestres consecutivos de crecimiento negativo del PIB, desempeña un papel importante a la hora de que la Oficina Nacional de Investigación Económica (NBER) declare la recesión como tal.

Otros factores son el gasto real de los consumidores, la tasa de empleo y la renta personal real. Los últimos datos de la BEA muestran señales contradictorias. Una vez deducidos los impuestos y otros pagos obligatorios y ajustados a la inflación, la renta personal real disponible aumentó un 2.5%, frente al incremento del 8.5% del trimestre anterior.

Por otra parte, la tasa de ahorro personal, en porcentaje de la renta disponible, aumentó ligeramente hasta el 4.4% en el segundo trimestre, frente al 4.3% del primero. La gran métrica es el gasto de los consumidores, que representa más de dos tercios de la economía estadounidense. El Departamento de Comercio informó de un significativo repunte del gasto de los consumidores en junio, del 0.4% ajustado a la inflación, frente al 0.2% de mayo.

Aparte del gasto de los consumidores, el aumento del PIB procede de las inversiones fijas no residenciales, las inversiones en inventarios privados y el aumento del gasto del gobierno federal.

La actividad económica sigue funcionando con el humo de la deuda

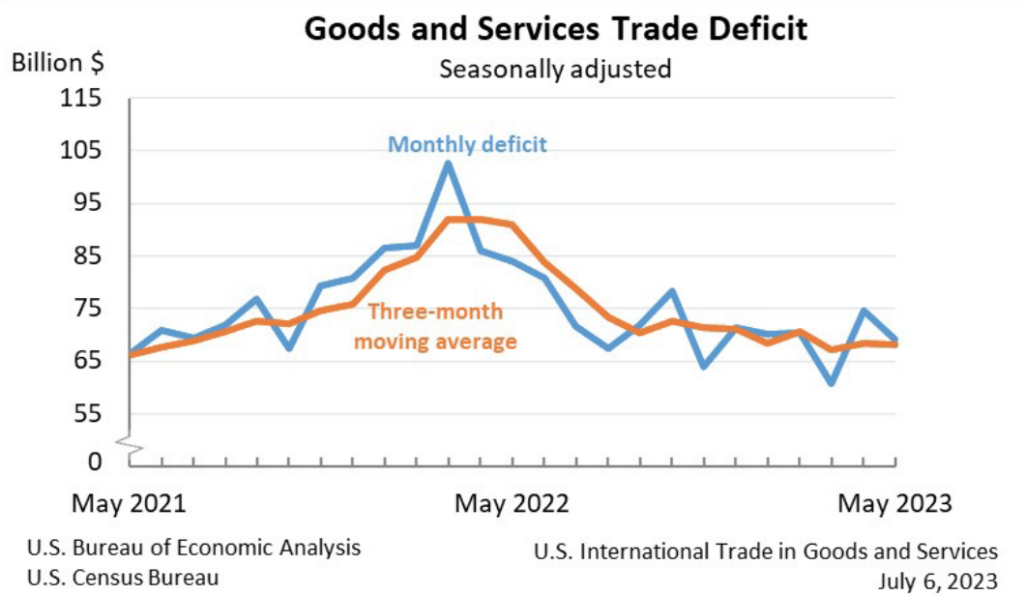

Como contrapunto a la narrativa del "aterrizaje suave", la BEA informó del descenso de las importaciones y exportaciones a partir del 6 de julio. En términos interanuales, desde mayo de 2022, las importaciones medias disminuyeron en 22,600 millones de dólares, mientras que las exportaciones medias sólo aumentaron en 300 millones, lo que indica una economía más débil.

Imagen por cortesía de la BEA.

Mientras tanto, tanto los consumidores como el gobierno federal han acumulado niveles de deuda sin precedentes. En el primer trimestre de 2023, los hogares estadounidenses tendrán una deuda de 17.05 billones de dólares, repartida entre hipotecas, tarjetas de crédito y préstamos para automóviles.

En el lado positivo, la estructura de la deuda hipotecaria es una de las razones fundamentales del estancamiento de la recesión. Esto se debe a que la mayoría de las hipotecas familiares han estado bloqueadas por debajo del 3% de interés, lo que supone 13.5 billones de dólares, según el índice Bloomberg MBS (valores respaldados por hipotecas).

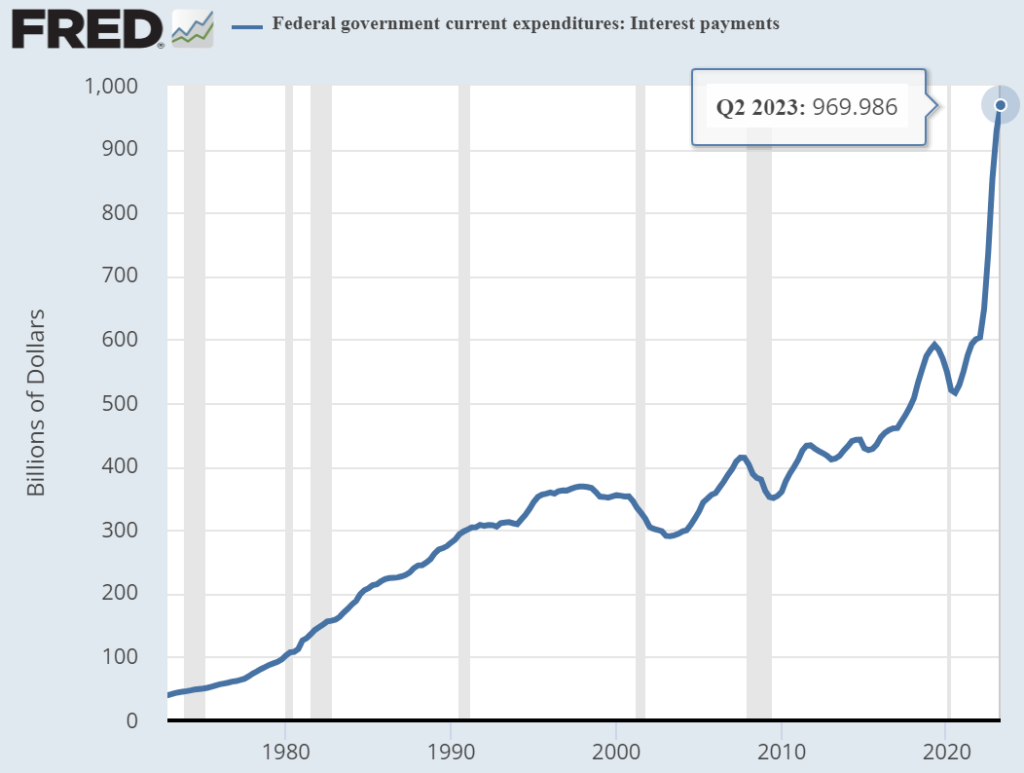

Por tanto, este enorme fondo de deuda no se ha visto afectado por el agresivo calendario de subidas de la Reserva Federal. Mientras tanto, los pagos de intereses están rompiendo todos los techos anteriores porque la tasa de interés está en el nivel más alto de los últimos 22 años.

Imagen cortesía de la Reserva Federal.

En lugar de dar servicio a la productividad, el gobierno está a punto de cruzar el umbral del billón de dólares en servicio de la deuda.

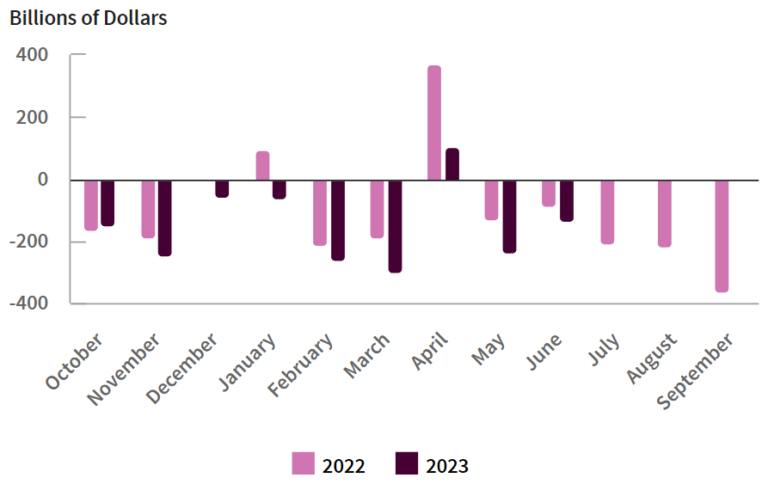

La rápida escalada de la deuda, que se traducirá en un déficit presupuestario que alcanzará los 1.4 billones de dólares en los nueve primeros meses del año fiscal 2023, significa que el gobierno tiene un margen de maniobra más estrecho. Se convierte entonces en una carrera entre la recaudación de impuestos para pagar el servicio de la deuda en lugar de mejorar el crecimiento económico. No sólo sigue aumentando el déficit presupuestario, sino que los ingresos son un 11% inferiores en comparación con el año fiscal 2022. Imagen cortesía del informe de la Oficina Presupuestaria del Congreso (CBO) del 11 de julio.

No sólo sigue aumentando el déficit presupuestario, sino que los ingresos son un 11% inferiores en comparación con el año fiscal 2022. Imagen cortesía del informe de la Oficina Presupuestaria del Congreso (CBO) del 11 de julio.

La resistencia del mercado laboral sigue en juego

Además de la mencionada resistencia del mercado inmobiliario, el mercado laboral sigue siendo tenso. A lo largo de múltiples reuniones del FOMC, Jerome Powell señaló que las condiciones del mercado laboral tendrían que relajarse (pérdida de puestos de trabajo) para llevar la inflación al objetivo del 2%.

Aunque la Fed tiene el doble mandato de mantener la estabilidad de precios y el bajo desempleo, ahora se prioriza el primero.

"Sin estabilidad de precios, la economía no funciona para nadie. En particular, sin estabilidad de precios, no lograremos un periodo sostenido de condiciones sólidas en el mercado laboral que beneficien a todos”.

El presidente de la Fed, Jerome Powell, en la rueda de prensa del miércoles

Y si el desempleo sube, eso es, por definición, una recesión. Al menos, si la tasa de desempleo sube al 4.5% durante el próximo año, según Joseph Davis, economista jefe de Vanguard Group:

"Es un aumento de cien puntos base. Así que, por definición, eso es una recesión. Ahora bien, cualquiera que piense que eso es un aterrizaje suave está escupiendo en la cara de 150 años de historia".

Hablar de economía resistente sobre bases frágiles

Por último, hay que señalar que la Reserva Federal tiene un mal historial en materia de previsiones. En la conferencia de prensa de esta semana, el presidente de la Fed, Powell, reiteró la "resistencia general de la economía”.

El problema es que ese tipo de fraseología ya se había utilizado antes, justo antes de la Gran Recesión de 2008.

Al final, la naturaleza cíclica de una economía basada en la deuda apunta a un proceso de desapalancamiento. Que sea suave o duro aún está por ver.

Ni el autor, Tim Fries, ni este sitio web, The Tokenist, ofrecen asesoramiento financiero. Por favor, consulte la política de nuestro sitio web antes de tomar decisiones financieras.

***

Este artículo se publicó originalmente en The Tokenist. Consulte el boletín gratuito de The Tokenist, Five Minute Finance, para obtener un análisis semanal de las principales tendencias en finanzas y tecnología.