- Se avecina una importante temporada de preparación de resultados, ya que los inversores buscan señales de que seguimos en territorio de aterrizaje suave, a pesar de los datos económicos persistentemente sólidos que están contribuyendo a posponer los recortes de tipos

- Todo apunta a que el crecimiento del BPA del S&P 500® en el 1T será del 3,2%, el tercer trimestre consecutivo de crecimiento.

- Informes de los bancos: los inversores esperan que mejoren las condiciones de los préstamos y la banca de inversión, aunque persisten los problemas

- Las semanas pico del 1T irán del 22 de abril al 10 de mayo

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

Tras batir récords en el 1T, los principales índices comienzan el 2T con medias tintas

La semana pasada, los principales índices empezaron el segundo trimestre a la baja. El S&P 500 y el Dow Jones de Industriales cerraron la semana con una caída del 0,1%, mientras que el Nasdaq Composite cayó un 0,04%. Los inversores se mostraron nerviosos por la subida del precio del petróleo y las cifras de empleo, más fuertes de lo previsto, que se publicaron el lunes 1 de abril, y el viernes 5 de abril, cuando se dieron a conocer las cifras del informe de empleo no agrícola, del desempleo y del crecimiento salarial. Estos últimos datos de empleo han hecho que los inversores se cuestionen el ritmo y el calendario de los recortes de tipos este año, con un aumento de las probabilidades de que sólo se produzcan dos recortes de tipos, según la herramienta FedWatch del CME Group (NASDAQ:CME).

Los mercados volvieron a bajar esta semana en respuesta a la lectura del índice de precios al consumo (IPC) de marzo, por encima de lo esperado, que mostró una subida del 0,4%. Este aumento sitúa la tasa de inflación a 12 meses en el 3,5%, muy por encima del objetivo del 2% al que la Fed desearía acercarse antes de recortar los tipos.

¿Conseguirá la temporada de presentación de resultados del 1T dar un vuelco a los mercados?

Sin embargo, los inversores pueden esperar algunos aspectos positivos esta semana, ya que la temporada de presentación de resultados del 1T arranca con unas estimaciones que parecen saludables.

Actualmente, se espera que el crecimiento del BPA del S&P 500 en el 1T de 2024 alcanzará el 3,2%, según FactSet (NYSE:FDS). Sería el tercer trimestre consecutivo de crecimiento tras tres trimestres a la baja. A la cabeza se encuentran los mismos sectores que lideraron el crecimiento durante la segunda mitad del año pasado: Servicios públicos (23,7%), tecnología de la información (20,4%), servicios de comunicación (19,4%) y consumo discrecional (15%). Los sectores rezagados este trimestre son el de energía (-25,8%), materiales (-24,1%), sanidad (-7,2%) y productos de primera necesidad (-0,7%).

Las empresas devuelven valor a sus accionistas

¿Otro aspecto positivo del mundo empresarial? Las recompras y los aumentos de dividendos crecieron en el 1T. Como detallamos en nuestro informe de la semana pasada, las dos maneras principales que tienen las empresas de devolver beneficios a los inversores mejoraron saludablemente el trimestre pasado, lo que sugiere que las empresas confían en su capacidad para seguir siendo rentables.

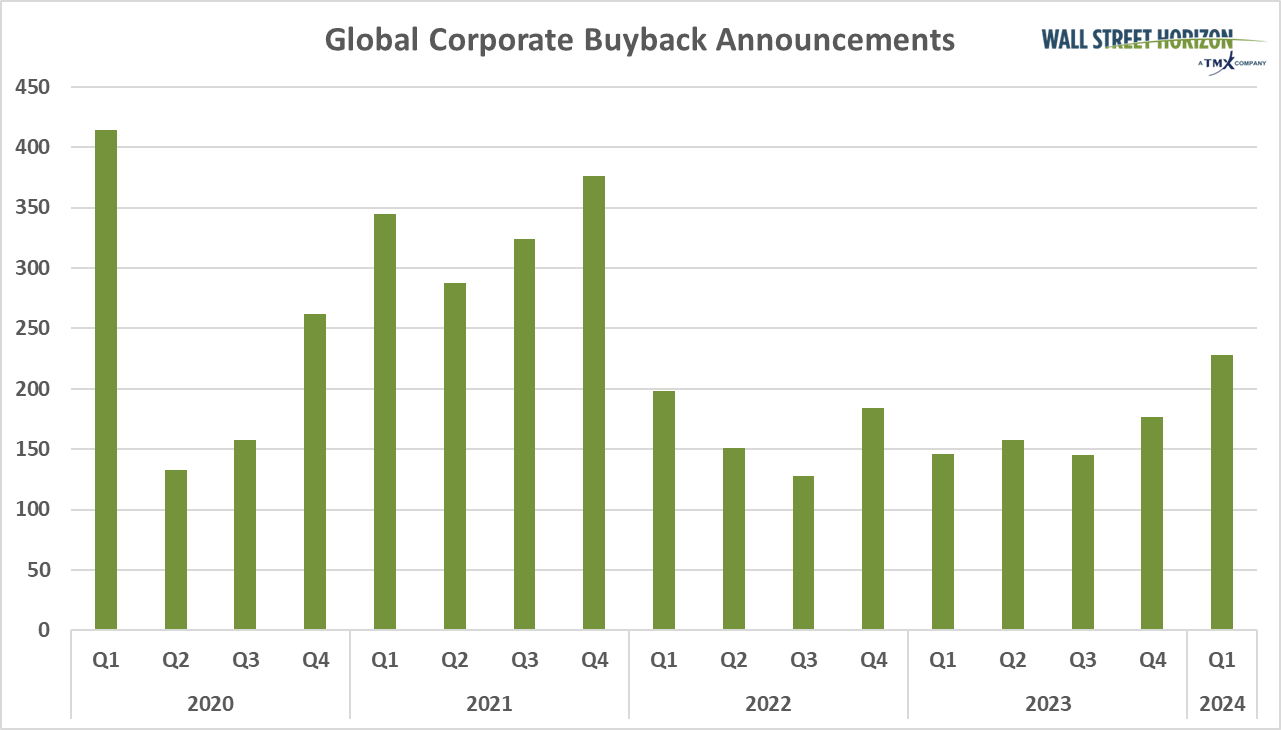

Los anuncios de recompra para el primer trimestre de 2024 ascendieron a 228, su cota más alto desde que, en el cuarto trimestre de 2021, se registraran 376 anuncios de recompra (de nuestro universo de 10.000 acciones). También es el primer trimestre en el que se registran más de 200 anuncios de recompra, ya que todos los trimestres de 2022 y 2023 fueron inferiores a esa cifra.

Fuente: Wall Street Horizon

En la misma línea, los aumentos de dividendos en el 1T de 2024 registraron su cota más alta desde antes de 2018. En el 1T de 2024, un total de 1.639 empresas (en nuestro universo de 10.000) aumentaron los dividendos frente a las 542 que los disminuyeron. No sólo es el mayor número de aumentos en más de siete años, sino el mayor porcentaje de aumentos (39%) frente a disminuciones (13%) desde el 1T de 2022.

Los anuncios de recompra del primer trimestre de 2024 ascendieron a 228, su cota más alta desde que en el 4T de 2021 se registraran 376 anuncios de recompra (de nuestro universo de 10.000 acciones). También es el primer trimestre en el que se registran más de 200 anuncios de recompra, ya que todos los trimestres de 2022 y 2023 fueron inferiores a esa cifra.

Subida de esta semana: Grandes bancos

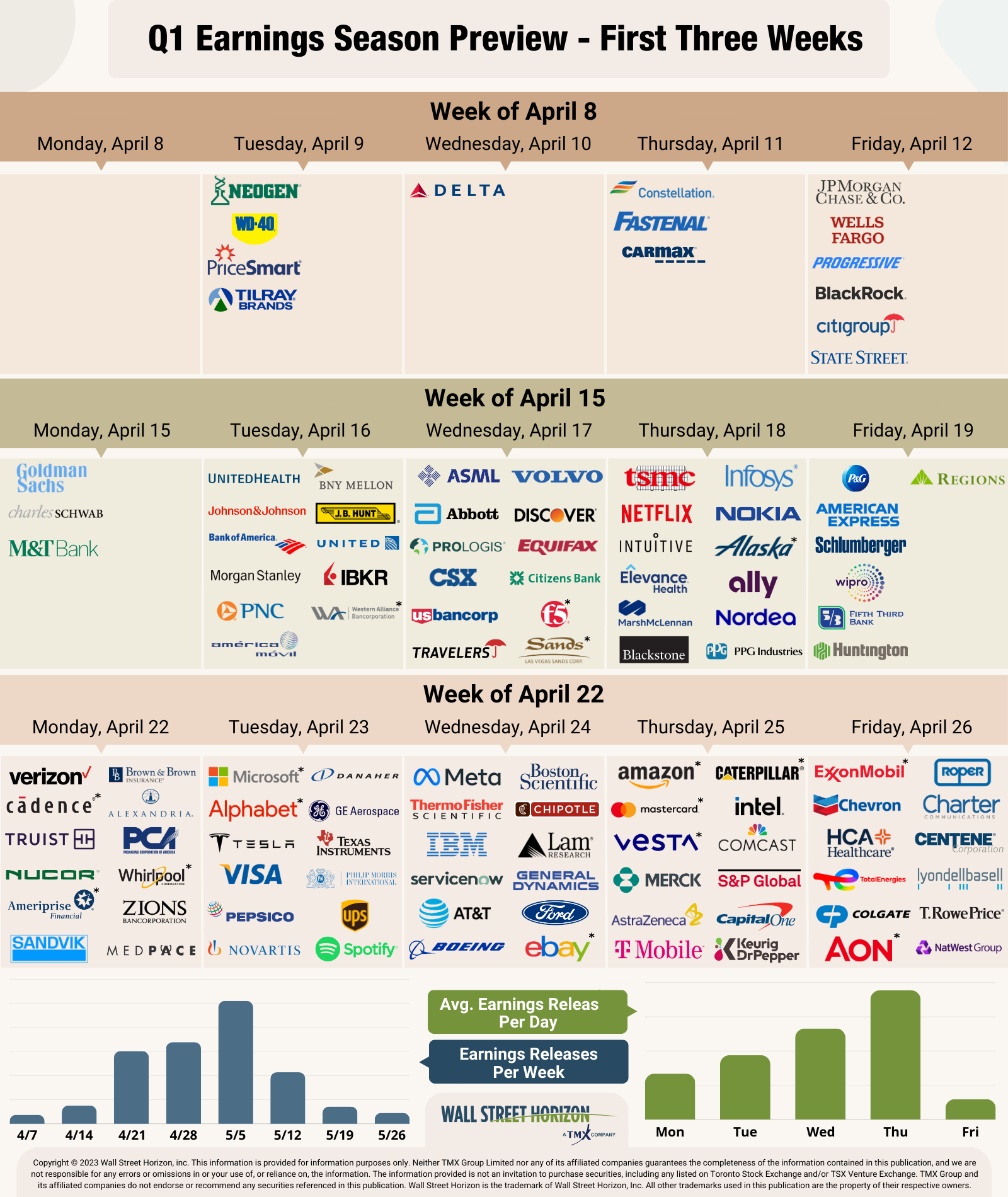

Como es habitual, la temporada de presentación de resultados del 1T comenzará con los grandes bancos, con la publicación de los informes de JPMorgan Chase (NYSE:JPM), Citigroup Inc (NYSE:C) y Wells Fargo & Company (NYSE:WFC) este viernes. Los inversores estarán pendientes de las declaraciones de los directores ejecutivos de los bancos en busca de señales de que la economía seguirá siendo resistente y de la confirmación de un aterrizaje suave en 2024.

Los mismos problemas y ventajas tienen los bancos este año que en 2023. Los tipos de interés elevados siguen ayudando a los bancos a mantener unos niveles saludables de ingresos netos por intereses, pero por otro lado tienen implicaciones negativas cuando provocan impagos de préstamos por parte de prestatarios que ya no pueden hacer frente a unos costes más elevados. La promesa de unos tipos de interés más bajos ha impulsado un repunte de los bancos este año, pero con un mercado laboral tenso y unas lecturas de inflación obstinadamente elevada, esas expectativas se han desvanecido.

La banca de inversión es otro sector que se recupera lentamente, en parte gracias al éxito de la OPV de Reddit el mes pasado. Sin embargo, a pesar de la expectación, tanto las fusiones y adquisiciones como las salidas a bolsa fueron escasas a principios de año. Sólo hubo 88 anuncios de fusiones y adquisiciones en el 1T, ligeramente por encima del 3T de 2023, en el que hubo 87, pero por lo demás la cifra más baja desde el 2T de 2020. La actividad de OPV fue aún peor, con sólo 51 anuncios, la más baja en más de cinco años.

Fuente: Wall Street Horizon

Oleada de resultados del 1T

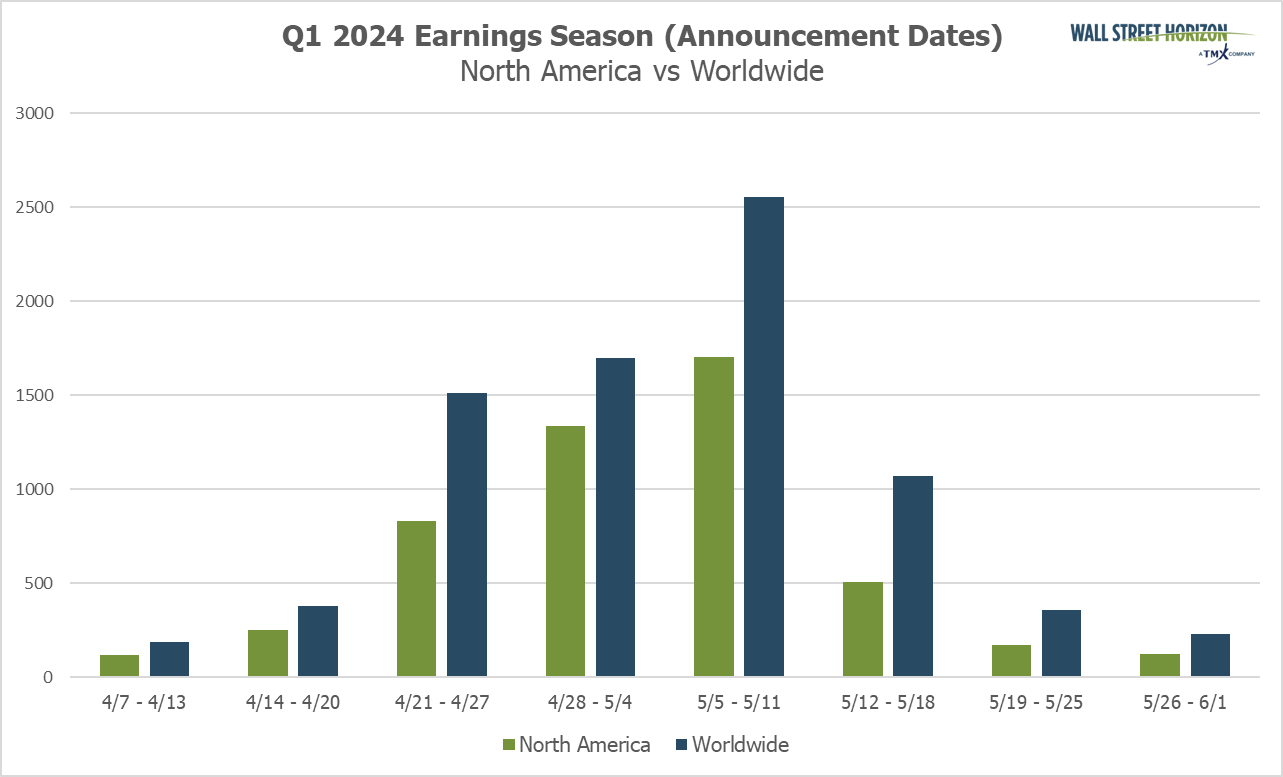

Esta temporada, las semanas pico irán del 22 de abril al 10 de mayo, y se espera que cada semana haya más de 1.000 informes. Ahora mismo se prevé que el 9 de mayo será el día más activo, con la publicación de 1.278 informes de empresas. Hasta ahora, sólo el 42% de las empresas han confirmado su fecha de presentación de resultados (de nuestro universo de más de 10.000 nombres por todo el mundo), por lo que esta cifra está sujeta a cambios. Las fechas restantes son estimaciones basadas en datos históricos.

Fuente: Wall Street Horizon

------

¿Quiere invertir con éxito? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por menos de 9 euros al mes. Use el código INVESTINGPRO1 y consiga casi el 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!