Ha pasado otro año, y usted es más rico o más pobre, más feliz o más triste, vive la vida o está preocupado por su futuro.

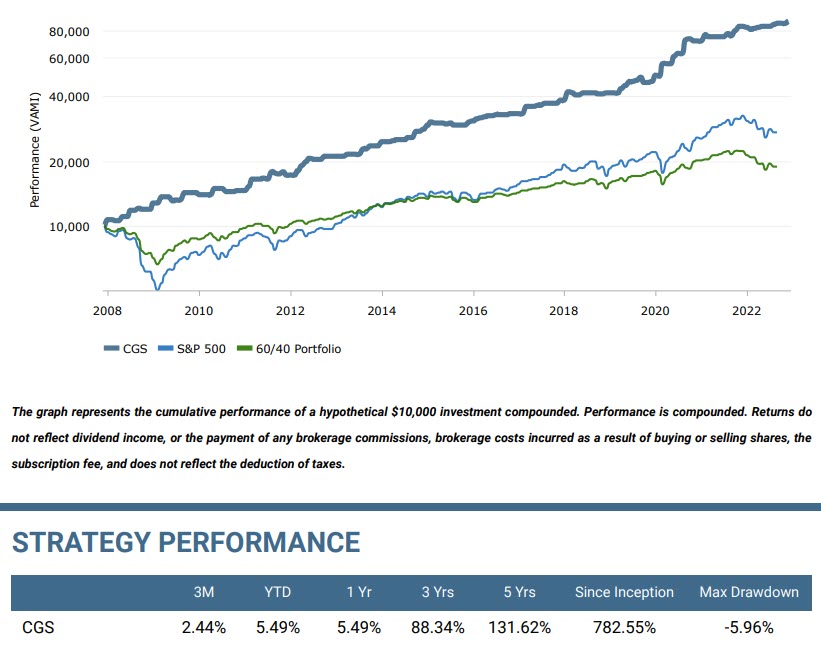

2022 acabó siendo un buen año para las personas que se centraron en controlar el riesgo y las posiciones. Los inversionistas y yo hemos subido más de un 5% en 2022 utilizando una estrategia pasiva de crecimiento constante.

Puede que no parezca mucho, pero teniendo en cuenta que la cartera media de "compra y esperanza", con un equilibrio 60/40 acciones/bonos, ha bajado un -19%, es una diferencia espectacular.

Estrategia de comprar y mantener frente a estrategia de crecimiento consistente

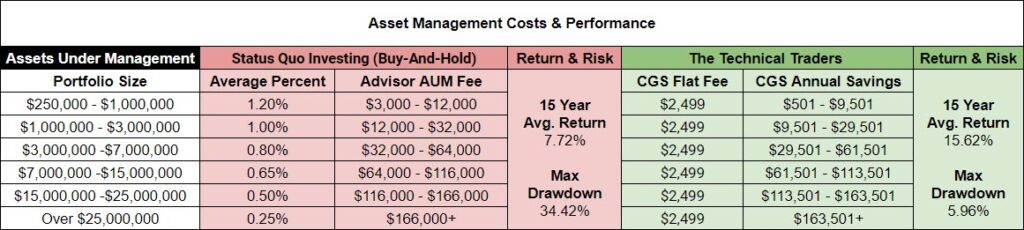

Esta tabla muestra cuánto cuesta a los inversionistas la antigua estrategia de comprar y mantener. Es muy volátil e impredecible y provocará muchas noches de insomnio y a veces pondrá a prueba las relaciones con su cónyuge.

Retrasará la jubilación y también puede destruirla, dependiendo de la edad. Cualquier persona mayor de 50 años no debería recurrir al comprar y mantener si quiere proteger y preservar su patrimonio y su estilo de vida. No voy a entrar en cómo los inversionistas tienen el síndrome de Estocolmo debido a cómo el sistema financiero creó la estrategia de comprar y mantener y más o menos creó todas las herramientas y la formación para que los asesores la llevaran a cabo con el fin de mantener el mercado de valores al alza a largo plazo. No se trata tanto de los asesores como del sistema financiero en su conjunto.

Basta con mirar los costos anuales, los rendimientos y la volatilidad de los dos métodos de inversión diferentes para ver cuánto se puede estar pagando por el bajo rendimiento y el uso de una estrategia de alto riesgo.

En los últimos dos meses, he cambiado temporalmente el enfoque de mis artículos semanales para centrarme más en Usted, el inversionista y el trader.

En mi última publicación compartí la brutal verdad sobre cómo los individuos son la causa raíz de las pérdidas, y es porque no saben quiénes son en un nivel más profundo o dónde están sus fortalezas y debilidades para su personalidad dada.

Deme más operaciones y le mostraré más pérdidas

Esta semana hablé con una persona que me dijo que necesitaba más operaciones para ganar dinero y que mantener efectivo a veces no es la forma de ganar dinero. Continuó diciendo que pagar por señales de inversión que mantienen efectivo no justifica el costo de la suscripción y que debe operar más para ganar dinero.

Si usted ha estado leyendo mi trabajo por un tiempo, entonces es probable que pueda oírme gemir o verme retorciéndome en mi asiento con los ojos en blanco porque las personas con una mentalidad como esa están destinadas al fracaso.

Por desgracia, la mayoría de los operadores e inversionistas piensan que necesitan operar con frecuencia para ganar dinero porque creen que cuantas más operaciones hagan, más oportunidades tendrán de obtener beneficios.

Esta creencia puede estar alimentada por el hecho de que el mercado se mueve constantemente y que los operadores deben estar siempre en el mercado para captar estos movimientos.

Sin embargo, esto sólo es cierto a veces. Operar con frecuencia puede llevar a una disminución de los beneficios o incluso a pérdidas, especialmente si el operador no tiene una estrategia o un plan claros, cosa que la mayoría no hace. Aunque operar con frecuencia puede aumentar los costos de transacción, el verdadero problema es que conduce a una operativa emocional, en la que los operadores toman decisiones basadas en sus emociones en lugar de en un análisis racional del mercado, lo que conduce a una mala toma de decisiones y a mayores pérdidas.

Ejemplo de gráfico de 30 minutos del horario regular de operación del SPY:

El siguiente gráfico muestra mi indicador de Compra de Pánico. Esta línea roja situada en la parte superior del gráfico es el nivel de FOMO (Fear of Missing Out, o “Miedo a perderse de algo”, por sus siglas en inglés). Cuando está por encima de la línea horizontal azul, el inversor medio está comprando por miedo a perderse un movimiento posterior.

Lo que ocurre es que el mercado de valores inicia una subida, y todo el mundo se sube rápidamente a bordo y persigue el precio al alza. Es entonces cuando la línea roja del indicador sube y se mantiene por encima de la línea horizontal azul delgada. No voy a entrar en detalles, pero podemos ver cuando los comerciantes están haciendo lo mismo, que es una señal contraria, ya que sabemos que el precio es probable que a punto de revertir y caer.

También tengo el otro lado de esta oportunidad, que es mi indicador verde de FOMO, que nos dice cuando todo el mundo está vendiendo, y una inversión y un rally está a punto de comenzar.

Mi punto con este gráfico y el indicador es mostrar cómo el trader promedio es impulsado por sus emociones. En una tendencia bajista como la de 2022, cuando compran, están comprando en un máximo. Son como un banco de peces o una bandada de pájaros, todos haciendo lo mismo simultáneamente, y es obvio y predecible.

La realidad y lo que significa para usted

En realidad, a menudo es mejor que los operadores se centren en desarrollar una estrategia y un plan de trading sólidos y luego ponerlos en práctica con autodisciplina y paciencia, en lugar de intentar operar con frecuencia con la esperanza de obtener beneficios rápidos.

Esta forma de operar implica dedicar tiempo a analizar a fondo el mercado, identificar buenos puntos de entrada y salida, y establecer directrices claras de gestión del riesgo para ayudar a protegerse frente a posibles pérdidas. Para el operador emocional activo sin una estrategia detallada por escrito, esto le resultará lento y aburrido de aplicar. Incluso puede parecerle un poco más trabajo que la adrenalina del juego a la que puede ser secretamente adicto. Sin embargo, si adopta un enfoque más mesurado y disciplinado del trading, podrá aumentar sus posibilidades de éxito y rentabilidad a largo plazo.

Como siempre les digo a los operadores, si algo les parece lento o aburrido, significa que tienen un sistema, que las cosas están claras y que tienen el control.

Lo siento, usted está pérdida

No importa si usted es un operador o un inversionista. Si usted no es un pensador y planificador a largo plazo, dispuesto a sacrificar sus operaciones emocionales a corto plazo sin tener en cuenta el tamaño de la posición o la gestión de riesgos, y carece de la autodisciplina para esperar las operaciones de alta probabilidad, tomar ganancias y salir de las operaciones que no funcionan - lo siento, pero usted está jodido, y nadie puede ayudarle más que usted mismo.

Hasta que decida tratar el comercio y la inversión como un negocio frente a un boleto de lotería, usted seguirá sufriendo enormes detracciones de varios años y tomar 30-75% de pérdidas porque te gusta una acción o activo, que por cierto, no te quiere de vuelta. A esa acción o activo no le importa si arruina sus planes de jubilación.

Un gran ejemplo es Tesla (NASDAQ:TSLA). Ha bajado más de un 70% y es la acción que peor se ha comportado este año en el S&P 500. ¿Es una gran empresa? Yo creo que sí. ¿Va a seguir creciendo y expandiéndose? Creo que sí. ¿Quiero tener acciones? Sí, pero ¿por qué íbamos a quedarnos con un activo cuando está bajando? Sabemos que siempre podemos recomprarlo más tarde a un precio mejor o, en el peor de los casos, a un precio más alto.

Pero no se trata de una oportunidad única para comprar la acción. La buena noticia es que podemos utilizar el análisis técnico para saber cuándo se ha invertido la tendencia de un activo y salir pronto de las posiciones para asegurar las ganancias. Con el análisis técnico generamos rendimientos superiores a la media. En caso de que se lo pregunte, mi análisis indica que caerá a 65-69 dólares por acción en 2023.