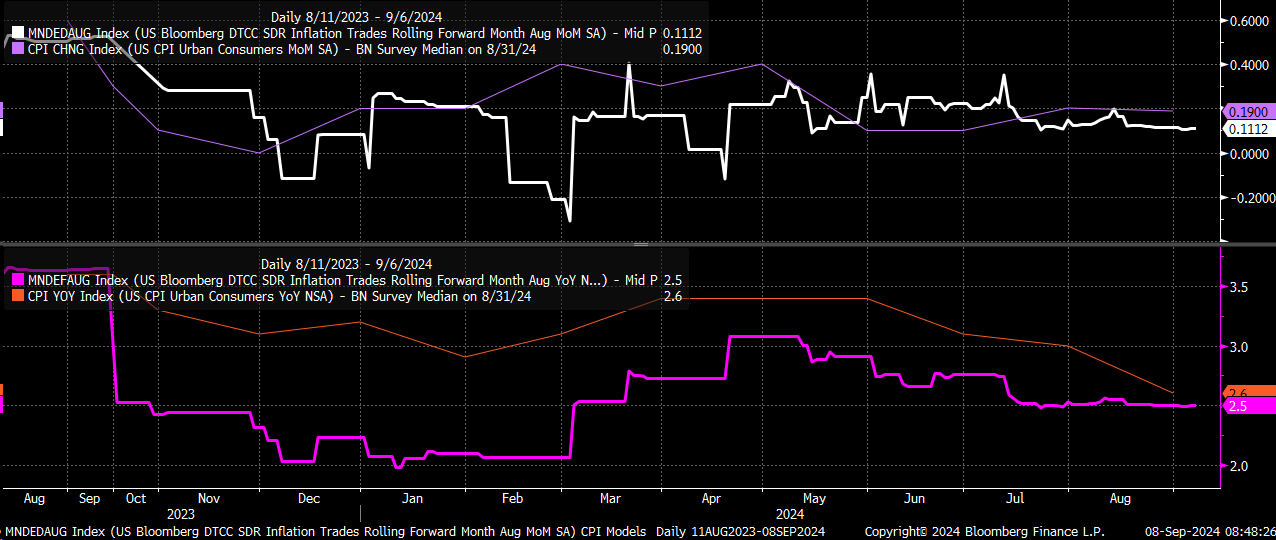

Se prevé que el informe del IPC revelará un aumento mensual del 0,2% tanto en el índice general como en el subyacente. A nivel anual, se proyecta una disminución en el IPC general hasta el 2,6%, frente al 2,9% previo, mientras que el IPC subyacente se mantendría estable en el 3,2%.

Los swaps de inflación apuntan a una caída más moderada del IPC, con una previsión de aumento mensual del 0,1% y una tasa anual del 2,5%.

Una reducción de tipos en la próxima reunión del FOMC el 18 de septiembre parece casi segura; sin embargo, el próximo informe del IPC será crucial para determinar si el recorte será de 25 o 50 puntos básicos.

Un IPC inferior al esperado podría parecer favorable, pero también podría indicar una inclinación más pronunciada de la curva de tipos y un fortalecimiento adicional del yen japonés. El yen se apreció frente al dólar el viernes, subiendo 80 puntos básicos tras el informe de nóminas no agrícolas más débil de lo anticipado, y cerró justo en su nivel de soporte técnico.

Un informe del IPC débil podría impulsar al yen hasta 137,80 frente al dólar. En ese nivel, es probable que se encuentre un soporte crítico, con condiciones de "sobreventa/sobrecompra" según indicadores como el RSI, las bandas de Bollinger y el indicador de expansión-contracción.

El rendimiento del bono estadounidense a 2 años probablemente disminuirá aún más a medida que el mercado ajuste sus expectativas a una probabilidad creciente de un recorte de tipos de 50 puntos básicos por parte de la Reserva Federal en la reunión de septiembre.

El título de deuda a 2 años ha registrado recientemente su nivel de cierre más bajo desde septiembre de 2022, lo que resulta significativo, con el próximo nivel de soporte en torno al 3,45%.

Esto probablemente llevará a una ampliación adicional del diferencial entre los rendimientos de los bonos a10 años y 2 años, que podría incrementarse hasta alcanzar entre 13 y 15 puntos básicos positivos

Según los ciclos discutidos la semana pasada, el S&P 500 parece encontrarse en una fase bajista. Esto sugiere que podríamos observar algunos rebotes a corto plazo que impulsen temporalmente el mercado al alza. No obstante, según el ciclo actual, una recuperación sostenida podría no materializarse hasta principios de octubre.

El índice también tocó por segunda vez la línea de tendencia inferior de la cuña ascendente en el gráfico diario, pero no logró superar esa zona de resistencia, confirmando así la ruptura del patrón de cuña ascendente que se originó en los mínimos de octubre de 2023.

Asimismo, la divergencia entre la media móvil de 120 días y la de 20 días ha comenzado a inclinarse a la baja, lo que sugiere que los fondos sistemáticos podrían estar actuando como vendedores en el mercado.

El NASDAQ también se encuentra en un nivel crítico, habiendo retrocedido hasta el nivel de retroceso del 61,8%. Si el índice continúa descendiendo, es poco probable que el nivel de retroceso del 61,8% en 18.404 se mantenga durante mucho tiempo, y podríamos ver una caída adicional a lo largo de esta semana.

El ETF SMH Semiconductor también ha mostrado debilidad relativa. Este ETF parece estar formando un patrón de cabeza y hombros, aunque este patrón aún necesita desarrollarse completamente y romper la zona de soporte en 205 dólares.

A corto plazo, resulta significativo que, a diferencia del NASDAQ, el SMH haya ya retrocedido más del 61,8%. Esto sugiere que el SMH podría volver a alcanzar los mínimos del 5 de agosto en un futuro próximo, con una posible caída similar en el NASDAQ como consecuencia.

Por lo tanto, si los datos del IPC resultan negativos, esto podría fortalecer el par USD/JPY y provocar una caída en el SMH, arrastrando al mercado en general, debido a la estrecha correlación entre el SMH y el USD/JPY.

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.

Esto subraya la notable influencia de la liquidez del carry trade del yen en los valores de semiconductores, especialmente en Nvidia (NASDAQ:NVDA).