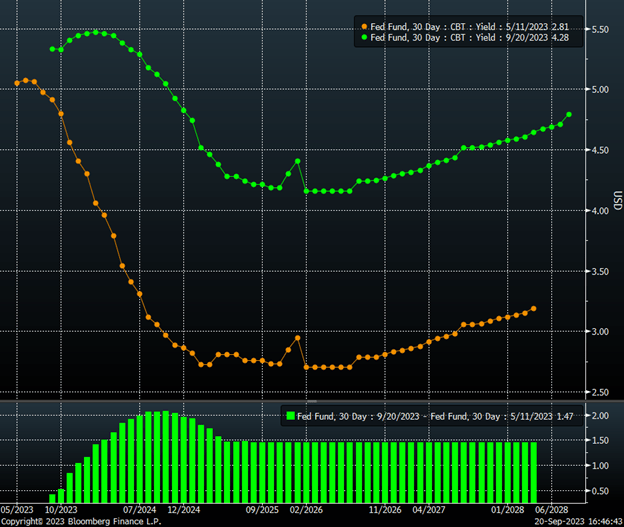

Las bolsas bajaron ayer, tras unas previsiones de la Fed para 2024 y 2025 más halagüeñas de lo esperado. La Reserva Federal prevé que los tipos de interés se situarán en el 5,1% a finales de 2024, lo que supone un recorte de sólo 50 puntos básicos el año que viene.

Se trata de un cambio significativo con respecto a las expectativas del mercado a mediados de mayo. En aquel momento, los tipos de interés de los fondos federales para diciembre de 2024 cotizaban al 2,86%.

Esos mismos tipos de interés están cotizando al 4,8% y es probable que sigan subiendo con el tiempo hacia el objetivo de la Fed fijado en el 5,1%, lo que supone una diferencia de más de 200 puntos básicos.

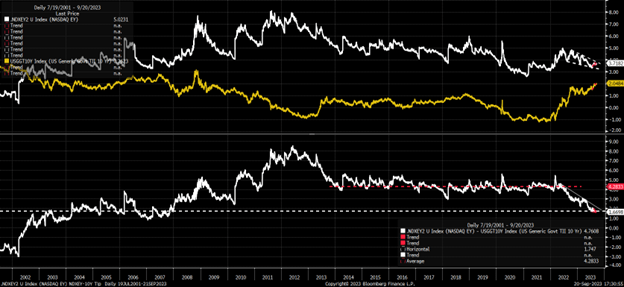

Es crucial tener esto en cuenta: cuando los tipos reales empezaron a subir a mediados de mayo, el rendimiento de los beneficios del Nasdaq disminuyó, haciendo que ambas medidas convergieran. El mercado de acciones había apostado por numerosos recortes de tipos en 2024 y el correspondiente descenso de los rendimientos reales.

Resultó ser una apuesta equivocada. Durante meses, la Fed ha señalado que su política monetaria sería "de tipos más altos más tiempo".

Indicó que no había recortes de tipos en el horizonte a corto plazo. Si se produjera algún recorte de tipos, se trataría simplemente de ajustes por una bajada de la inflación, mientras que los tipos reales seguirían siendo restrictivos.

El 11 de mayo, el diferencial entre el rendimiento de los beneficios del Nasdaq y el rendimiento real de los bonos a 10 años era del 2,7%; ahora, ese diferencial se ha reducido a sólo el 1,7%, lo que supone una diferencia de 100 puntos básicos.

Aunque esto pueda no parecer significativo, consideremos que el rendimiento de los beneficios del Nasdaq tendría que aumentar hasta el 4,7% desde su actual 3,7% para recuperar ese diferencial del 11 de mayo.

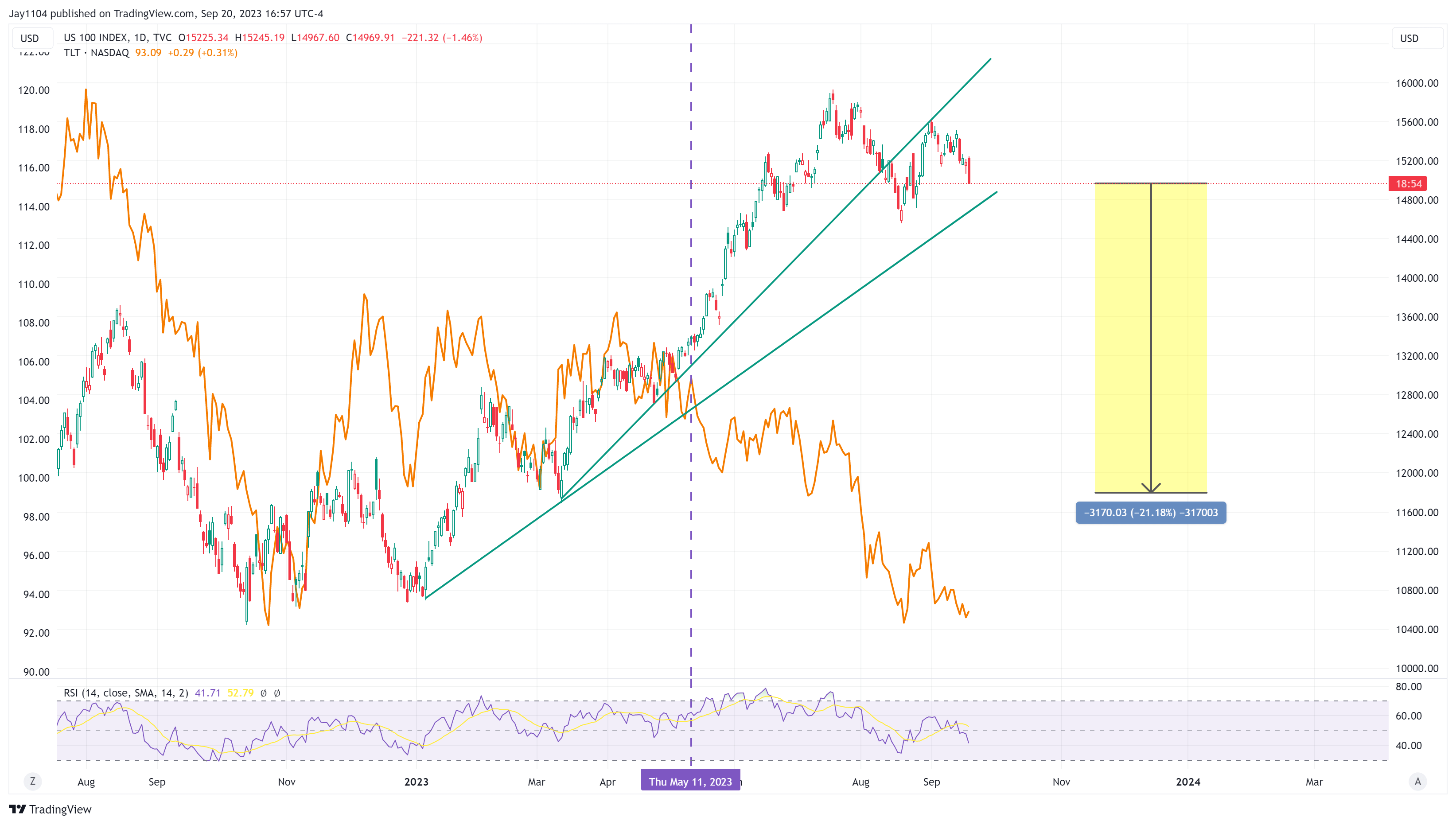

Esto requeriría que el PER del Nasdaq cayera de su actual 27,0 a 21,3, lo que representa una caída del 21,1%. Tal descenso devolvería al índice a mínimos del 13 de marzo.

El mercado de acciones parece haber hecho una apuesta incorrecta sobre el rumbo de los tipos de interés. Si los tipos siguen subiendo, es lógico esperar que el rendimiento de los beneficios del Nasdaq tenga que aumentar en consecuencia, lo que llevaría a un múltiplo de valoración más bajo.

Además, Powell declaró ayer en dos ocasiones que los tipos de interés neutrales podrían ser más elevados de lo previsto inicialmente, lo que sugiere que los tipos podrían tener que subir más de una vez en el futuro.

Sus declaraciones durante la rueda de prensa dejaron claro que no existe un plan fijado para los tipos; yo interpretaría que la Fed reaccionará a cada nuevo dato que vaya apareciendo y que, en última instancia, no tiene ni idea de lo que vendrá después.

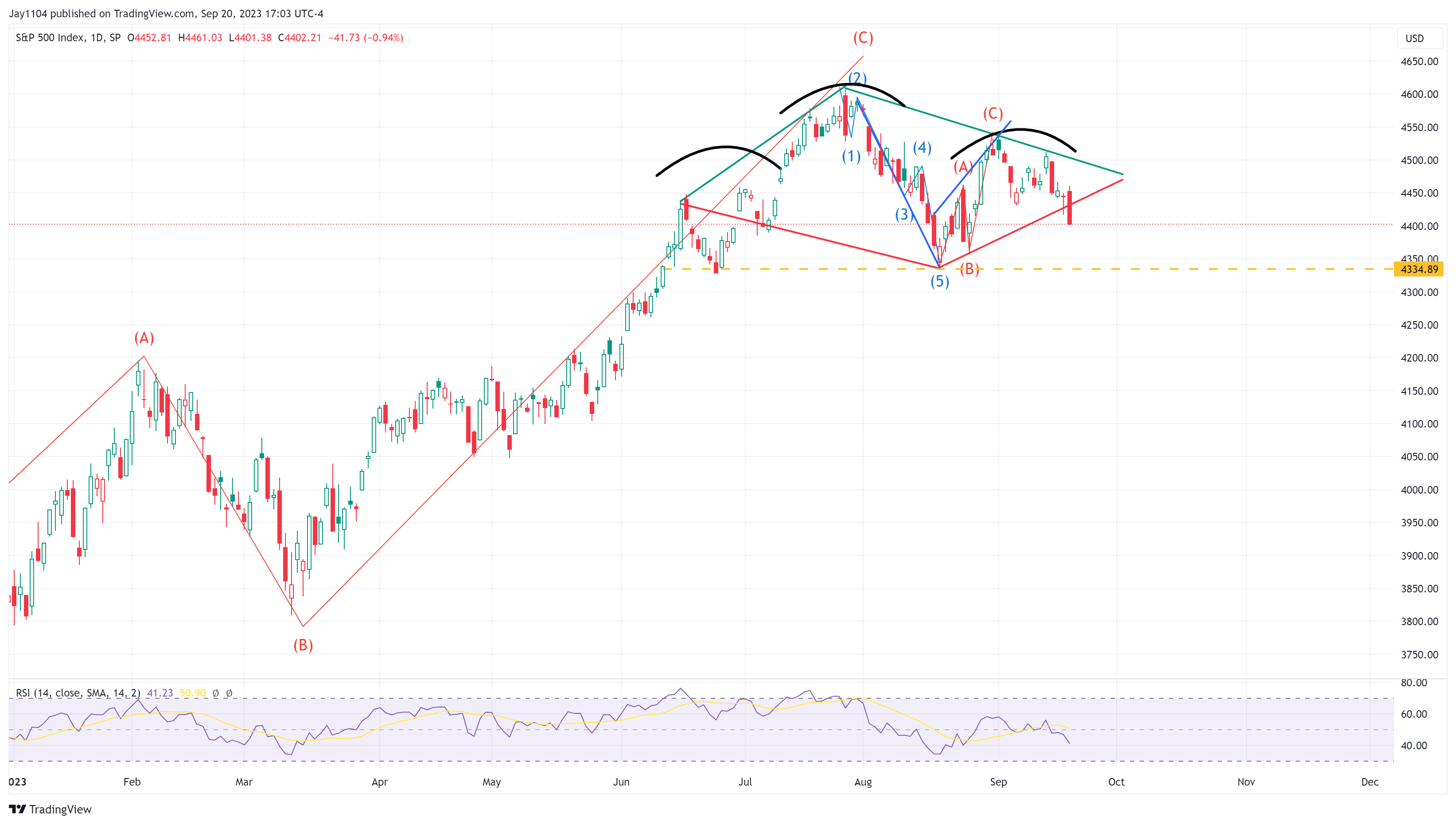

S&P 500: ¿Se avecinan más caídas?

Desde el punto de vista del análisis técnico, parece que el patrón de diamante del S&P 500 se ha roto. De ser así, el índice podría alcanzar rápidamente los 4.330 puntos.

Si el nivel de 4.330 se rompe, también significaría que la línea de escote del patrón de cabeza y hombros se ha roto, lo que apunta a un mayor potencial bajista.

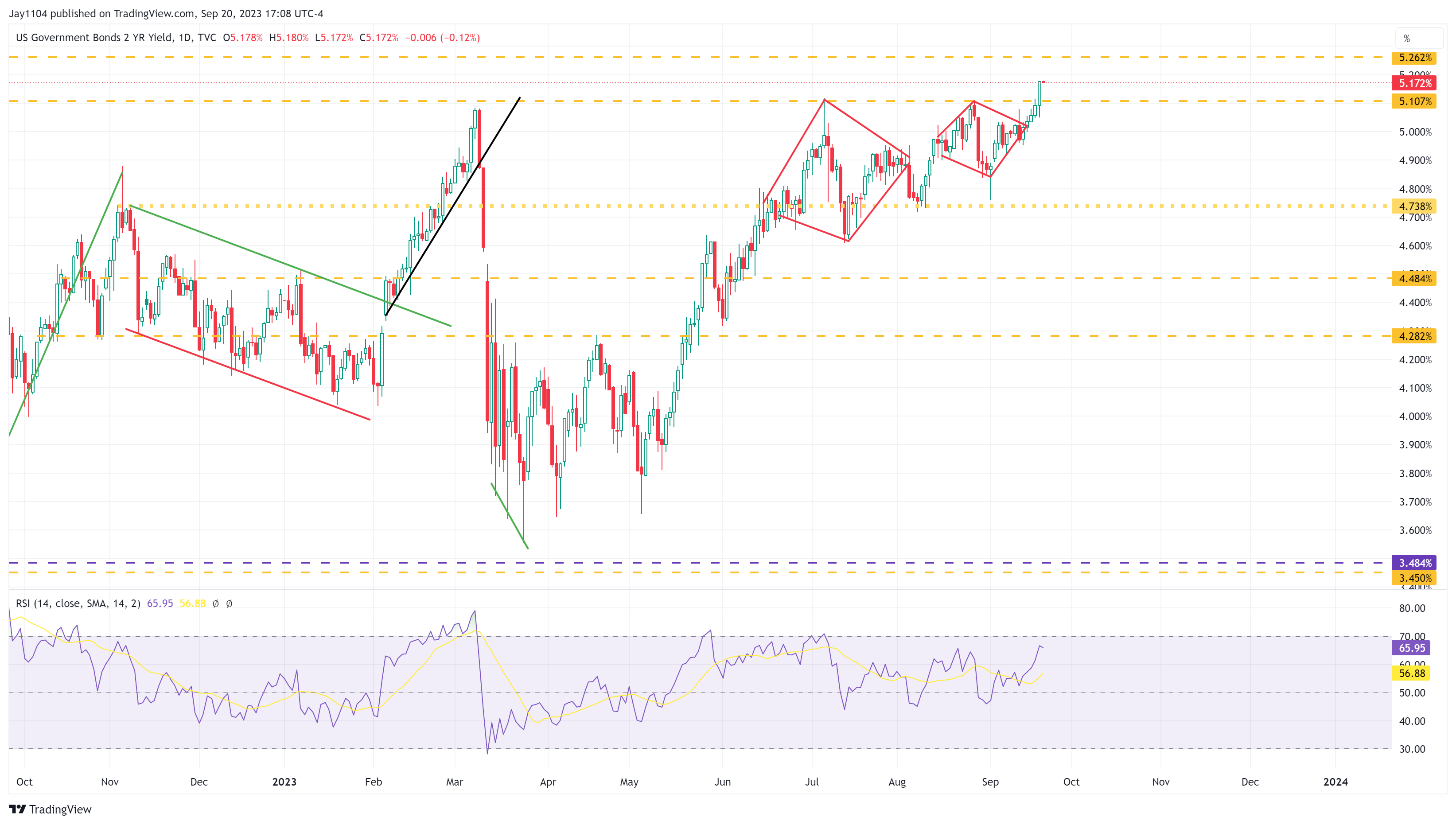

Ruptura del rendimiento de los bonos estadounidenses

Mientras tanto, el rendimiento real de los bonos del Tesoro a 10 años ha experimentado hoy una notable ruptura, superando ambos niveles de resistencia y poniendo fin a un periodo de consolidación de un mes.

Por su parte, los tipos de los bonos a 2 años también experimentaron una ruptura, superando un periodo de consolidación en el 5,1% durante casi seis meses. Parece listo para subir hasta el 5,25%, que ahora está a sólo ocho puntos básicos, tras cerrar en el 5,17%.

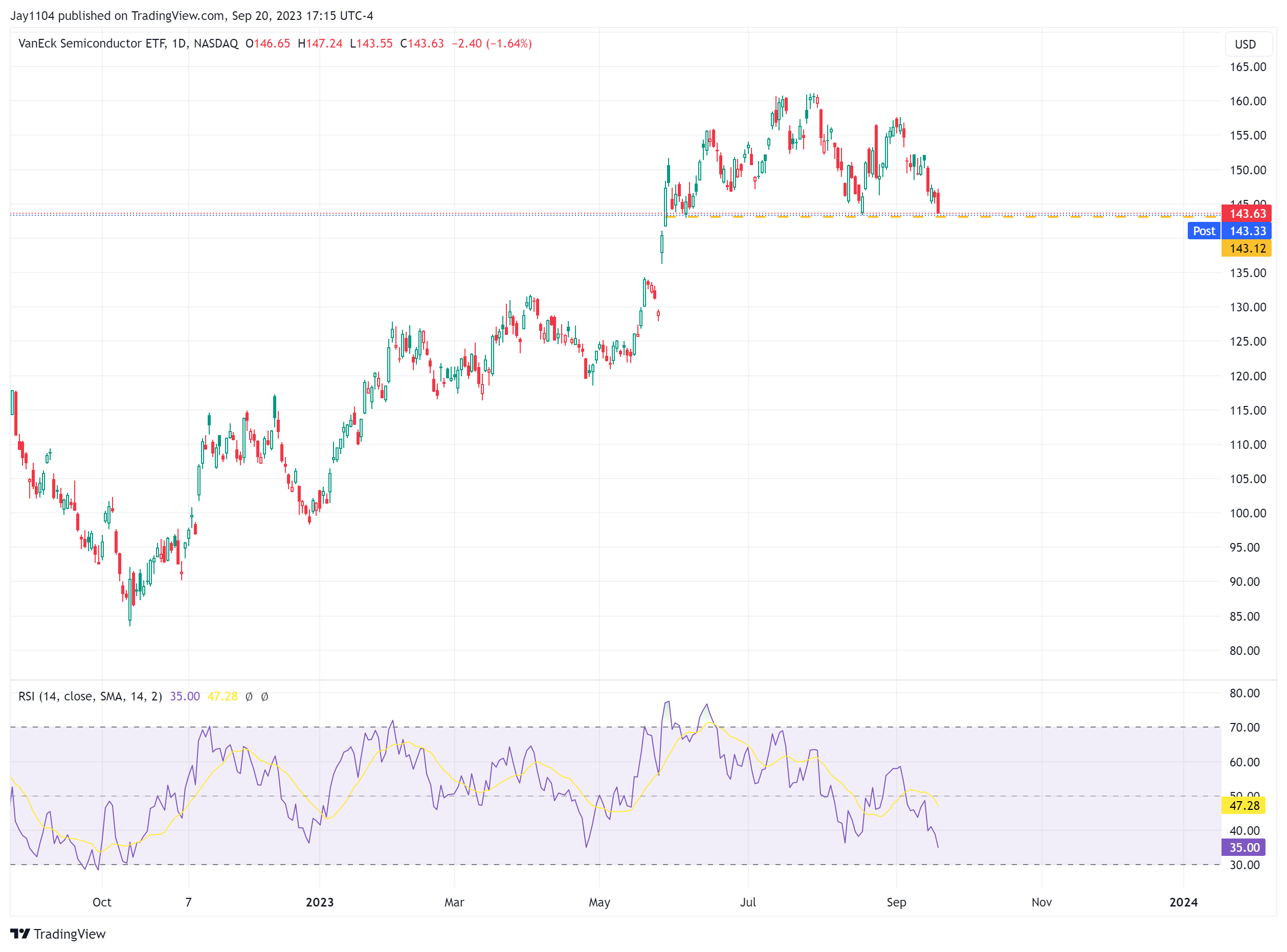

Los semiconductores prueban un nivel de soporte crítico

El ETF VanEck Semiconductor, centrado en los semiconductores, se encuentra actualmente en un nivel de soporte crítico de 143,50 dólares. Hay importantes brechas sin llenar hasta 129 dólares. El nivel de 143,50 dólares es un umbral importante; una ruptura por debajo de él señalaría un giro bajista para el ETF.

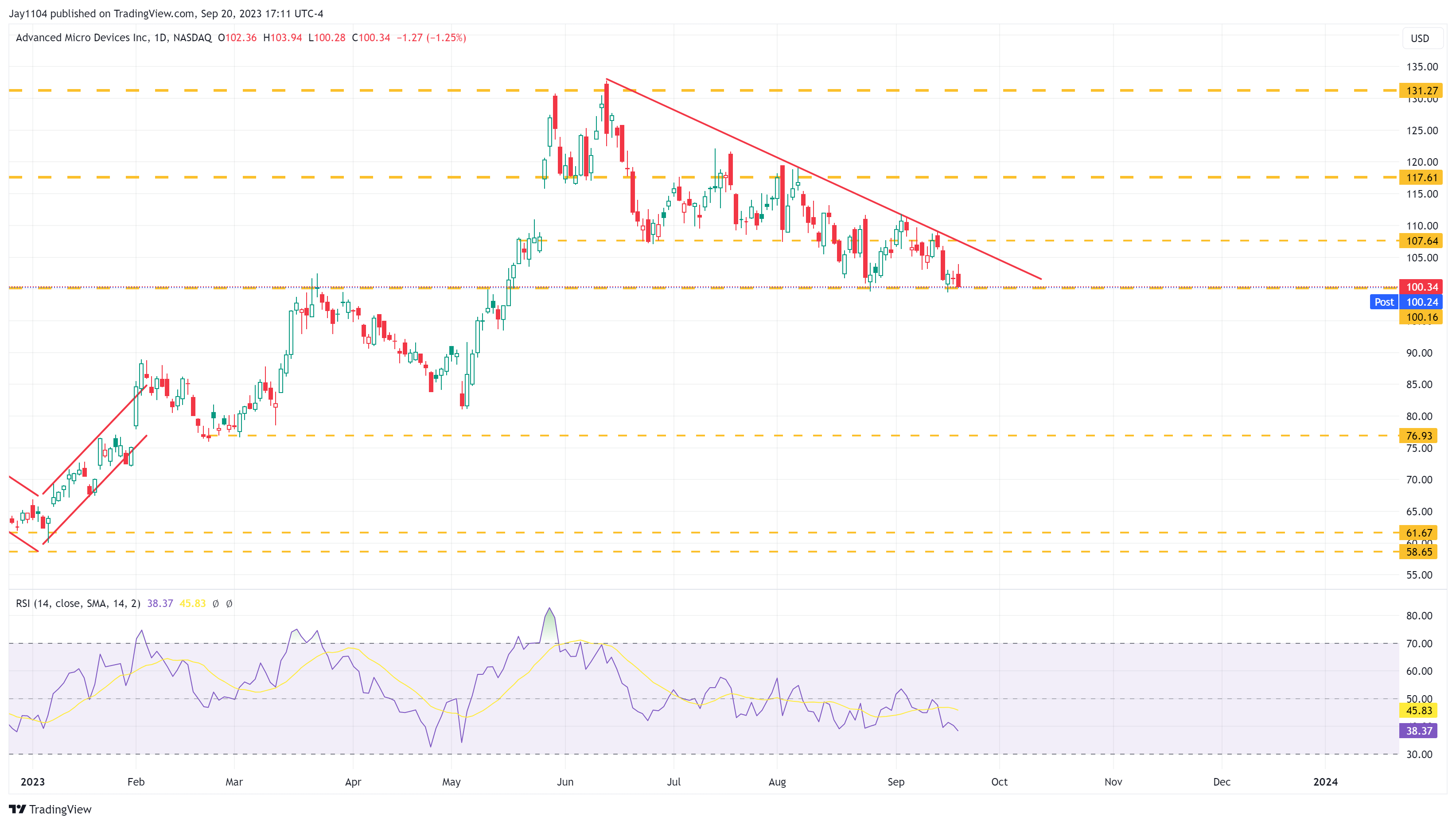

Mientras tanto, Advanced Micro Devices (NASDAQ:AMD) parece debilitado y se asienta sobre un nivel de soporte de 100 dólares. Una ruptura del nivel soporte probablemente llevaría a un descenso hasta alrededor de 93 dólares y quizás hasta 81 dólares.

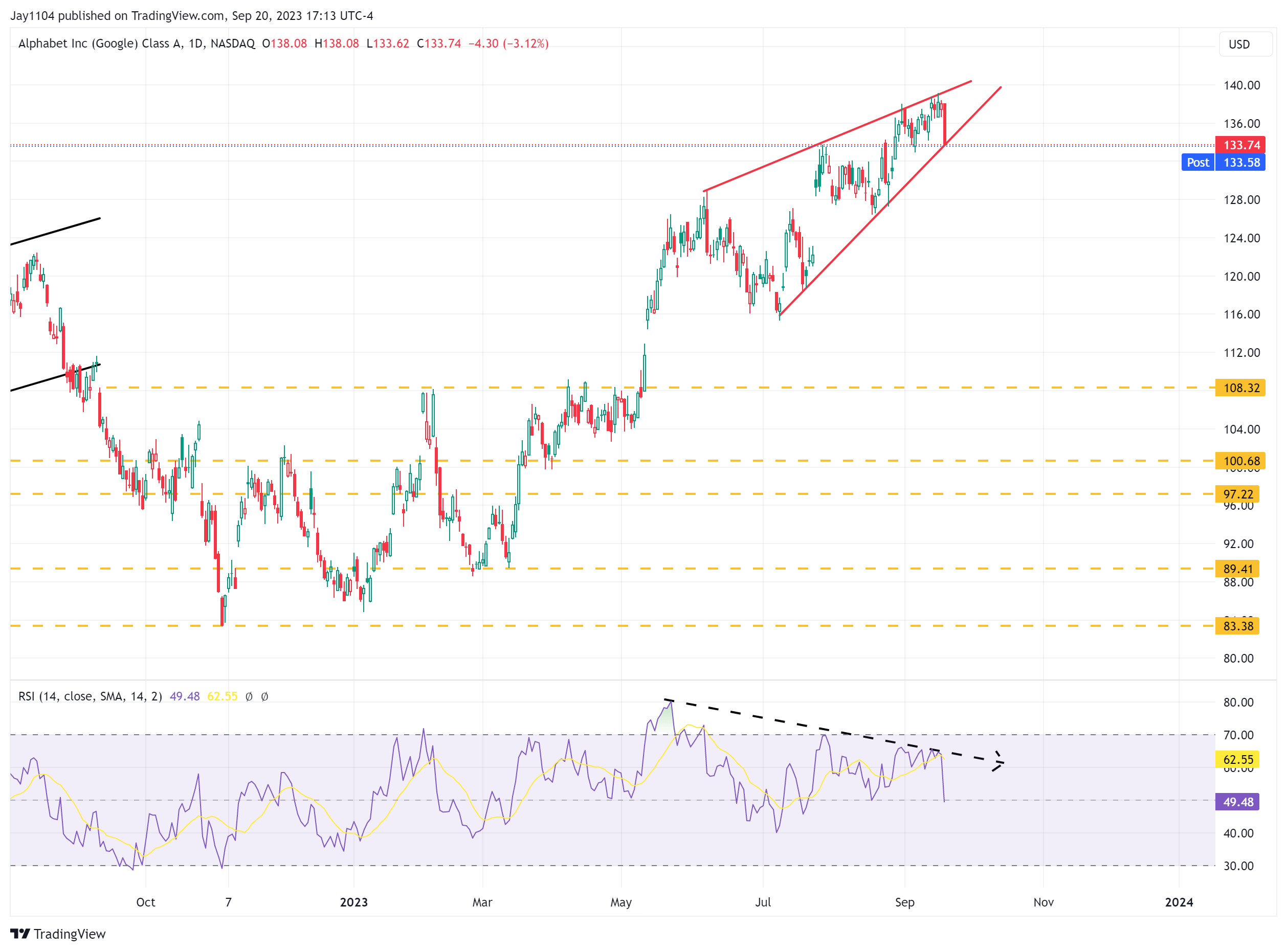

¿Qué les espera ahora a las acciones de Alphabet?

Mientras tanto, Alphabet (NASDAQ:GOOGL) parece tener un patrón de cuña ascendente formado y una brecha gigante que nunca se llenó en 122 dólares, así como otra en 111 dólares y un RSI en pendiente descendente.