Sin ánimo de resultar alarmista, son varios los indicadores que hablan del riesgo de que la principal economía del mundo podría dirigirse hacia una nueva recesión. En este artículo, no pretendemos entrar en las razones que probablemente se utilizarán para justificar el frenazo de la actividad -ya sean la ruptura de la cadena de suministro, la crisis energética, las nuevas variantes COVID, las potenciales subidas de tipos de interés, o la combinación de todas ellas, por poner las que están en boca de todos-, sino centrarnos en dar algunas pinceladas sobre las previsiones para los próximos 12 meses de los indicadores de dominio público que, en nuestra opinión, mejor han anticipado las crisis en el pasado, más allá de la conocida inversión de la curva de tipos.

Por un lado, desde la perspectiva coyuntural, tenemos los índices de confianza en la actividad empresarial, cuyas proyecciones hablan de una caída hasta niveles próximos al estancamiento (50). Este es el caso del ISM Purchasing Managers Index (PMI). Las previsiones del Chicago Fed National Activity Index indican una ralentización a partir del segundo trimestre de 2022.

El Leading Economic Index de The Conference Board muestra un crecimiento semestral decreciente. Los modelos econométricos estiman una caída de este indicador para los próximos 12 meses en línea con una potencial recesión. Estas conclusiones son similares si se aplica sobre el Coincident Economic Index de esta misma institución.

Desde una perspectiva estructural, destacamos el impacto de la deuda tanto de los países, cuyo efecto es la reducción del PIB potencial, como el de las compañías, que durante la crisis del COVID se ha incrementado significativamente. El potencial incremento del coste de financiación puede agravar la estabilidad financiera de las denominadas empresas zombi (y las que no lo son) que, según información de la Fed, representan el 9% de las compañías cotizadas y que acumulan, según estimaciones de Bloomberg, más de 2 billones europeos de deuda.

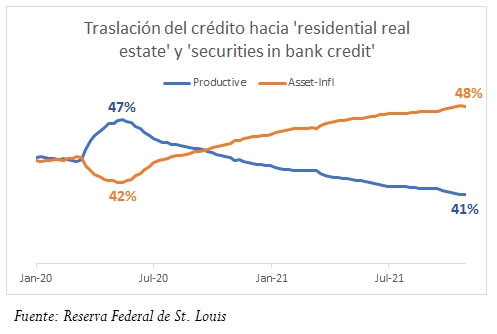

Por otro lado, una parte muy importante de la liquidez que se ha vertido al sistema por los bancos centrales y, en particular la Fed, se ha utilizado fundamentalmente para propósitos no productivos. Así se desprende de los datos de la Fed de St. Louis, que indican que la caída del peso de este tipo de préstamos ha ido a parar a créditos relacionados con la inflación de activos, como se refleja en el gráfico adjunto. Visto desde otra perspectiva, en los últimos 12 meses, los créditos productivos han crecido únicamente un 0,7%, lo que resta potencial del PIB para los próximos años, y ralentiza el crecimiento económico en el largo plazo.

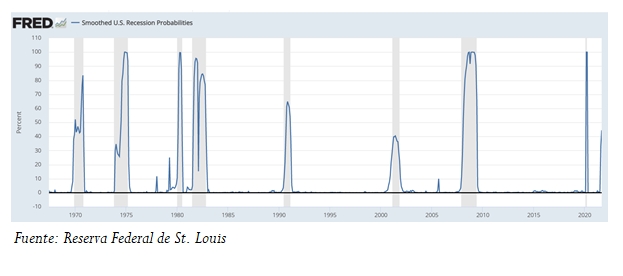

El indicador US Smoothed Recession Probability, publicado por la Fed de St. Louis y desarrollado por M. Chauvet y J. Piger, ha predicho correctamente las ocho recesiones que se han producido desde 1967 hasta nuestros días cuando la probabilidad ha sido superior al 30%. En septiembre de 2021 presenta una probabilidad del 44%.

Dejamos para el final el componente demográfico. En particular, la fuerza laboral y el PIB es una de las relaciones más estables de la economía y ha permitido hacer las predicciones más fiables en el largo plazo. En ese sentido, nuestras estimaciones de la fuerza laboral en la primera economía del mundo indican una ralentización de la economía durante el segundo trimestre de 2022 que puede tornarse en severa con una probabilidad de recesión del 35%.

De cara a los próximos meses, debemos tener en cuenta que es probable que la retirada progresiva de los estímulos monetarios haga que los mercados financieros se vuelvan más sensibles a noticias y datos potencialmente negativos, por lo que recomendamos hacer un seguimiento de la evolución de las variables económicas comentadas.

Pasemos a continuación a revisar brevemente los datos de mercado que actualizamos semanalmente.

Flujos netos de efectivo

De nuevo, la semana pasada ha sido extremadamente positiva en lo que se refiere a la entrada neta de efectivo en ETFs de renta variable americana. Según Factset, ésta ha sido superior a los 15.000 millones de dólares, frente a los menos de 3.000 millones de renta fija. Estos datos contrastan con los de Refinitiv Lipper, que contabiliza las entradas en fondos de renta variable en 2.100 millones de dólares, y 3.200 millones en fondos de renta fija, siendo la primera semana de las últimas cinco en las que los flujos recibidos por la renta fija superan a los de bolsa.

En el mercado de derivados, tras varias semanas de reducción sistemática de sus posiciones en renta variable, han incrementado su exposición neta en un 1,5%, hasta el 75,6%, mientras que la renta fija lo habría hecho en un tímido 0,3%, hasta el 13,8% de la cartera. Las materias primas habrían perdido peso hasta el 9,9%.

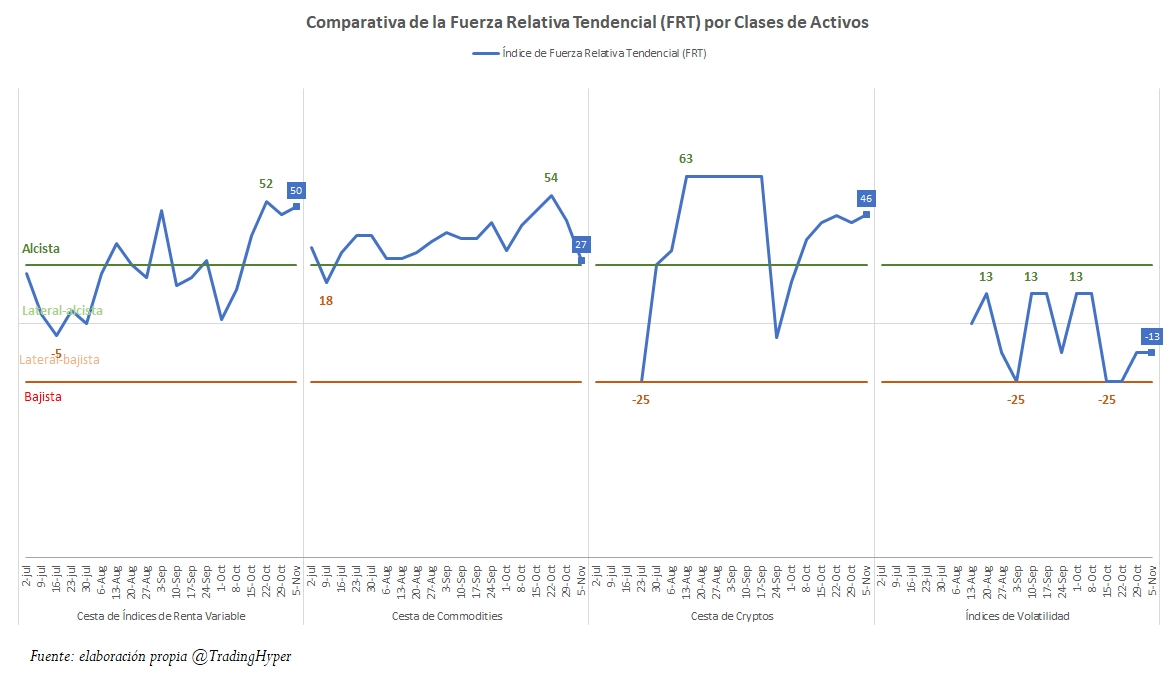

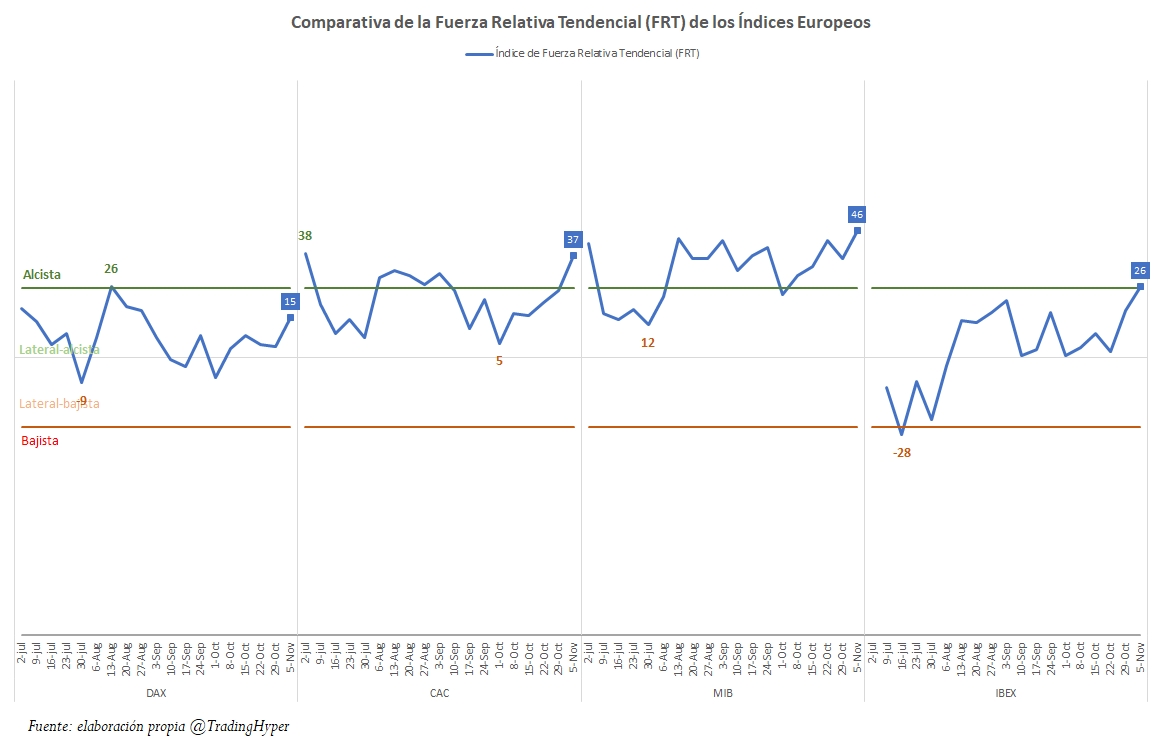

Seguimiento de la Fuerza Relativa Tendencial

El viernes cerró la FRT de los índices de volatilidad en zona lateral-bajista, lo que quiere decir que los mercados de opciones no acompañaron los cierres de los principales índices.

Las bolsas y las cryptos se mantienen en zona fuertemente alcista, mientras que la FRT de materias primas se ha visto perjudicada por los soft commodities e industriales; metales preciosos y energía presentan una FRT por encima de 58.

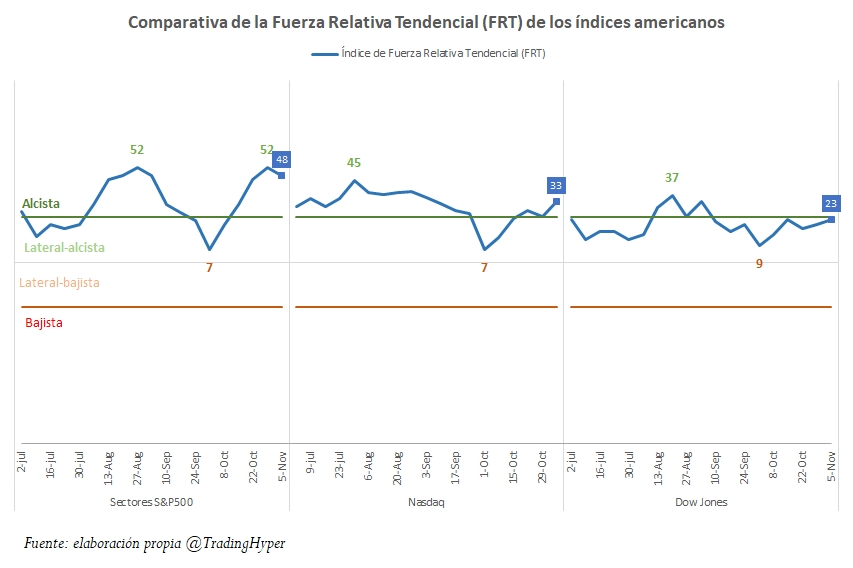

Los índices americanos, S&P 500 y Nasdaq 100, cuya FRT se encuentra en zona alcista, han tenido una revalorización media mensual del 2%, frente al 1,3% del Dow Jones de Industriales que la semana pasada cotizaba dentro del área lateral-alcista.

Al otro lado del Atlántico, el MIB italiano (+3,1%) fue la semana pasada el único claramente situado en zona alcista. La medida de revalorización del resto de índices en zona lateral-alcista fue del 1,6% -en particular, DAX (+2%), CAC (+2,6%) e IBEX (+0,3%).

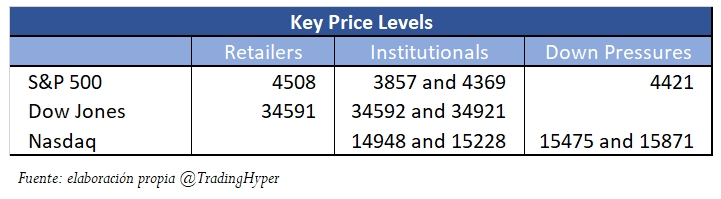

Actualización de los niveles críticos

En el S&P 500, los inversores minoristas han incrementado su posición en un 16%, mientras que los institucionales han cerrado un 4% de sus posiciones largas. El nivel de presión bajista de los hedge funds se encuentra un 5% por debajo del cierre del viernes.

En el caso del Dow Jones de Industriales, los inversores institucionales han incrementado su posición en un 7%. El nivel clave es 34.921. Su perforación podría empujar al índice a niveles de 34.592. Continuamos sin presiones bajistas significativas.

En relación con el índice tecnológico, decíamos la semana pasada: “No sería de extrañar la apertura de posiciones largas (de los hedge funds) en próximas semanas”. Ya ha sucedido. Los principales niveles a vigilar son 15.228 y 14.948.

Mientras el S&P 500 se encuentre por encima de 4.369, el Dow Jones por encima de 34.921 y el Nasdaq por encima de 15.228, apoyaríamos la tesis sobre la continuación en el movimiento alcista de los índices.

¡Buena semana y buenas inversiones!