Durante los últimos años, no me he cansado de señalar cómo el enfoque actual de la Reserva Federal con respecto a la política monetaria es claramente diferente de al de los ciclos de endurecimiento anteriores. De hecho, se trata básicamente de un enorme experimento y si la Fed consigue que la inflación retroceda suavemente hasta el objetivo, será o un logro monumental o, más probablemente, una suerte monumental.

Mi objetivo en esta entrada del blog es explicar cuál es la diferencia e ilustrar el reto con unos cuantos gráficos sencillos. No cabe duda de que hay otras personas que lo ilustran de una forma mucho más compleja, pero estos gráficos captan la esencia de la dinámica.

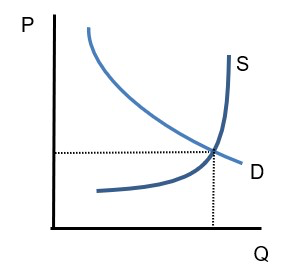

Empezaré con el gráfico básico de los tipos de interés del "mercado libre". Aquí se puede ver la cantidad de préstamos bancarios en el eje X y el "precio" del préstamo (es decir, el tipo de interés) el eje Y. Si de momento suponemos que la inflación es estable (no se preocupe, más adelante veremos cómo afecta que no lo sea), es irrelevante si el eje Y está en términos nominales o reales. Así que tenemos un gráfico básico de oferta y demanda. La demanda de préstamos se va hacia abajo: a medida que el tipo de interés baja, los prestatarios quieren pedir más prestado. Entonces, la curva de la oferta se inclina hacia arriba: los bancos quieren prestar más dinero a medida que aumenta el tipo de interés.

Una observación importante en este gráfico es que la curva de la oferta llega a un punto en el que se vuelve vertical. Existe cierta cantidad de préstamos a prestar que los bancos no pueden superar. Hay dos límites principales a la cantidad de préstamos bancarios: la cantidad de reservas, ya que un banco necesita mantener reservas contra los préstamos, y la cantidad de capital. Ambas son particulares de cada banco y del sector bancario en su conjunto, especialmente las reservas porque son fácilmente negociables.

De todos modos, una vez que el préstamo agregado es lo suficientemente alto como para que no queden más reservas disponibles que el banco pueda adquirir para respaldar el préstamo, entonces el banco (y los bancos en conjunto) ya no pueden prestar más a ningún tipo de interés. Al menos, esto es lo que ocurre en principio; y sin tener en cuenta a prestamistas no bancarios/usureros, ya que estamos hablando de las medidas de la Reserva Federal y la FED no controla directamente el apalancamiento disponible para los usureros.

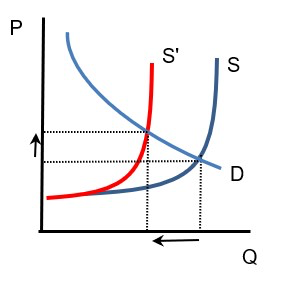

Ahora bien, tradicionalmente, cuando la Reserva Federal endurecía su política, lo hacía reduciendo la cantidad agregada de reservas en el sistema. Esto tenía como efecto hacer que la curva de la oferta se verticalizara más a la izquierda. En este gráfico, el endurecimiento se muestra como un movimiento de S a S'.

Observe que el punto de equilibrio implica una menor cantidad de préstamos totales (nos desplazamos a la izquierda en el eje X), que es la intención de la política: reducir la oferta de dinero (o, en el caso dinámico, su crecimiento) restringiendo las reservas. Como mero subproducto, y sin ser muy importante, sube el tipo de interés. Cuánto suba depende de la forma de la curva de demanda, es decir, de lo elástica que sea la demanda de préstamos.

Como apunte, aquí estamos suponiendo que la restricción secundaria (el capital bancario) no es vinculante. Es decir, si las reservas fueran abundantes, la curva S se volvería vertical mucho más a la derecha. Esto es parte de lo que ocurrió en la gran crisis financiera mundial y fue el motivo por el que el aumento masivo de las reservas no llevó a una inflación masiva ni a una potente recuperación: los bancos estaban limitados por el capital, de modo que que la Reserva Federal añadiera más reservas no ayudó. Los bancos prestaban todo lo que podían dado su capital.

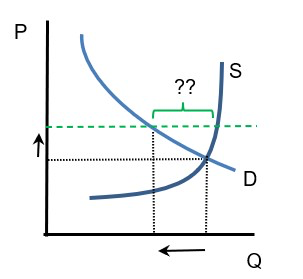

Manipular la cantidad agregada de reservas disponible era la forma en que la FED solía dirigir la política monetaria. Ahora ya no. Ahora, la FED se limita a cambiar los tipos de interés. Veamos qué efecto tendría esto. Supongamos que el tipo de interés es un límite inferior duro y que los bancos no pueden prestar a menos del tipo base. Esto no es cierto, pero pensémoslo así para facilitar el ejemplo. Si la Reserve Federal establece un límite más alto para los tipos de interés, ¿qué ocurre con la cantidad de préstamos?

Parece que hemos conseguido el mismo resultado, ¡pero de forma más sencilla! Simplemente definimos la cantidad de préstamos que queremos, elegimos el tipo de interés que generará la demanda de esos préstamos y… ¡voilà! Ya se pueden añadir tantas reservas como se quiera y aun así obtener la cantidad de préstamos que necesitamos.

Las flechas de este tercer gráfico muestran los mismos movimientos que las flechas del gráfico anterior. En realidad, la cantidad de préstamos viene totalmente determinada por la curva de demanda: al tipo de interés fijado, hay una demanda de "X" préstamos, y como los bancos no están limitados por las reservas, tienen capacidad para ofrecer esos préstamos.

Sin embargo, es muy importante tener en cuenta algunos aspectos. La afirmación anterior es cierta únicamente si sabemos cómo es la curva de la demanda y si se impone el límite inferior. En ese caso, un tipo de interés dado se corresponde perfectamente con Q. Pero:

-

D no se conoce con precisión. Y se mueve. Es más, se mueve por razones que no tienen nada que ver con los tipos de interés, como por ejemplo, las expectativas generales sobre las oportunidades empresariales o la oferta de trabajo.

-

Además, en realidad D se fija en función de los tipos reales, mientras que la FED fija los tipos nominales. Así, un nivel de límite inferior nominal dado en el espacio real se mueve hacia arriba y hacia abajo en función de la tasa de inflación prevista.

-

Además, el límite inferior no es un límite duro. Si hubiera un tipo de interés con un límite vinculante, el deseo de los bancos de prestar (la ubicación de la curva S) superaría la demanda de préstamos (por la cantidad del segmento ?? en el gráfico anterior). El tipo de interés a corto plazo sigue afectando al coste de dicho préstamo para los bancos, pero aún así cabría esperar que hubiera competencia entre los prestamistas. Esto debería manifestarse en prácticas crediticias más agresivas como: diferenciales de crédito más ajustados o competencia no relacionada con los tipos, como requisitos de documentación más laxos.

En el segundo gráfico mostrado, la FED controlaba directamente la cantidad de reservas y, por lo tanto, de préstamos. Así que estos pequeños problemas no se manifestaron.

Ahora bien, fijar los tipos de interés en lugar de fijar la cantidad de reservas disponible como forma de reducir los préstamos tiene una ventaja. Solo el sector bancario está limitado por las reservas. Si existe una red adecuada de préstamos no bancarios, la fijación de los tipos de interés para controlar la demanda de préstamos también afectará a los prestamistas no bancarios, mientras que limitar las reservas no lo haría. Por tanto, esto es algo más "justo" para los bancos. Pero esto solo significa que los prestamistas no bancarios también competirán para satisfacer la menor demanda de préstamos y el sector de los préstamos no bancarios está menos regulado que el sector bancario. Considero que las prácticas agresivas de los prestamistas no regulados no son algo que debamos fomentar, pero… ¿qué sé yo? Los bancos no me presionan para que les ayude a igualar sus condiciones frente a los de los no regulados.

Espero que esto ayude a explicar mejor lo que he estado diciendo. Creo que el gráfico final de arriba sería una buena pregunta para un examen final de una clase de economía, pero una mala forma de dirigir un banco central. La realidad no es tan fácil de representar en un gráfico.