-

Las acciones se desploman un 10% desde mediados de agosto

-

Datos inquietantes del IPC y un preocupante preanuncio de resultados de la Fed

-

Comienza la estacionalidad positiva en las próximas semanas

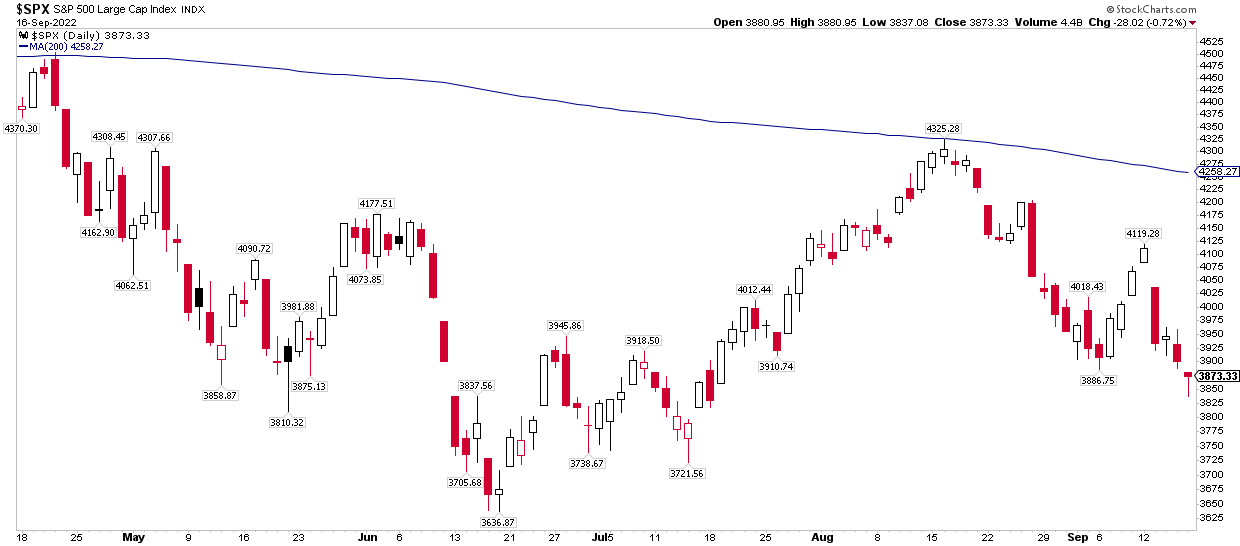

Fue el mejor de los tiempos; fue el peor de los tiempos. Así es como le ha ido a la bolsa en los últimos meses. El S&P 500 subió casi un 20% desde su mínimo de mediados de junio hasta alcanzar su media móvil de 200 días a mediados de agosto. Un trío de historias optimistas impregnaron los mercados en ese momento.

Para empezar, los beneficios empresariales del segundo trimestre se verificaron mucho mejor de lo que esperaban los analistas, y las previsiones no eran demasiado sombrías, en conjunto, para el resto del año. Luego llegó el informe sobre el empleo de julio, que mostraba unas ganancias estelares en materia de empleo; por supuesto, esto venía acompañado de riesgos inflacionistas. Finalmente, esos temores se disiparon cuando el 10 de agosto se dio a conocer el informe del IPCde julio, más frío de lo esperado. El SPX alcanzó un máximo de 4,325 el 16 de agosto.

S&P 500: Lo más bajo en casi dos meses

Fuente: Stockcharts.com

Sin embargo, la renta variable se ha desplomado un 10% desde ese repunte. El doloroso mensaje del presidente de la Reserva Federal de EE.UU., Powell, en Jackson Hole a finales del mes pasado fue seguido por un respetable informe de nóminas no agrícolas a principios de septiembre, pero los bajistas realmente rugieron a raíz de un dato del IPC principal de agosto más caliente de lo esperado.

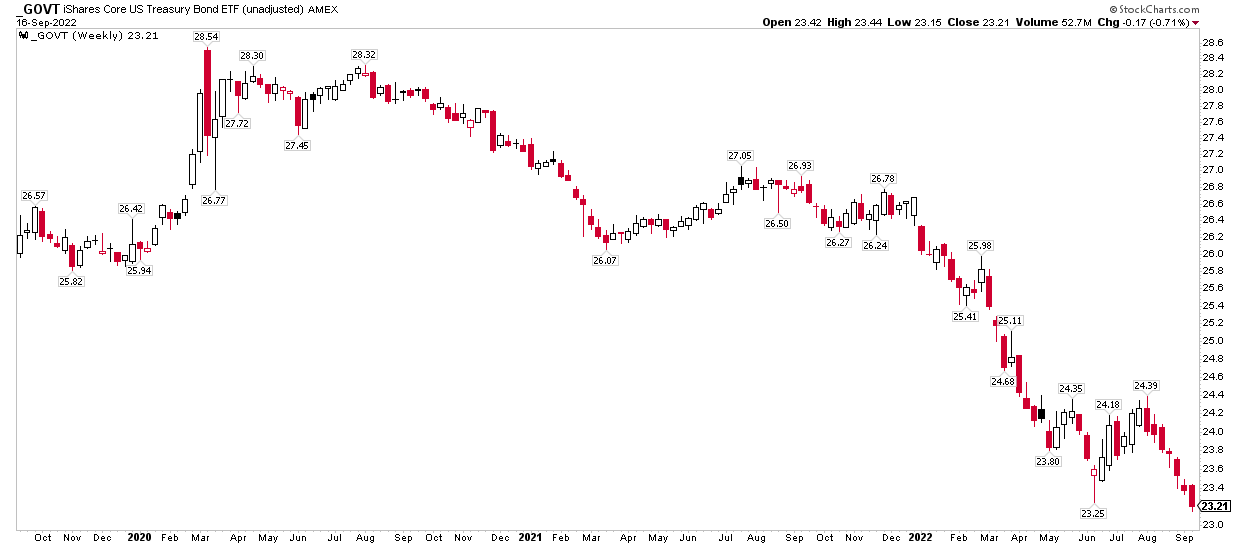

El gran aumento de los precios al consumo del mes anterior avivó el temor a la inflación, lo que contribuyó a desencadenar una cascada de ventas tanto en los mercados de renta variable como en los de renta fija. El S&P 500 cayó hasta los 3,837 puntos el pasado viernes, mientras que el mercado del Tesoro estadounidense marcó nuevos mínimos de 30 meses, medidos por el ETF de bonos del Tesoro estadounidense iShares (GOVT).

El mercado bajista del Tesoro continúa

Fuente: Stockcharts.com

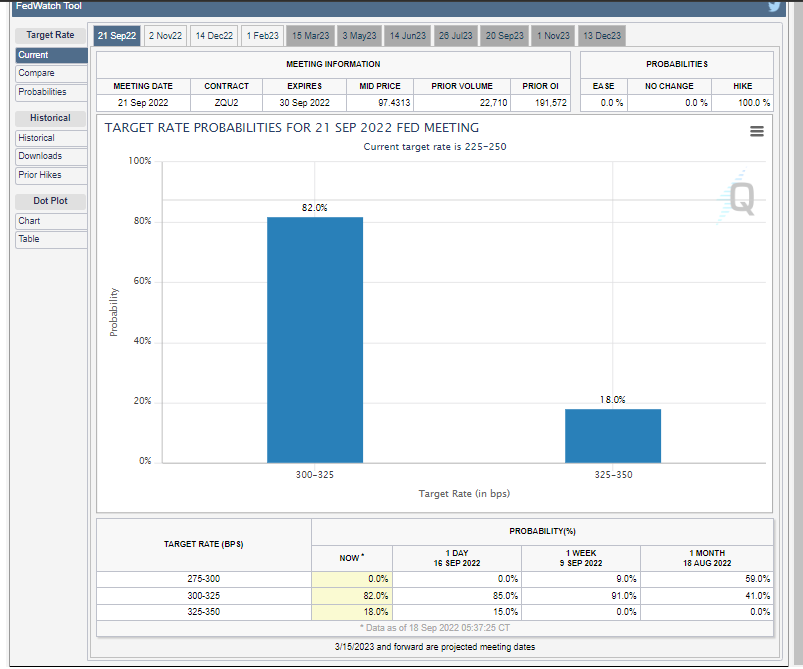

Todas las miradas se centran ahora en la Fed. El mercado espera una subida de tasas de 0.75 puntos porcentuales, pero no se puede descartar una subida completa del 1%. Los operadores de bonos han calculado una probabilidad entre cinco de que se produzca una subida completa de las tasas de interés, mientras que se considera que el tipo final alcanzará un máximo del 4.5% en abril del año que viene.

Probabilidades de subida de las tasas de la Fed

Fuente: CME Group

Mientras tanto, la solidez de los beneficios corporativos está ahora mucho más en peligro tras un anuncio previo bajista de FedEx (NYSE:FDX), la empresa más importante del sector industrial, que ha provocado la peor caída diaria de sus acciones desde al menos 1,980. La temporada de resultados del tercer trimestre no comienza extraoficialmente hasta que los bancos empiezan a presentar sus informes a mediados de octubre.

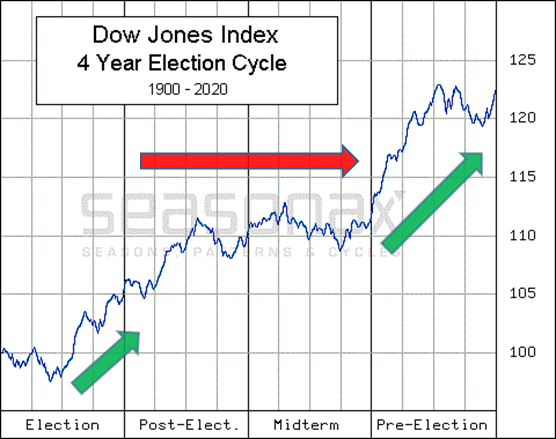

¿La buena noticia para los alcistas (y para la mayoría de los inversionistas que están inquietos por las fuertes caídas del año hasta la fecha en sus estados de cuenta)? La estacionalidad está a punto de pasar de ser un viento en contra a un importante viento a favor.

Como técnico, reconozco que las tendencias estacionales deberían estar en segundo lugar con respecto a la acción de los precios. Por ejemplo, si las acciones tienen una tendencia a la baja, es un factor más importante que una parte históricamente alcista del calendario. Aun así, no se puede dejar de reconocer que el cuarto trimestre de un año de elecciones de mitad de mandato ha sido el mejor momento para sobreponderar las acciones cuando se miran varios trimestres.

¿Abróchense los cinturones para una acción de precios al alza?

Fuente: Seasonax

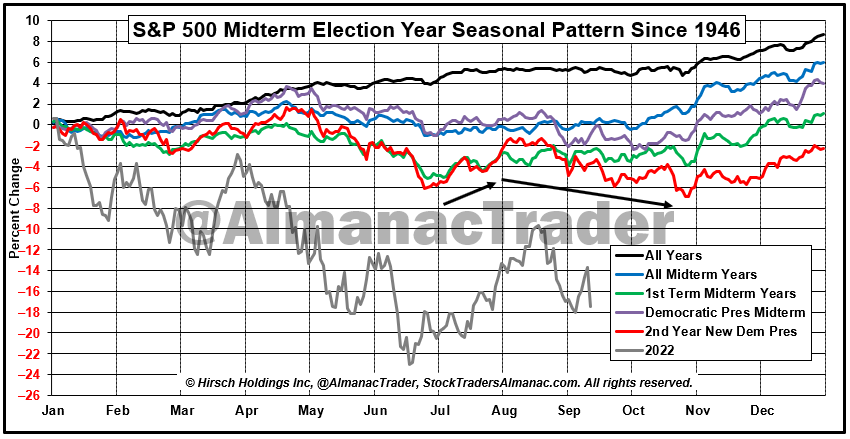

Jeff Hirsch tuvo la amabilidad de compartir conmigo la perspectiva estacional actualizada del S&P 500 hasta el 13 de septiembre. Mi interpretación es que podría haber más dolor durante las próximas semanas, pero todos los signos estacionales apuntan a un rebote poco antes de las elecciones del 8 de noviembre.

Debilidad de mitad de año hasta principios del cuarto trimestre

Fuente: Stock Trader's Almanac

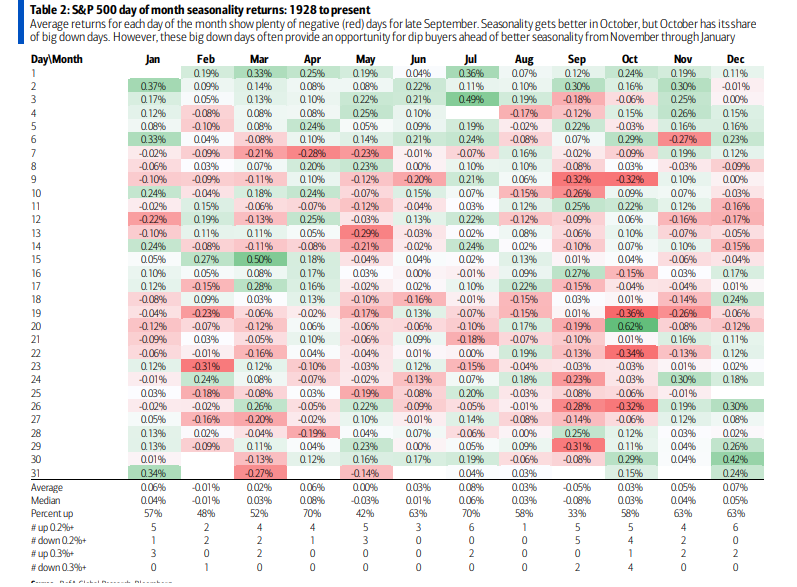

A muy corto plazo, los últimos 10 días de operación de septiembre suelen ser muy débiles, según un estudio de Stephen Suttmeier, de BofA, que utiliza datos de precios del S&P 500 que se remontan a 1928.

El último tercio de septiembre está cargado de riesgos

Fuente: Bank of America Global Research

Conclusión

Después de otro varapalo en la semana de vencimiento de las opciones, espero que se produzcan más riesgos bajistas a corto plazo. Sin embargo, hay luz al final del túnel. La estacionalidad se torna alcista antes de las elecciones de mitad de mandato en EE.UU. durante gran parte del año preelectoral.

Descargo de responsabilidad: Mike Zaccardi no posee ninguno de los valores mencionados en este artículo.