Los inversionistas en el grupo de gestión de activos BlackRock (NYSE:BLK) han experimentado fuertes ganancias en lo que va de 2021. Las acciones de BLK, que recientemente cotizaron en torno a los 926.80 dólares, han subido casi un 30% en lo que va de año.

Las acciones alcanzaron un máximo histórico de 973.16 dólares el 12 de noviembre. El rango de 52 semanas de las acciones de BLK ha estado entre 670.28 y 973.16 dólares. El precio actual soporta una rentabilidad por dividendo del 1.78%, y la capitalización bursátil de la empresa supera los 141,050 millones de dólares.

BlackRock es el mayor gestor de activos del mundo, según Fund Brand 50 (FB50), el estudio anual de Broadridge Financial Solutions. El gigante de la gestión de inversiones publicó a mediados de octubre unos sólidos resultados del tercer trimestre fiscal.

Los inversionistas se alegraron de ver un crecimiento significativo de los activos gestionados gracias a unas entradas netas totales de 75,000 millones de dólares. Al final del trimestre, los activos del fondo se situaban en 9.46 billones de dólares.

Los ingresos, de 5,050 millones de dólares, aumentaron un 16% con respecto al año anterior. Los beneficios ajustados de 10.95 dólares por acción reflejaron un aumento del 18.8% con respecto a hace un año.

Sobre los resultados, el director general Laurence D. Fink dijo:

"El crecimiento orgánico fue amplio, abarcando nuestra plataforma activa así como en cada una de nuestras categorías de productos ETF. Logramos nuestro décimo trimestre consecutivo de entradas en renta variable activa".

Antes de la publicación de los datos trimestrales, las acciones de BLK rondaban los 860 dólares. Luego, en un mes, el 12 de noviembre, alcanzó un máximo histórico de 973.16 dólares, Desde entonces, la toma de ganancias ha comenzado, y las acciones de BlackRock han perdido alrededor del 5%.

¿Próximo movimiento de las acciones de BLK?

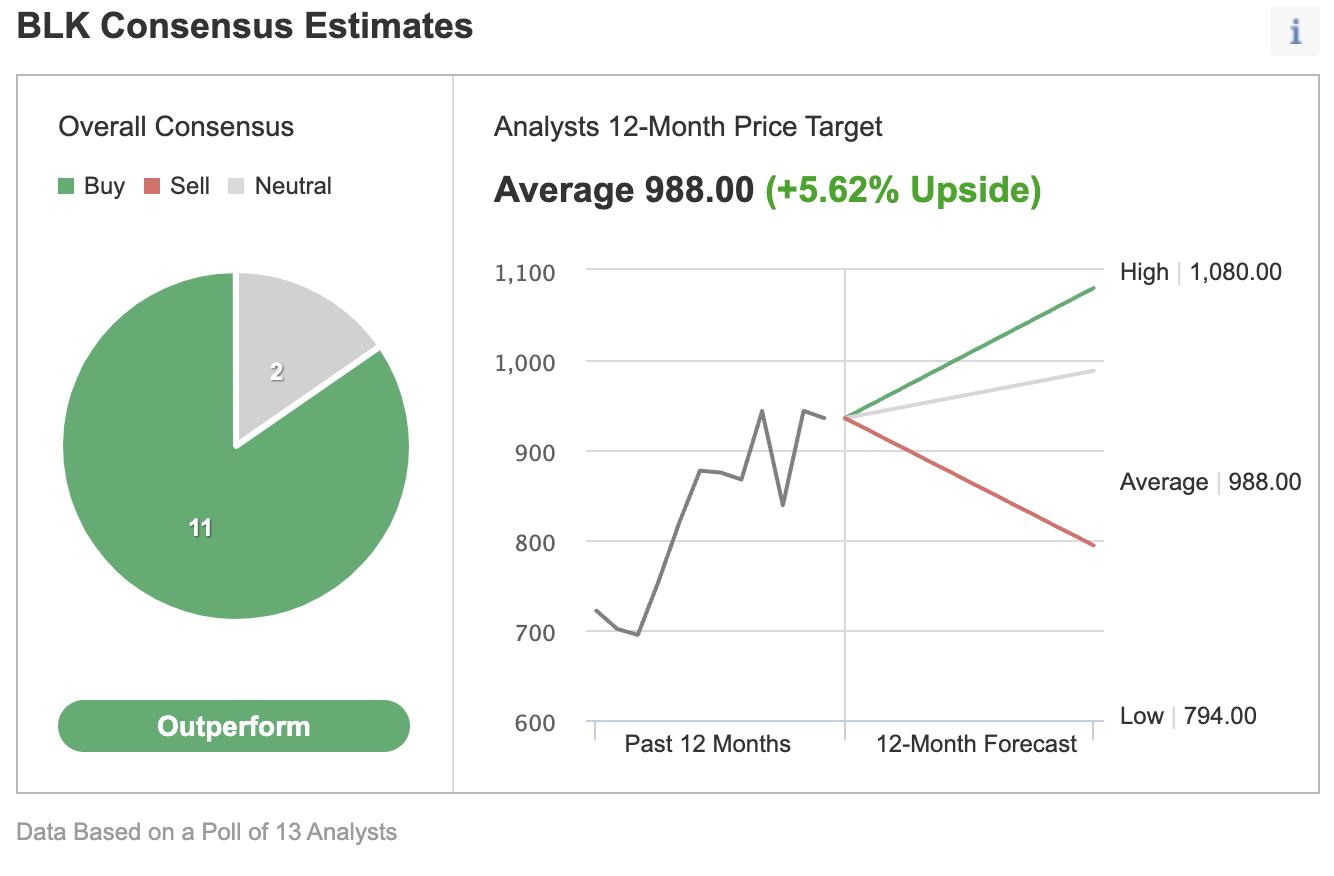

Entre 13 analistas encuestados a través de Investing.com, las acciones de BlackRock tienen una calificación de "outperform", es decir, que tienen un desempeño mayor al del resto del mercado, con un objetivo de precio medio a 12 meses de 988 dólares. Este movimiento implicaría un aumento de alrededor del 7.5% desde el nivel actual. El rango objetivo se sitúa entre 794 y 1,080 dólares.

Dicho de otro modo, a pesar de la reciente subida del precio, Wall Street es alcista con las acciones de la gestora a largo plazo. Sin embargo, como parte del análisis del sentimiento a corto plazo, también sería importante observar el nivel de volatilidad implícita de las opciones sobre acciones de BLK, que suele mostrar a los operadores la opinión del mercado sobre los posibles movimientos de un valor. Sin embargo, no pronostica la dirección del movimiento.

La volatilidad implícita actual de BLK es de 23.7, lo que supone un 24% más que el promedio móvil de 20 días, de 19.1. En otras palabras, la volatilidad implícita (IV) tiene una tendencia al alza, lo que podría significar que el mercado de opciones espera un aumento de la agitación.

Esperamos que las acciones de BLK caigan potencialmente hacia los 900 dólares o incluso ligeramente por debajo. En ese caso, el nivel de 880 dólares debería servir de soporte. Tras este posible descenso, es probable que las acciones de BlackRock coticen lateralmente durante varias semanas, hasta que establezcan una base, posiblemente entre 890 y 910 dólares, y luego inicien un nuevo tramo al alza.

Por lo tanto, los alcistas de BlackRock con un horizonte de dos a tres años que no estén preocupados por la volatilidad a corto plazo podrían considerar la compra de la acción en torno a estos niveles para las carteras a largo plazo.

Otros, que tienen experiencia con las estrategias de opciones y que creen que podrían producirse nuevos descensos en las acciones de BLK, podrían preferir un diferencial (o “spread”) de opciones de venta bajista.

La mayoría de las estrategias de opciones no son adecuadas para la mayoría de los inversionistas minoristas. Por lo tanto, lo ideal es que el siguiente análisis se considere simplemente educativo, y no una estrategia real que pueda seguir el inversionista minorista medio.

Spread de opciones de venta bajista sobre la acción BLK

Precio: 926.80 dólares

En un spread de opciones de venta bajista, un operador tiene una opción de venta larga con un precio de ejercicio (o de “strike”) más alto, así como una opción de venta corta con un precio de strike más bajo. Ambas partes de la operación tienen la misma acción subyacente y la misma fecha de vencimiento.

El operador quiere que la acción BLK baje de precio. Sin embargo, en un spread de opciones de venta bajista, tanto los niveles de beneficio potencial como de pérdida potencial son limitados. Este tipo de spread de opciones de venta bajista se establece por un costo neto (o débito neto), que representa la pérdida máxima.

He aquí un ejemplo.

Para el primer tramo de esta estrategia, el operador podría comprar una opción de venta at-the-money (ATM) o ligeramente out-of-the-money (OTM), como la opción de venta de BLK al 21 de enero de 2022 a 920 dólares de strike. Esta opción se ofrece actualmente a 37.40 dólares. Al operador le costaría 3,740 dólares poseer esta opción de compra que vence en algo menos de dos meses.

Para la segunda parte de esta estrategia, el operador vende una opción de venta OTM, como la opción de compra de BLK al 21 de enero de 2022, a 900 dólares. La prima actual de esta opción es de 29.50 dólares. El vendedor de la opción recibiría 2,950 dólares, sin contar las comisiones de la operación.

Riesgo máximo

En nuestro ejemplo, el riesgo máximo será igual al costo del spread más las comisiones. En este caso, el costo neto del diferencial es de 7.90 dólares ($37.40 – $29.50 = 7.90 dólares).

Como cada contrato de opciones representa 100 acciones de BLK, tendríamos que multiplicar 7.90 dólares por 100, lo que nos da 790 dólares como riesgo máximo.

El operador podría perder fácilmente esta cantidad si la posición se mantiene hasta el vencimiento y ambos tramos expiran sin valor, es decir, si el precio de BLK al vencimiento está por encima del precio de strike de la opción de venta larga (o 920 dólares en nuestro ejemplo).

Máximo potencial de beneficios

En un spread de opciones de venta bajista, el beneficio potencial se limita a la diferencia entre los dos precios de strike menos el costo neto del spread más las comisiones.

Así, en nuestro ejemplo, la diferencia entre los precios de strike es de 20 dólares (920 – 900 = 20 dólares). Y como hemos visto anteriormente, el costo neto del spread es de 7.90 dólares.

El beneficio máximo, por tanto, es de 12.10 dólares (20 – 7.90 = 12.10 dólares) por acción menos las comisiones. Si multiplicamos 12.10 dólares por 100 acciones, el beneficio máximo de esta estrategia de opciones asciende a 1,210 dólares.

El operador obtendrá este beneficio máximo si el precio de BLK es igual o inferior al precio de strike de la opción de venta corta (strike inferior) al vencimiento (o 900 dólares en nuestro ejemplo).

Aquellos lectores que hayan operado con opciones con anterioridad probablemente sepan que las posiciones de venta en corto suelen asignarse al vencimiento si el precio de la acción está por debajo del precio de strike (es decir, 900 dólares en este caso). Sin embargo, también existe la posibilidad de una asignación anticipada. Por lo tanto, la posición deberá ser supervisada hasta el vencimiento.

Precio de equilibrio de BLK al vencimiento

Por último, también debemos calcular el punto de equilibrio de esta operación. En el precio de equilibrio, la operación no ganará ni perderá dinero.

Al vencimiento, el precio de strike de la opción de venta larga (es decir, 920 dólares en nuestro ejemplo) menos la prima neta pagada (es decir, 7.90 dólares aquí) nos daría el precio de equilibrio de BLK.

En nuestro ejemplo: 920 dólares – 7.90 dólares = 912.10 dólares (menos las comisiones)

Conclusión sobre las acciones de BlackRock

Consideramos que las acciones de BlackRock son una opción sólida a largo plazo para la mayoría de las carteras minoristas.

Sin embargo, podría haber una mayor recogida de beneficios en las acciones, especialmente si los mercados más amplios están bajo presión a corto plazo. Por lo tanto, una estrategia de operación como la descrita anteriormente podría ser apropiada para algunos operadores con una perspectiva bajista.