Cuando nos encaramos a cerrar el segundo mes del año en los mercados de renta variable se respira una agradable sensación de fortaleza. Las bolsas han obviado el aumento de rentabilidades exigidas a los bonos, que en otras ocasiones las han penalizado duramente, y se han apoyado en una buena campaña de publicación de resultados de las compañías del último trimestre del pasado año para acumular ganancias superiores al 6,50% este año. El S&P 500 acumula un 6,69% en lo que llevamos de año, el Nasdaq 100 un 6,61% y el EuroStoxx 50 un 7,75%. Pero ¿es suficiente una sensación para que se trate de un avance sólido?

Las sensaciones y los aspectos emocionales son capaces de dirigir el rumbo de los mercados en el corto plazo, pero en el largo plazo se necesita un apoyo de los datos macros y que las sensaciones se conviertan en realidades. Con las emociones tendemos a focalizar en unos pocos aspectos a los que se les da mucha importancia, obviando otros que quizás sean más determinantes.

Actualmente los mercados se han focalizado en los resultados empresariales de las compañías de los índices de EE.UU. y están obviando las grandes divergencias que hay desde el punto de vista sectorial, regional y de la actividad económica.

El crecimiento de los beneficios por acción el S&P 500 superan el 7,5% cuando estaba previsto un 1%, sin embargo, el crecimiento de beneficios de las 7 magníficas va a suponer el 70%, mientras que las otras 493 empresas publicarán un número negativo medio, en torno al -3% interanual. En Europa el crecimiento de los beneficios por acción justo llega al 2% también con grandes divergencias sectoriales.

Si nos fijamos en la actividad económica global las divergencias son especialmente significativas. La actividad económica global, exceptuando Estados Unidos, ha sido bastante decepcionante. Reino Unido y Japón han publicado ya datos del cuarto trimestre y se encuentran en recesión técnica. Europa evita por los pelos la recesión técnica y revisa a la baja su crecimiento para 2024.

Otro de los aspectos que están obviando las bolsas es la ralentización en la caída de la inflación, bien tenida en cuenta por los bancos centrales y por el mercado de bonos. En este sentido parece más coherente el comportamiento de los bonos que han ajustado sus valoraciones a un retraso en la bajada de tipos hasta después del verano.

Parece, por lo tanto, aventurado afirmar que lo que hemos vivido hasta ahora sea considerado un avance sólido. En estos momentos convendría actuar con cierta coherencia con los datos y apostar por la realidad más que por una sensación.

Además, en mercados cuando los datos fundamentales no lo desaconsejan claramente, suele funcionar apostar por aquello que está infravalorado o ajustado en precio. En estos momentos tenemos a los bonos a un precio ajustado que ya han corregido el retraso en la bajada de tipos, ahora se descuentan ya solo 3 bajadas de tipos este año, en lugar de 7. Las bajadas van a llegar y si la inflación no sorprende al alza, este año el efecto mercado favorecerá a los bonos. Esta misma semana conoceremos datos de inflación que si se modera puede impulsar las valoraciones de este activo.

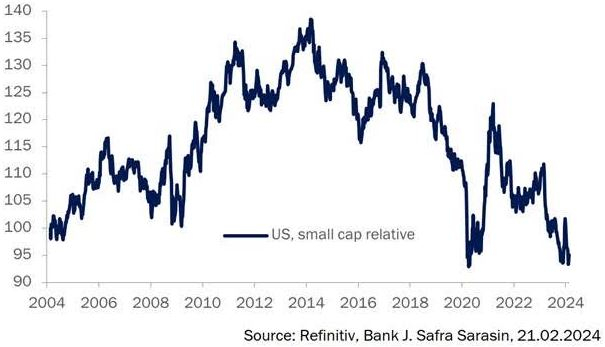

En renta variable, la temática que está en precio por comparativa histórica son las Small Caps USA (compañías de pequeña capitalización de Estados Unidos). Las valoraciones de estas compañías han estado estancadas desde principios de año y teniendo en cuenta el histórico, en términos relativos tienen una baja valoración con respecto a las grandes compañías. La más baja desde el año 2020. (Ver figura). A estas compañías les beneficia dos acontecimientos que tendremos este año, por un lado la ya comentada bajada de tipos y por otro las elecciones presidenciales en Estados Unidos. Las small caps han obtenido resultados superiores a los de las grandes compañías (large caps) de forma bastante constante durante los años de elecciones, con un exceso de rentabilidad media anual del 9%, cuando la media de diferencia contando todos los años desde 1992 ha sido de -1%.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Llega el momento para los bonos y las Small Caps

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.