Se debe reconocer que el crecimiento económico ha sorprendido favorablemente este primer semestre del año. Un crecimiento que se ha apoyado en la reducción del coste de la energía, los apoyos fiscales de los estados y la reapertura de China. En algunos casos hasta se han revaluado al alza los crecimientos anuales e incluso los resultados empresariales han sido mejor de lo previsto. En términos macroeconómicos hemos disfrutado de un invierno templado y seco, incluso en algún tramo caluroso. Sin embargo, todo esto puede cambiar sustancialmente a lo largo del próximo semestre. Las previsiones apuntan ya a unos peores datos en los índices de confianza que empiezan a publicarse esta semana, como el Zew Aleman y en el primer trimestre técnicamente Europa ha entrado en recesión. Sin duda, la menor demanda de crédito y el endurecimiento de las condiciones de concesión amenazan que se mantenga el nivel de consumo actual.

En Europa las entidades bancarias van a restringir el crédito ya que están obligadas a devolver al Banco Central Europeo 477.000 millones de la TLTRO a finales de junio, lo que supone un drenaje de liquidez considerable en la zona euro. En Estados Unidos las tensiones sobre los bancos medianos, vividas a partir de marzo, están llevando a sus entidades financieras a reducir la concesión de crédito. Por otro lado, las exigencias de reducción de gasto público tras la aprobación del aumento techo de deuda, supone que dejará de llegar un buen chorro de dólares al sistema.

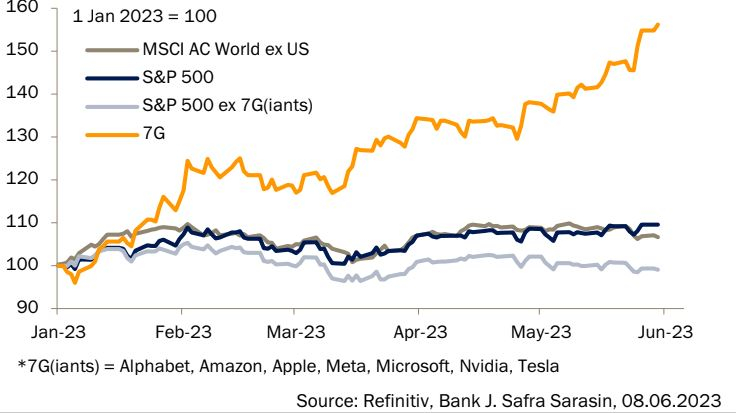

Mientras, los índices han tenido un engañoso buen desempeño. El componente agregado en base a ponderaciones de las compañías en los índices ocultan en ocasiones datos sesgados del comportamiento del mercado. En el caso del S&P 500 han sido los siete gigantes (Alphabet (NASDAQ:GOOGL),Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Meta (NASDAQ:META), Microsoft (NASDAQ:MSFT), Nvidia (NASDAQ:NVDA) y Tesla (NASDAQ:TSLA)) los que han determinado su evolución, como se puede ver en el gráfico 1.

Parece que tras el cálido invierno se acerca un periodo de gran nubosidad y con riesgo de fuerte precipitación. Los barómetros económicos, como son los índices de confianza, apuntan sus agujas a la zona de lluvias. Los bancos centrales tratan de interpretar las señales contradictorias que envían los instrumentos meteorológicos. Por ahora, dan prioridad al termómetro que sigue marcando una temperatura más alta de lo que desean y continúan con su política de enfriamiento. Esta semana se espera que la Reserva Federal mantenga los tipos sin cambios, suponiendo el primer freno en su política de enfriamiento desde marzo de 2022, pero probablemente amenacen con alguna subida en el futuro. El Banco Central Europeo subirá un 0,25% sus tipos y anunciará otra subida similar para julio. Con esto puede dar sus medidas de enfriamiento como finalizadas, pero seguirán pendientes del termómetro de la inflación.

Ante esta situación la preferencia por activos financieros defensivos parece la más correcta. Ante la amenaza de precipitación es importante buscar un buen refugio, especialmente si los que antes sacaban el paraguas, los bancos centrales, ahora no están por la labor. Pero se puede sacar un buen provecho al momento y entorno que nos encontramos. Desde el punto de vista del timing, estamos en el momento adecuado para posicionarnos en renta fija, con una buena expectativa de retorno en los próximos meses, tanto por el carry o rentabilidad por cupón de los bonos, como por el efecto mercado ante una posible bajada de tipos a final de año.

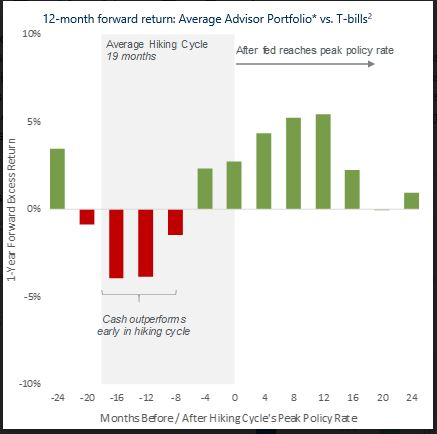

Si miramos la historia de las últimas 7 subidas de tipos de los bancos centrales, el mejor momento para tomar posiciones de la renta fija suele coincidir con unos meses antes del final de ciclo de subidas. Esto nos asegura los mejores retornos en los 12 meses siguientes y ya estamos en ese punto. Observar gráfica 2, donde se observa el diferencial de rendimiento de un portafolio de renta fija (40% Core Plus / 40% Multisector Bond / 20% Short-term Bond), respecto a la deuda pública.

Un refugio muy adecuado ante la amenaza de precipitación deberían ser los bonos investment grade o bonos de alta calidad, tanto de EE.UU como de Europa, porque los rendimiento que ofrecen en estos momentos son una oportunidad en términos de rentabilidad-riesgo y la previsión es que las tires de estos bonos caigan en la segunda mitad del año. No hay nada más preciado que contar con un buen paraguas en el momento adecuado.

Cómo para algunos inversores escuchar la propuesta de renta fija provoca cierta apatía, un buen consejo para sus carteras de renta variable es que favorezcan a los sectores defensivos y compañías con altos dividendos, son los adláteres de la renta fija en estos momentos.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Llegó el momento de la renta fija

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.