La reunión Jackson Hole fue un momento crucial para los mercados, tal y como indicó el presidente de la Reserva Federal, Jay Powell, que se mostró muy serio en sus intenciones de conseguir que la inflación se enfriara, aunque reconoció que el camino iba a ser largo y difícil. Los mercados captaron el mensaje alto y claro, lo que provocó un tremendo descenso durante las siguientes semanas.

Pero desde esos mínimos de octubre, el S&P 500 ha subido mucho, casi un 16%. Todavía no ha alcanzado las enormes ganancias de agosto, cuando el S&P subió casi un 19%, pero las ganancias siguen siendo enormes. Las importantes subidas han dado lugar a una considerable relajación de las condiciones financieras, que probablemente presionarán a Powell para que se enfrente de nuevo a los mercados el 30 de noviembre.

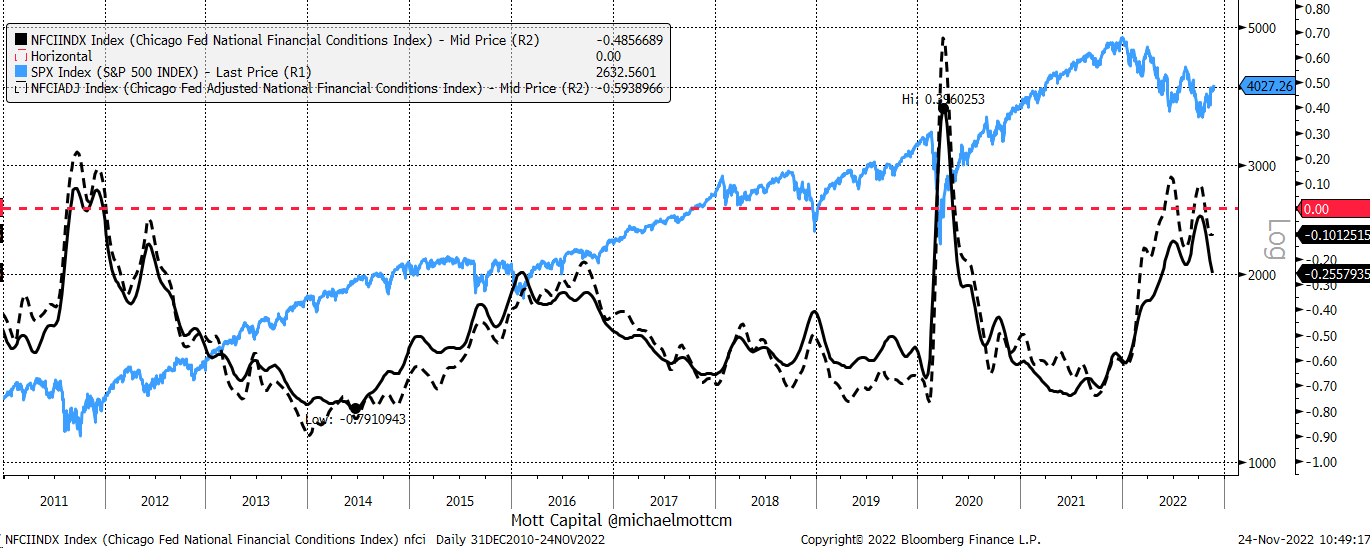

Las condiciones financieras se han relajado demasiado

Lo que hace más interesante esta charla del 30 de noviembre en la Brookings Institution es que las condiciones financieras se han relajado de nuevo hasta niveles no vistos desde agosto antes de Jackson Hole, y por una medida más relajada que en Jackson Hole.

El Índice Nacional de Condiciones Financieras (NFCI, por sus siglas en inglés) de la Reserva Federal de Chicago y el NFCI ajustado muestran que las condiciones se han relajado drásticamente, pasando de restrictivas a acomodaticias. El NFCI ajustado ha vuelto a sus mínimos de agosto, pero la medida tradicional se ha situado por debajo de sus mínimos de agosto.

Esto es un problema para la Fed y, posiblemente, la razón por la que Jay Powell tendrá que transmitir un mensaje más duro a los mercados a finales de noviembre. La Fed transmite la política monetaria a través de previsiones verbales y subidas de tipos, lo que se traduce en una flexibilización o ajuste de las condiciones financieras. La Fed ha dejado claro que su política monetaria debe ser restrictiva. Los datos mostraron que se había vuelto restrictiva a finales de octubre y principios de noviembre. Sin embargo, desde el informe del IPC, todo eso ha cambiado.

El informe del IPC de octubre podría haber dado falsas esperanzas

El informe del IPC ha despertado en los inversores la esperanza de que Estados Unidos haya alcanzado un pico de inflación, y puede que sea así o puede que no. El informe del IPC de octubre incluía un dato oculto que puede que muchos inversores hayan pasado por alto debido a un cambio en los costes del seguro médico, que tiene que ver con un cambio técnico en su cálculo. Este cambio no se reflejará en los resultados del PCE y del PCE subyacente, cuando se publiquen el 1 de diciembre. Actualmente, las estimaciones del PCE apuntan a que subirá un 6% interanual, mientras que todo apunta a que el PCE subyacente subirá un 5,0% interanual.

Jay Powell tendrá que volver a insistir el 30 de noviembre en el compromiso de la Fed de subir los tipos para frenar la inflación mediante el ajuste de las condiciones financieras y en que una sola lectura de IPC no bastará para sugerir que el trabajo de la Fed ha terminado.