Los valores de megacapitalización seguirán dominando el mercado en 2023. La pregunta es: ¿por qué? Después de todo, muchas otras grandes empresas tienen valoraciones y fundamentales posiblemente mucho mejores.

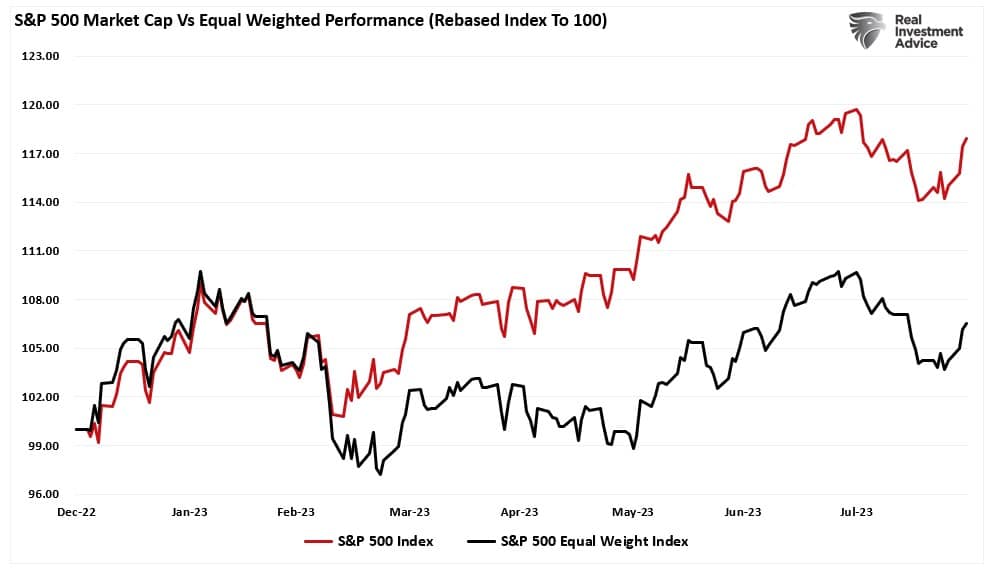

Sin embargo, esas empresas siguen yendo a la zaga del rendimiento general del mercado a medida que se amplía la brecha entre las empresas de megacapitalización y todo lo demás. El siguiente gráfico aclara el problema, comparando el índice ponderado por capitalización de mercado con el de igual ponderación.

La brecha entre las 10 principales empresas por capitalización de mercado y los otros 490 valores del índice ha creado una ilusión de un mercado alcista. Como comentamos hace poco en el artículo Invertir en 2024:

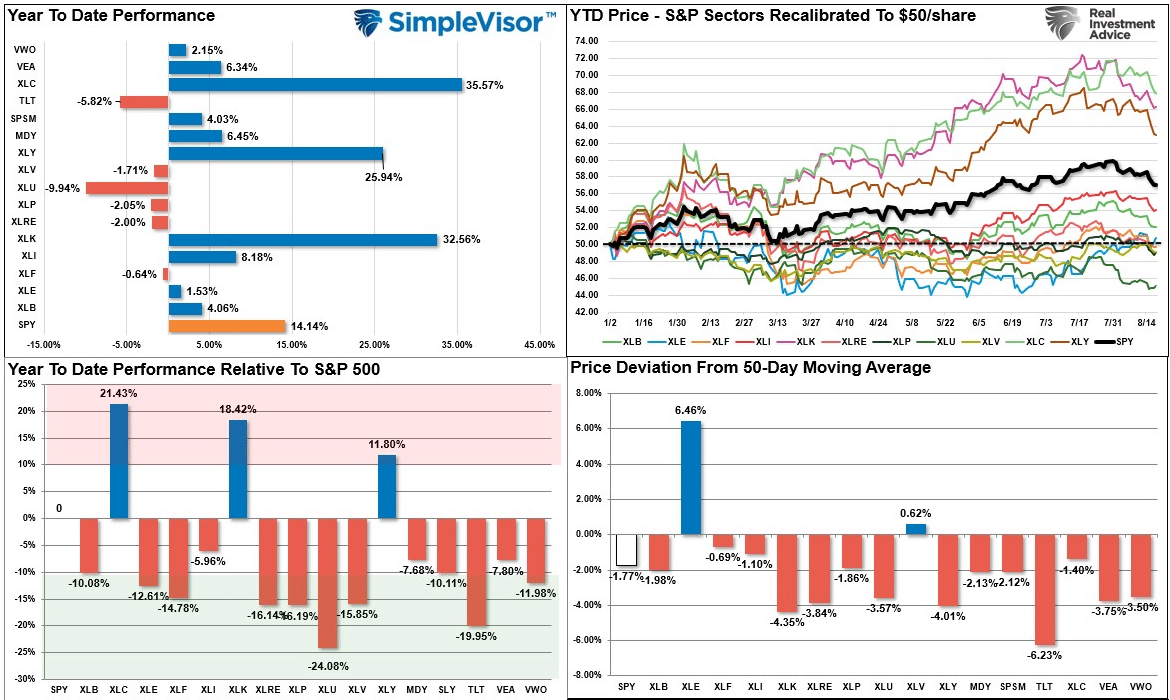

"El repunte de los sectores más odiados el año pasado ha sido el principal motor del rendimiento del mercado de este año en general. Si excluimos el rendimiento de esos tres sectores, el mercado se ha mantenido prácticamente plano en lo que va de año".

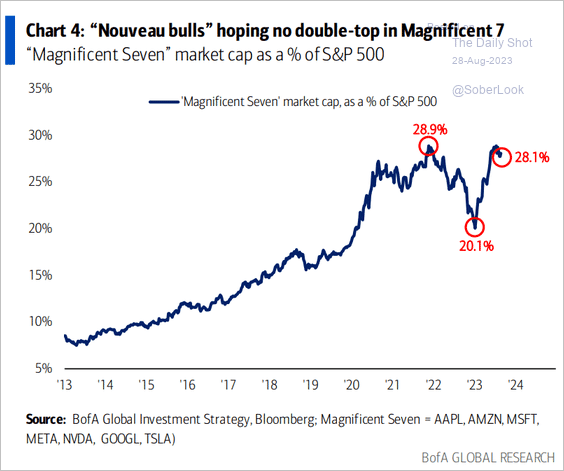

A pesar de la gran afluencia de inversores a los tres sectores que comprenden esos 10 valores, seguimos viendo cómo los inversores profesionales invierten en esas acciones a un ritmo récord.

La pregunta es, ¿por qué los gestores profesionales parecen perseguir estos valores con imprudente desidia?

La respuesta es más sencilla de lo que parece.

Riesgo profesional y efecto pasivo

Para los gestores de inversiones, generar rentabilidad es necesario para limitar el riesgo profesional: si un gestor obtiene resultados inferiores a los de su índice de referencia relativo durante mucho tiempo, lo más probable es que no tenga una "carrera" en el negocio de la gestión de inversiones.

En la actualidad, hay dos factores que impulsan la persecución de las empresas de megacapitalización. En primer lugar, estas acciones son muy líquidas, y los gestores pueden mover el dinero dentro y fuera rápidamente sin movimientos significativos de los precios.

En segundo lugar tenemos el efecto de indexación pasiva.

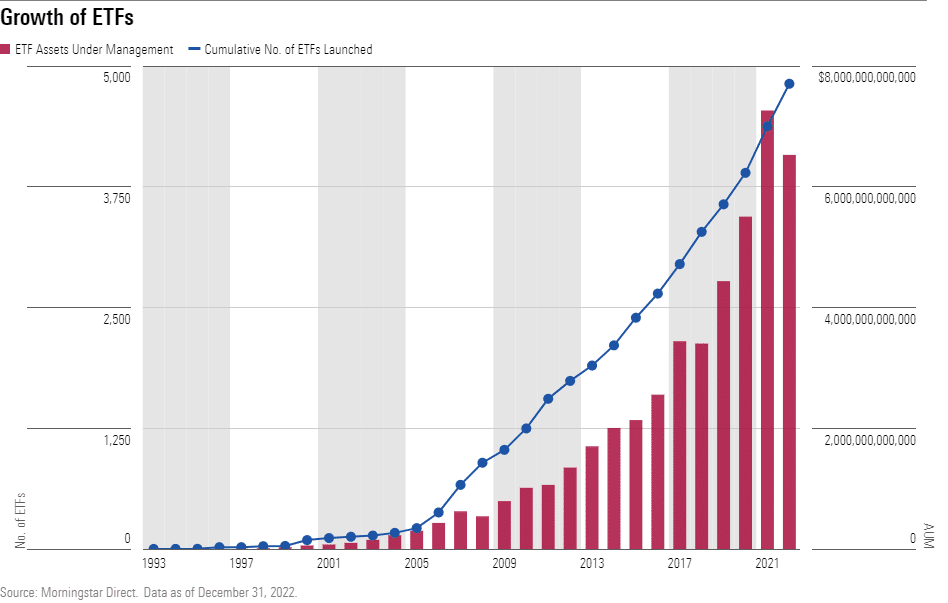

A medida que los inversores cambian sus hábitos de inversión de la compra de valores individuales a la facilidad de comprar un índice, las entradas de capital se desplazan de manera desigual hacia los valores de mayor capitalización del índice. En la última década, las entradas en fondos cotizados (ETF) se han disparado.

Ese aumento de la emisión de ETF y el crecimiento de los activos gestionados impulsan el rendimiento de los 10 valores más importantes. Como comentábamos anteriormente:

"En otras palabras, de los aproximadamente 1.750 ETF, los 10 valores principales del índice comprenden aproximadamente el 25% de todos los ETF emitidos". Esto tiene sentido, dado que para que un emisor de ETF le "venda" un producto, necesita un buen rendimiento. Además, en un ciclo de mercado de fase tardía promovido por el estímulo, no es raro encontrar los mismos valores "con mejor rendimiento" proliferando en muchos ETF".

Por lo tanto, cuando los inversores compran acciones de un ETF pasivo, deben comprar las acciones de todas las empresas subyacentes. Dados los flujos masivos de entrada en los ETF durante el último año y los subsiguientes flujos de entrada en los 10 valores más rentables, el espejismo de la estabilidad del mercado no es sorprendente.

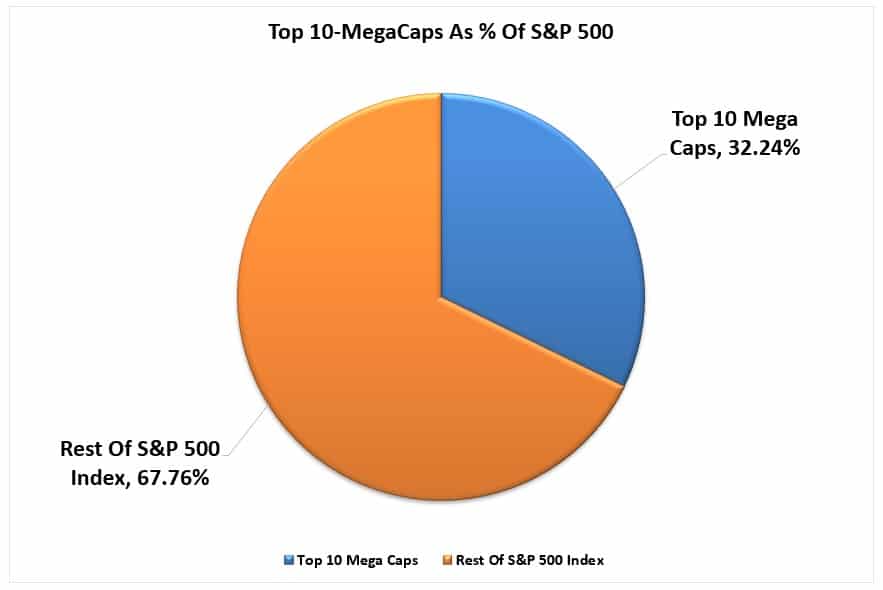

Como se muestra, por cada 1 dólar invertido en el índice S&P 500, 0,32 dólares fluyen directamente hacia los 10 valores principales. Los 0,68 dólares restantes se reparten entre los 490 valores restantes. Este efecto de indexación pasiva ha cambiado la dinámica del mercado en la última década.

Sin embargo, el efecto pasivo es sólo una de las razones por las que los gestores de carteras se esconden en estas enormes empresas.

La otra razón es la seguridad.

Seguridad en la liquidez

Si la economía entra en recesión, los beneficios y los ingresos de las empresas disminuirán. Dado el nivel actual de los tipos de interés, la inflación y la inversión de la liquidez monetaria tras la pandemia, el riesgo de recesión es mayor de lo normal.

Los tipos de interés más altos, en particular, suponen actualmente la mayor amenaza para las pequeñas y medianas empresas. Como señaló recientemente Andrew Lapthorne, de Societe General:

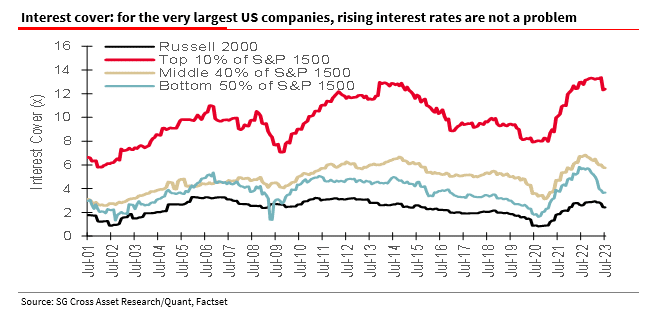

"El 10% de las empresas más grandes representan el 62% de la capitalización total del mercado no financiero del S&P 1500, por lo que, desde la perspectiva del mercado, parecería que los tipos de interés aún no están afectando a la tensión del balance del mercado en general.

Pero más abajo en la escala, las cosas son cada vez más y más difíciles. La cobertura de intereses en el 50% inferior de las empresas del S&P 1500 y en las empresas cotizadas más pequeñas (según figuran en el índice Russell 2000) está descendiendo bruscamente desde niveles ya muy bajos".

Estas empresas más pequeñas no tienen acceso a los mercados de capitales tan fácilmente como las empresas de mayor capitalización y no disponen de los enormes saldos de efectivo con los que cuentan las empresas de megacapitalización.

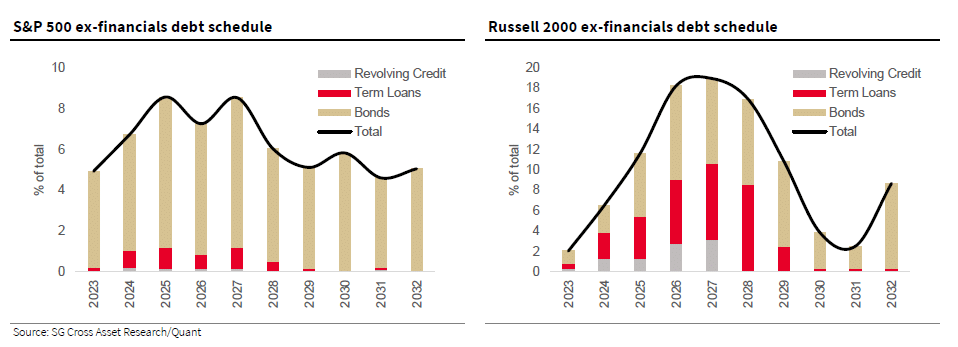

"Es lógico que las empresas cotizadas más pequeñas del índice Russell 2000, así como las empresas no cotizadas, no tengan tanto acceso a la emisión de bonos corporativos, por lo que no han podido asegurarse los préstamos fijos a largo plazo cercanos a cero de los que disponen las empresas más grandes".

A medida que el muro de la deuda de los préstamos a plazo vaya cayendo en los próximos años, el aumento de los costes de los préstamos elevará el riesgo de impagos y quiebras. Aunque todavía no estemos en recesión, eso no significa que no pueda producirse.

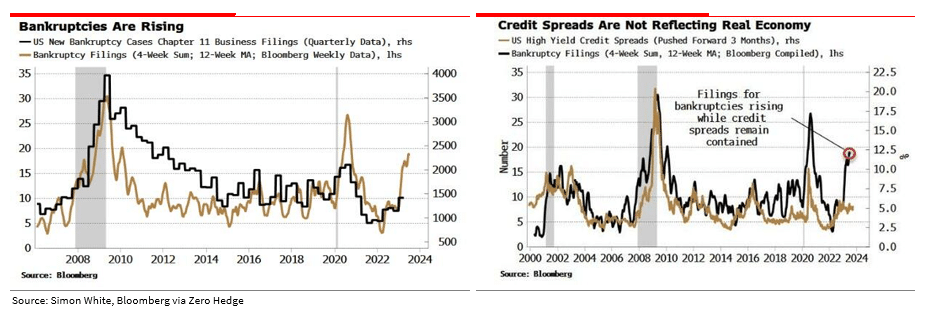

Como señala Simon White en Bloomberg, el ajuste de las condiciones financieras ha provocado un aumento del 71% de las quiebras empresariales desde el año pasado. Si las condiciones financieras siguen siendo elevadas durante los próximos años, ese riesgo de quiebra aumentará notablemente.

Como concluye Albert:

"Contrariamente a lo que podrían sugerir las valoraciones de las empresas de megacapitalización, las empresas más pequeñas siguen siendo el corazón palpitante de la economía estadounidense; quizá las empresas de megacapitalización sean más bien vampiros que chupan la sangre vital de otras empresas. Parece que se están apagando las luces en todo el sector empresarial estadounidense de pequeña capitalización.

No fueron capaces de asegurarse préstamos a largo plazo a tipos de interés casi nulos y amontonarlos en los mercados monetarios a tipos variables. En última instancia, el sufrimiento de las empresas estadounidenses de pequeña y mediana capitalización desencadenará la recesión que la mayoría de los economistas dan por perdida. Creo que pronto descubriremos que incluso los valores de gran capitalización y megacapitalización podrían no ser inmunes al impacto recesivo indirecto de unos tipos de interés más elevados después de todo".

Los gestores de cartera deben perseguir al mercado al alza o sufrir potencialmente un riesgo profesional. Por lo tanto, el lugar más fácil para asignar efectivo son las empresas de megacapitalización con bajo riesgo de quiebra o impago y una liquidez extremadamente alta.

Estoy de acuerdo con Albert en que la actual exuberancia de los mercados y la confianza en un escenario de "no aterrizaje " son probablemente exageradas. Unas condiciones financieras considerablemente más restrictivas siguen siendo el mayor riesgo para los mercados.

Por lo tanto, cuando la Fed empiece a recortar los tipos para arreglar lo que ha roto, veremos cómo se produce simultáneamente la rotación hacia la seguridad.

Las empresas de megacapitalización se impondrán hasta que dejen de hacerlo

Por ahora, los gestores de carteras tienen pocos motivos para no perseguir las empresas de megacapitalización a efectos de informes de rentabilidad. Como se ha señalado, una brecha grande entre el rendimiento del gestor y el índice de referencia dará lugar a un riesgo profesional.

Sin embargo, el problema se agrava cuando los inversores minoristas acumulan su dinero en ETF pasivos. Los inversores tienen la creencia básica de que "por cada comprador, hay un vendedor".

Sin embargo, la afirmación correcta es:

"Por cada comprador, hay un vendedor... a un precio determinado".

En otras palabras, cuando comienza la venta, los que quieren "vender " superan a los que están dispuestos a "comprar", por lo que los precios caen hasta que un "comprador " está dispuesto a intervenir.

Esa oleada de presión vendedora crea un "vacío de liquidez " entre el precio actual y un "comprador " dispuesto a cumplir.

En otras palabras, al igual que los gestores profesionales intentan vender sus acciones de Apple (NASDAQ:AAPL), los otros 343 ETF que contienen Apple compiten por el mismo escaso grupo de compradores en un mercado a la baja.

Además, los asesores también están migrando activamente la gestión de carteras a ETF pasivos para una parte, si no la totalidad, de la ecuación de asignación de activos. El auge de los fondos indexados ha convertido a todo el mundo en "seleccionadores de clases de activos" en lugar de seleccionadores de acciones.

Sin embargo, el hecho de que los particulares opten por "comprar cestas" de valores en lugar de valores individuales no es una elección "pasiva", sino más bien una "gestión activa " en una forma diferente.

Dado que el riesgo se concentra en un puñado de valores, los mercados están abocados a un círculo vicioso. La concentración de participaciones y la consiguiente falta de liquidez sugieren que los retrocesos no serán un proceso lento y metódico.

Más bien será una estampida con poca consideración por el precio, la valoración o las medidas fundamentales ya que la salida es estrecha.

Sospecho que marzo de 2020 fue sólo una "muestra" de lo que ocurrirá cuando comience el próximo mercado bajista "real".