No son pocas las amenazas que acechan, desde la inflación, las elevadas tasas de interés que pueden subir aún más y diversas amenazas geopolíticas. Pero el sentimiento del mercado ha mejorado recientemente, escalando un muro de preocupación y sugiriendo que los inversionistas presumen que lo peor ha pasado para la economía mundial, basándose en varios pares de ETFs hasta el cierre de ayer (6 de marzo).

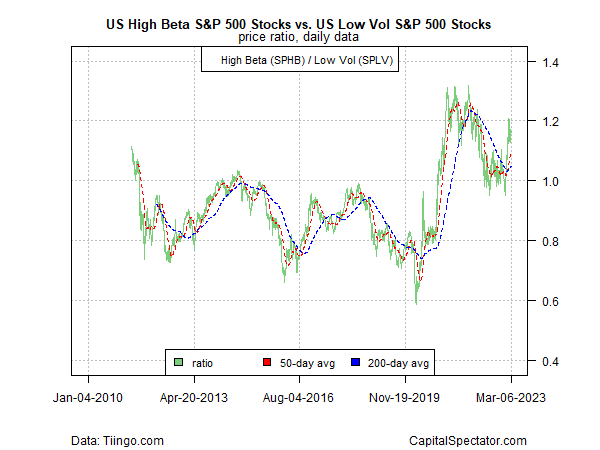

Consideremos la relación entre las acciones estadounidenses de beta alta (NYSE:SPHB) y su contrapartida a través de acciones de baja volatilidad (NYSE:SPLV). Esta medida del apetito por el riesgo se ha disparado recientemente y se mantiene cerca del nivel más alto en un año.

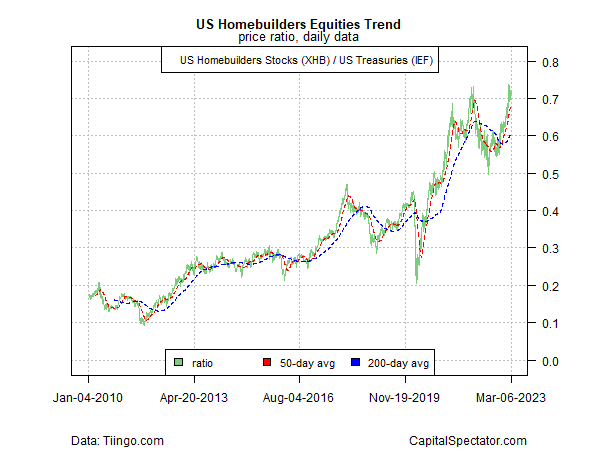

A pesar de los vientos en contra de la vivienda, las acciones del sector también están valorando al alza las probabilidades de que el sector haya dado un giro de 180 grados. Los valores del sector de la construcción de viviendas (NYSE:XHB) frente a los bonos del Tesoro estadounidense (NASDAQ:IEF) han recuperado los niveles que tenían antes de que la fuerte corrección del año pasado acabara con el mercado alcista.

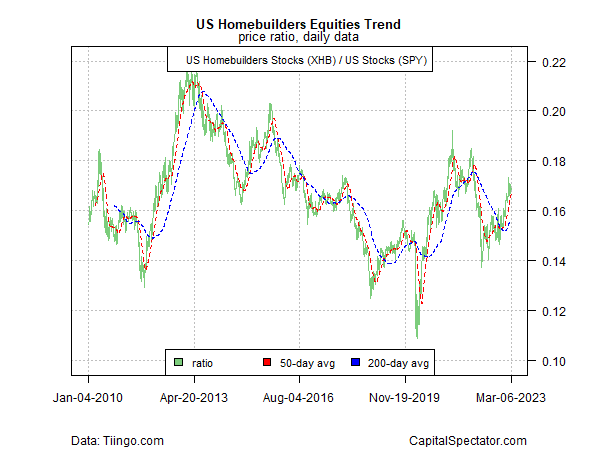

La recuperación de los constructores de viviendas en relación con el mercado bursátil estadounidense (NYSE:SPY) en general es menos pronunciada, pero sigue siendo difícil pasar por alto el rebote de los últimos tiempos.

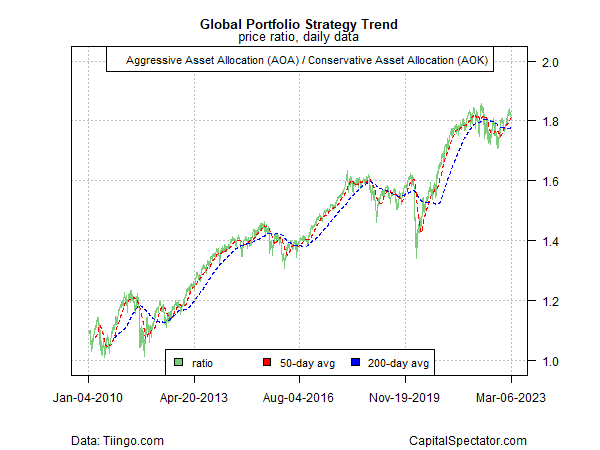

También hay indicios de mejora del sentimiento a escala mundial, según un par de fondos de asignación de activos.

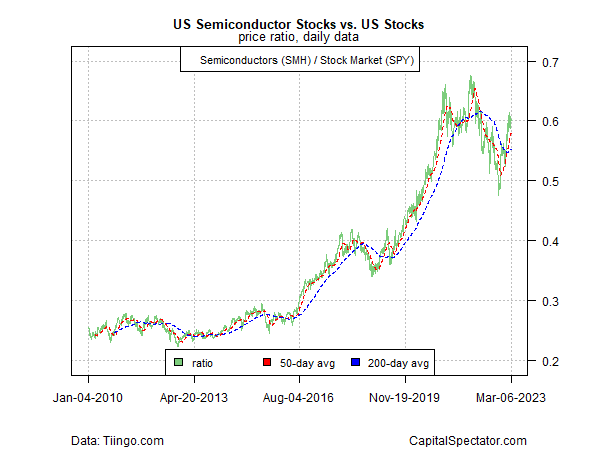

Una fuerte recuperación de los valores de semiconductores a través de SMH (un indicador indirecto de las expectativas del ciclo económico) en relación con las acciones estadounidenses (SPY) también apunta a tiempos mejores.

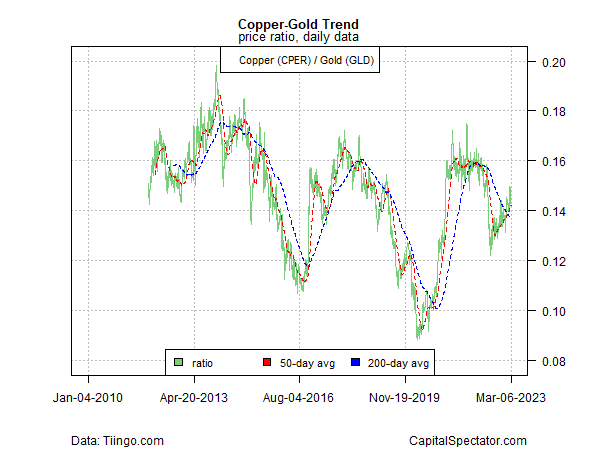

La tendencia cobre-oro también ha mejorado. El supuesto aquí es que el precio del cobre (NYSE:CPER) es un indicador adelantado de la actividad económica y, por tanto, en la medida en que supera al oro (NYSE:GLD), un refugio seguro, es señal de que las expectativas están mejorando.

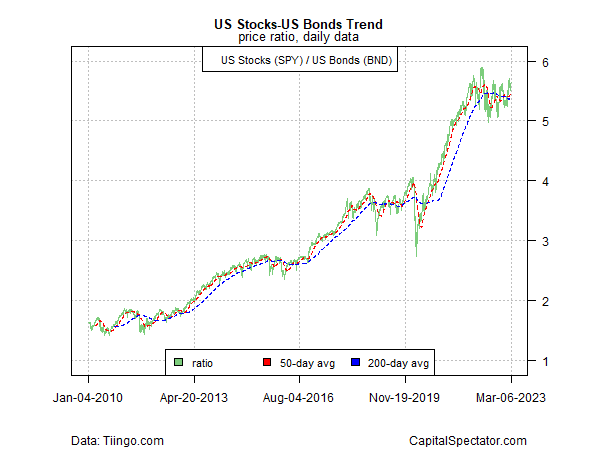

Por último, la relación entre las acciones estadounidenses (SPY) y los bonos estadounidenses (NASDAQ:BND) sigue manteniéndose muy por encima de su mínimo reciente, lo que sugiere que el apetito por el riesgo ha mejorado significativamente después de recibir una paliza el año pasado.

La cuestión es si la recuperación del sentimiento es más que un rebote de unas condiciones bajistas extremas o el inicio de un nuevo mercado alcista. Hasta que varios de los ratios anteriores no suban con decisión y se mantengan por encima de los máximos anteriores, es prematuro suponer que las réplicas de 2022 son historia antigua y que a corto plazo nos espera algo mejor que un rango de operación.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Mercados continúan coqueteando con señales de riesgo

Publicado 07.03.2023, 19:48

Actualizado 09.07.2023, 12:31

Mercados continúan coqueteando con señales de riesgo

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.