- El índice MOVE mide la volatilidad de los tipos del Tesoro a través del precio de las opciones

- Las oscilaciones diarias del mercado de bonos son las más salvajes desde la crisis financiera mundial

- La volatilidad del rendimiento y los márgenes de crédito son indicadores clave de riesgo

Está surgiendo un tema interesante entre las clases de activos. Los técnicos evalúan constantemente el entorno de las acciones, los bonos, las materias primas y las divisas. En este momento, el análisis intermercado muestra que las acciones siguen en una tendencia a la baja, mientras que el mercado de valores podría haber encontrado su equilibrio tras registrar mínimos a mediados de junio en torno a la reunión de la Reserva Federal de ese mes. Las materias primas, por su parte, han interrumpido su tendencia alcista ante la subida del dólar.

Seguimiento del MOVE

La volatilidad de los tipos de interés, que mide las oscilaciones diarias de los bonos del Tesoro, está en su punto más alto desde la Gran Crisis Financiera de 2009. El índice ICE BofAML MOVE cerró el viernes pasado en la friolera de 145,25 puntos. Por sí sola, esta cifra podría no significar mucho para los traders minoristas, pero cuando se representa en un gráfico a largo plazo, ilustra lo salvaje que es el mercado del Tesoro (y el mercado de bonos en general) en este momento.

Panorama del MOVE: La mayor volatilidad de los tipos en 13 años

Fuente: Investing.com

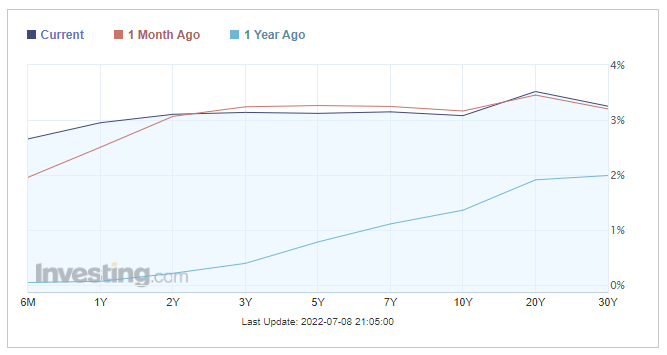

La mejor manera de pensar en el índice MOVE es compararlo con el índice de volatilidad del S&P 500, o el VIX —sólo para renta fija. Actualmente, la curva de rendimiento se mantiene básicamente plana desde los bonos a 2 años hasta los bonos a 30 años, y los márgenes de rendimiento entre el crédito corporativo y los bonos del Tesoro son amplios.

Cómo utilizar el índice MOVE

Sin duda, es una estadística de mercado emocionante, pero los traders podrían preguntarse cómo utilizar el Índice MOVE para evaluar las condiciones financieras y el riesgo.

Pues bien, así es como yo lo veo: Los márgenes de crédito siguen siendo amplios y la curva de rendimiento está invertida en algunos puntos, mientras que el índice MOVE sube. Si bien se aleja de los máximos de principios de mes, los indicadores de riesgo del mercado de bonos parecen mostrar una confluencia bajista para otros activos de riesgo. En resumen, aún no hemos pasado el mal trago.

Curva de rendimientos de los bonos del Tesoro estadounidense: prácticamente plana

Fuente: Investing.com

Márgenes de crédito: Un indicador clave de riesgo

Mientras que los bonos del Tesoro podrían haber registrado mínimos sólidamente el mes pasado, necesitamos que los bonos de riesgo crediticio toquen fondo. A medida que avanza la segunda mitad de 2022, observaré atentamente el comportamiento de los bonos basura y de los mercados de acciones más debilitados, como la deuda de los mercados emergentes. Ambas subclases de activos presentan rendimientos al vencimiento en el rango del 8%-9%. Cuando el índice MOVE se dispara, esa prima de volatilidad añadida significa que los bonos de riesgo a veces tienen un precio más bajo, impulsando el rendimiento.

Un MOVE más elevado equivale a hipotecas más costosas y a un consumidor más presionado

El índice MOVE también tiene implicaciones vitales para el mercado hipotecario nacional. Un índice MOVE elevado hace que una hipoteca típica a 30 años sea más costosa, ya que los prestamistas suben el precio de los préstamos hipotecarios. Históricamente, el margen entre la hipoteca media a 30 años a tipo fijo y los bonos del Tesoro estadounidense a 10 años es de unos 1,9 puntos porcentuales. El viernes, según Mortgage News Daily y el Tesoro de Estados Unidos, esa diferencia se situaba en un enorme 2,76%. Los préstamos hipotecarios más caros ponen aún más en apuros a un consumidor ya descontento, lo que puede perjudicar el consumo futuro.

Conclusión

No pierda de vista el índice MOVE y los márgenes de crédito. Son indicadores importantes que podrían determinar hacia dónde se dirigen las acciones. Si la volatilidad de los tipos y los márgenes de rendimiento se reducen, eso podría apoyar aún más una subida del mercado de valores.

Descargo de responsabilidad: No mantengo ninguna posición en instrumentos de volatilidad de los tipos de interés.