Esta semana del 31 de octubre va a ser dura. Se publicarán una gran cantidad de datos económicos y resultados, y tanto el FOMC como el Banco de Inglaterra celebrarán sus reuniones. El martes comienza la diversión con los datos de la encuesta JOLTS y del Instituto de Gestión de Suministros (ISM, por sus siglas en inglés). Los datos del ISM de este lunes serán complicados porque se prevé que la lectura alcance los 50 puntos, que es el nivel que separa la contracción de la expansión. Pero siempre me gusta comprobar a qué equivale en base al crecimiento del PIB real, que se señala en el propio comunicado de prensa. Es un indicio más fiable sobre la economía. Así que lean el comunicado de prensa.

El miércoles por la mañana se publican los datos de empleo de ADP y por la tarde se celebrará la reunión del FOMC. El jueves se publicará la lectura del índice ISM del sector servicios, que se espera alcance los 55,1 puntos, por debajo de la lectura de 56,7 del mes pasado.

A continuación, el viernes, conoceremos el informe de empleo BLS, y las previsiones apuntan a una creación de 190.000 puestos de trabajo en octubre y una tasa de desempleo del 3,6%, frente al 3,5% del mes pasado.

Con todos estos datos y un informe sobre el IPC el 10 de noviembre, creo que la Fed mantendrá abiertas sus opciones y se ceñirá al guion de Jackson Hole y de la reunión de septiembre. Si la Fed dice que planea ralentizar el ritmo de las subidas de tipos, y el informe de empleo y el IPC arrojan datos más al rojo vivo de lo esperado, quedarían regular hablando al mercado de subidas de tipos más pequeñas y luego teniendo que dar marcha atrás. La mejor apuesta es mantener en vilo al mercado.

El Banco de Inglaterra celebrará el 3 de noviembre su reunión de política monetaria, que también es esencial. Mucha gente considera que lo que hizo el Banco de Inglaterra en octubre fue un cambio de política monetaria cuando intervino para apoyar el mercado de bonos. No lo fue, todavía pretenden empezar a vender bonos de Reino Unido, y creo que el jueves le quedará claro al mercado que no ha habido ningún cambio de política monetaria.

Por cierto, el Banco de la Reserva de Australia fue uno de los primeros bancos en reducir el ritmo de las subidas de tipos, y adivinen qué: la inflación resultó más elevada de lo esperado la semana pasada, con un 7,3%, frente a las estimaciones del 7,1%, y se disparó desde la lectura del mes pasado del 6,9% y los nuevos máximos del ciclo. ¿Y ahora qué?

Además, no está del todo claro que la inflación de Estados Unidos ha tocado techo ya. El precio de las acciones de Archer Daniels Midland (ADM, no AMD (NASDAQ:AMD)) parece creeer que los precios de los alimentos podrían seguir subiendo, y la inflación en general. Las acciones están a punto de registrar nuevos máximos, y adivinen qué: llevan siguiendo la estela del IPC los últimos cinco años.

Sin embargo, creo que la fiesta en el mercado de valores podría continuar un poco más. Una enorme cantidad de liquidez suele inundar las acciones los primeros días de noviembre. La semana pasada se registraron flujos de casi 24.000 millones de dólares, y esta semana volverán los flujos sistemáticos, lo que significa que los CTA harán su magia para impulsar las acciones como ya hicieran en agosto, con más de 10.000 millones de dólares para comprar.

En este punto, el S&P 500 se ha liberado, y con los CTA trabajando a todo tren para cubrir posiciones cortas y demás, el S&P 500 podría dispararse hacia los 3.950-4.000 puntos, y alcanzar la parte superior de la cuña de ampliación. Hasta dónde llegue el S&P 500 dependerá del mercado de opciones y de cuánto margen de subida tenga el S&P 500. El viernes, el nivel de resistencia estaba en 3.900 (donde estaba la mayor concentración de gamma), y ahí fue donde los traders de opciones empezaron a vender sus opciones, manteniendo un tope en el mercado. Por lo tanto, desde el punto de vista de las opciones, harán falta más compras de opciones de compra para elevar ese nivel de concentración de opciones de compra a 4.000, por ejemplo. Si eso ocurre, el mercado tendrá mucho margen para seguir subiendo.

Sin embargo, cuanto más suba el mercado en la reunión del FOMC, más improbable es que Powell diga al mercado de valores lo que quiere oír. La subida de los precios de las acciones contribuye a relajar las condiciones financieras, y lo único que Powell no quiere es que las condiciones financieras se relajen. Además, si el mercado sube, el VIX probablemente seguirá estancando en torno a 23 antes del discurso de Powell. Además, con el VVIX cotizando por debajo de 80 puntos, parece que el mercado no está lo suficientemente cubierto para un Powell agresivo.

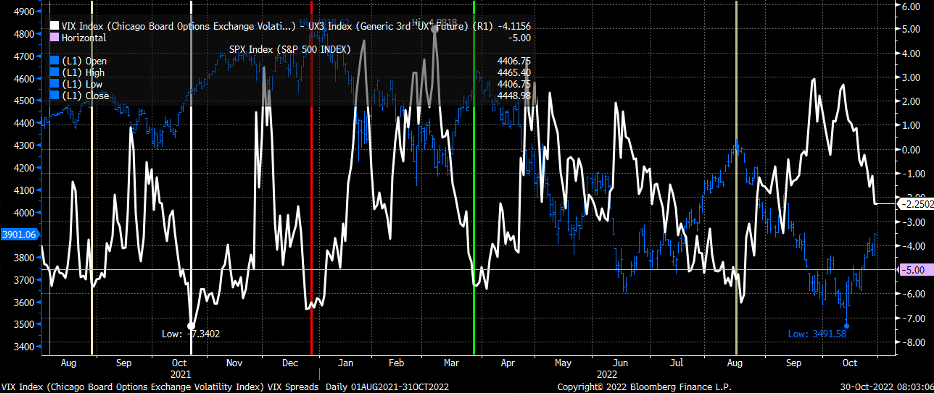

Además, en este momento, el diferencial entre el VIX al contado y los contratos de futuros genéricos a tres meses del VIX es de -2 y todavía tiene que llegar a alrededor de -5 o menos para señalar un cambio de tendencia en el mercado de valores. Tendríamos un mercado que se desplomaría tras la reunión del FOMC, y tras la reunión del FOMC, debido a una mayor fusión del VIX, el diferencial podría ampliarse hasta -5 puntos el jueves. Eso ha sido un buen indicador de que el mercado toca techo desde agosto de 2021. Si a esto le unimos un dato de empleo mejor de lo previsto, el repunte terminará el viernes.

PayPal (NASDAQ:PYPL)

PayPal presenta sus resultados esta semana, y al menos el gráfico tiene muy buen aspecto. El RSI lleva un tiempo subiendo de forma constante, y casi parece que se ha formado una bandera alcista. Un comentario positivo sobre los resultados podría llevar a las acciones a dispararse hacia el nivel de resistencia técnica de 109 dólares.

Apple (NASDAQ:AAPL)

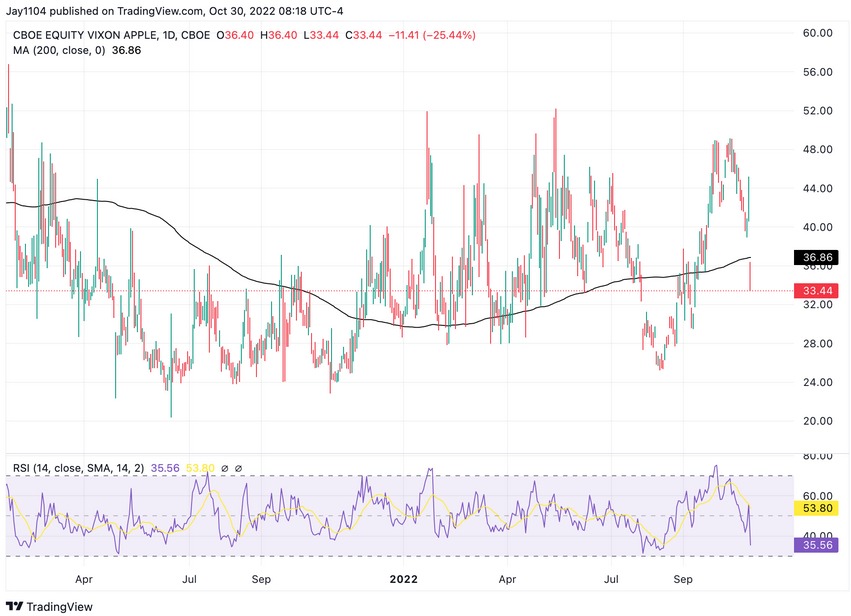

No hay que perder de vista a Apple; la gran subida parece estar relacionada con la fusión de la volatilidad implícita. Tengo acciones de la empresa desde hace mucho tiempo, y puede que sus directrices del jueves hayan sido las más vagas que les he oído en mucho tiempo. Los resultados no fueron desastrosos, sin embargo, y eso provocó una enorme caída de la volatilidad implícita, lo que significa venta de opciones y cobertura de posiciones cortas.

Caterpillar (NYSE:CAT)

Caterpillar es una de las razones por las que el Dow Jones de Industriales ha ofrecido un rendimiento superior últimamente. Fíjese en el movimiento de sus acciones desde que presentara sus resultados. Sólo hay que observar el RSI y lo sobrecomprado que está, pero eso no significa que no pueda cubrir esa brecha de 225 dólares antes de retroceder.

IBM

Pero aún más sorprendente es cómo está liderando International Business Machines (NYSE:IBM) la subida del mercado. Sí, he dicho IBM. Odio decirlo, pero IBM también parece un gran evento de cobertura de posiciones cortas. Sólo hay que observar cómo pasa el VIX de IBM de 44 a 23 en una caída en picado.

Buena suerte esta semana; va a ser divertida.