En teoría, la situación suena tóxica. Una guerra en curso en la frontera oriental de Europa, un nuevo conflicto en Oriente Medio que podría convertirse en una batalla regional, y tasas de interés marcadamente más altas para combatir la inflación. No parecen las condiciones propicias para unas ganancias sólidas, pero los resultados de las carteras mundiales en lo que va de año sugieren lo contrario.

A pesar de una serie de factores de riesgo, las estrategias diversificadas están preparadas para registrar sólidas ganancias en 2023, según las cifras hasta el cierre del viernes (10 de noviembre). El índice Global Market Index (GMI) de CapitalSpectator.com ha subido un 9.1% en lo que va de año, aproximadamente el doble del rendimiento actual "seguro" de la mayoría de los tramos de la curva de rendimientos del Tesoro estadounidense. El GMI incluye todas las principales clases de activos (excepto efectivo) en ponderaciones de valor de mercado y representa un punto de referencia competitivo para carteras multiactivo.

Varios ETFs de asignación de activos están registrando resultados similares este año. El iShares Core Aggressive Allocation ETF (NYSE:AOA), por ejemplo, ha subido un 9.0% en lo que va de 2023.

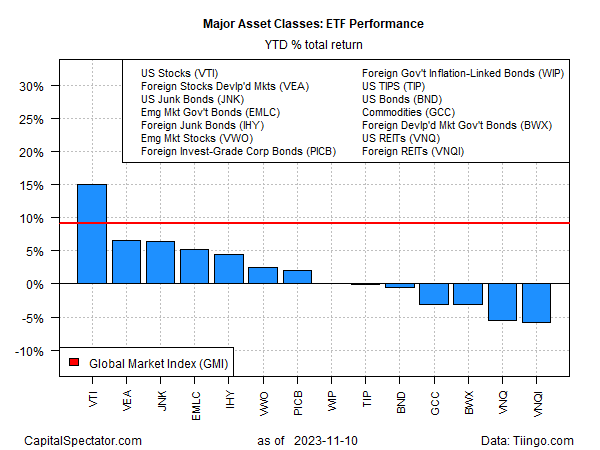

El factor clave de la rentabilidad de este año es el buen comportamiento de la renta variable, en particular la estadounidense. Utilizando un conjunto de ETFs proxy, las acciones estadounidenses siguen liderando la carrera de caballos de 2023 con un rendimiento superior, basado en el Vanguard Total US Stock Market Index Fund (NYSE:VTI), que ha subido un 15.1% este año. Está muy por delante del resto, pero hay que tener en cuenta que las acciones extranjeras de los mercados desarrollados (VEA) y emergentes (VWO) también registran ganancias en lo que va de año, aunque modestas.

El principal lastre para la diversificación global en 2023 son los bonos de alta calidad, las materias primas en general y la mayoría de las acciones inmobiliarias. De hecho, las acciones inmobiliarias estadounidenses y extranjeras (VTI y VNQI, respectivamente) registran pérdidas en lo que va de año de más del 5% cada una.

A falta de un mes y medio, todavía hay margen para un cambio de tendencia en los resultados del año natural, por supuesto, y dada la situación mundial nadie debería descartar esa posibilidad. Pero por el momento, el atractivo de la diversificación mundial sigue intacto y resulta convincente.

En retrospectiva, es obvio que sobreponderar fuertemente las acciones estadounidenses y minimizar casi todo lo demás habría aumentado sustancialmente la rentabilidad. Por desgracia, las carteras muy concentradas tienden a impresionar sobre todo a posteriori.

Por el contrario, la gestión del riesgo implícita en la diversificación global de las distintas clases de activos ha demostrado ser, una vez más, una referencia difícil de batir. ¿Por qué? El futuro sigue siendo incierto y siempre lo será. A su vez, predecir los ganadores y perdedores de 2024 no será menos difícil.