Los mercados se mostraron optimistas durante las últimas dos semanas, alentados por la esperanza de que la tendencia de la inflación en Estados Unidos se acercara a un máximo (“peak”) y de que la Reserva Federal (la Fed) pueda ahora tomarse las cosas con más calma. De hecho, la inflación subyacente del índice de precios al consumo de EE. UU. se desaceleró en octubre, alcanzando su tasa más baja en 13 meses. Esto sugiere que la inflación en EE. UU. podría haber tocado techo aunque un solo dato no significa una tendencia, y los datos de octubre siguen estando por encima de un nivel correspondiente a una tasa de inflación anual del 2%. Si observamos en detalle los componentes del dato de inflación, hay aspectos favorables, con una desaceleración en categorías clave como el alquiler de viviendas, los servicios médicos, la ropa, los billetes de avión y los precios de los coches de segunda mano. Si todo lo demás se mantiene igual, es de esperar que la ralentización de la inflación frene el ritmo de las subidas de tipos de la Fed, pero no que lleve a un cambio de dirección. En cualquier caso, los mercados se alegran de cualquier señal que indique que el grifo del dinero barato de los bancos centrales pueda cerrarse más lentamente de lo esperado.

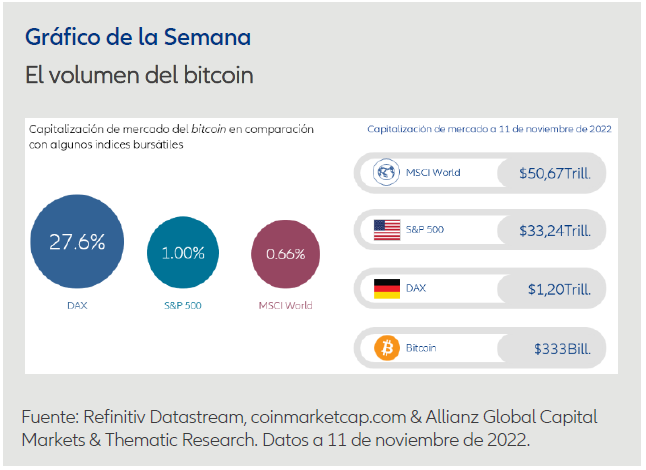

Efectivamente, ha sido principalmente el cambio de dirección de la política monetaria lo que ha llevado a un cambio de tendencia sin precedentes en la historia en los mercados de renta fija y variable, que también se está notando en los mercados inmobiliarios a través de la subida de los tipos hipotecarios. Las llamadas “criptomonedas”, sobre todo el bitcoin, también han resultado afectadas por estos acontecimientos. Exactamente un año después de marcar un máximo histórico de 67.559 dólares, la cotización del bitcoin y otros tokens o criptomonedas se ha desmoronado, tras un largo periodo de dificultades con repetidos intentos de repunte. El bitcoin ha llegado a caer por debajo de los 16.000 dólares, lo que supone un desplome de más del 75% desde su máximo, que en otros tipos de activos seguramente habría desatado el pánico. Sin embargo, sería demasiado simplista citar las dificultades de una plataforma de negociación de criptomonedas como la (única) razón de la reciente caída de los precios. La regla general en el mercado es que cuando la marea baja, los precios de los activos caen. Además, cuanto más especulativa es una clase de activos y menor su capitalización de mercado, mayor será el riesgo a la baja. El bitcoin es un activo especulativo: con una capitalización de mercado actual de unos 333.000 millones de dólares, equivale a menos de un tercio de la capitalización del DAX, a un 1% de la del S&P 500 y a un 0,66% de la del MSCI World. En los últimos años, la volatilidad del bitcoin ha sido el triple de la del mercado de renta variable mundial, mientras que su cotización –hasta el cambio de dirección de la política monetaria– ha ido ascendiendo en paralelo con el agregado monetario M2 de EE. UU. La frase del legendario inversor Warren Buffett “Solo cuando la marea baja se sabe quién nadaba desnudo” es especialmente cierta en este caso.

Independientemente de si la inflación ha alcanzado un máximo o no, es poco probable que los principales bancos centrales, sobre todo la Fed, se desvíen de su objetivo de luchar contra ella. Un pequeño paso todavía no significa un cambio de dirección. Por lo tanto, la “marea” debería de seguir retrocediendo. Esto significa que los mercados seguirán prestando especial atención a los datos de precios como indicador de la evolución de la política monetaria. Sería preferible sopesar el mercado a través de los indicadores económicos, en vez de los datos de precios. Cuanto más nos acerquemos al punto más bajo de la coyuntura (y aún no lo hemos alcanzado), más probable es que se inicie una tendencia alcista en los mercados bursátiles.

Claves para la próxima semana

Durante la próxima semana, del lado de la inflación, destacarán los precios de producción de EE. UU. (lunes), los precios al consumo de Reino Unido (miércoles) y los precios de importación y exportación estadounidenses (miércoles). Además, se publican toda una serie de indicadores económicos importantes. . La semana comenzará con la producción industrial de la zona euro (lunes) y de China (martes), el índice de confianza ZEW de la zona euro y el índice Empire State de EE. UU. (ambos el martes). El miércoles se publicará la producción industrial de la mayor economía del mundo. El jueves, destacan en la agenda el índice de la Fed de Filadelfia, el índice de la Fed de Kansas City del sector manufacturero y las solicitudes iniciales de subsidio de desempleo (todos ellos de EE. UU.). La serie se cerrará el viernes con el índice de indicadores adelantados de EE. UU. No se prevé que estos datos señalen un cambio de dirección en la coyuntura económica, pero sí podría haber algún que otro elemento que apoye al escenario de que la inflación ha tocado techo.

Esperando que hayamos alcanzado el máximo de la inflación, se despide atentamente,

Dr. Hans-Jörg Naumer