La Reserva Federal de Estados Unidos conoce las consecuencias y problemas que pueden acarrear sus decisiones. Desde hace 12 meses que el ente rector americano ha señalado una política monetaria contractiva comenzando por el retiro de estímulos señalados y utilizados en pandemia que luego ocasionaria el impetuoso avance de las tasas de interés hasta un 4.50% proyectado al término de este 2022. Hoy el mercado volverá a conocer un nuevo reporte de inflación, mismo tópico que la FED busca combatir para así encontrar un equilibrio en la economía americana y con ello una vuelta a la "normalidad". ¿La reacción de la economía? Fuertes incrementos en el valor del dinero (dólar) y con ello una desaceleración importante durante la 1era mitad de año que parece extenderse y demostrar un escenario menos favorable en el mediano plazo teniendo en cuenta que la reacción de la economía tiende a tardar entre 6 a 9 meses a los cambios y ajustes propuestos por la política monetaria. ¿Qué busca la FED? Crear un shock económico; en términos sencillos, que la economía se paralice para así lograr un dominio de los precios, cuestión que podría traducirse en repentinos aumentos en la tasa de desocupación, una mayor desaceleración y una demanda interna que podría desplomarse.

Los futuros en Wall Street se tiñen ligeramente de verde antes de conocer el reporte de precios y comenzar la jornada oficial en Estados Unidos, una que estará sin duda condicionada por el resultado del calendario. La jornada de ayer las acciones sintieron la presión del mercado ante la posibilidad de seguir revisando incrementos en la tasa de inflación, sin embargo, comentarios menos agresivos que parecían señalar una pausa que podría llegar a adoptar el ente rector ante los cambios que parece señalar desde ya la economía permitían ver cierto respiro en algunas acciones. Debemos recordar que la entrega de resultados trimestrales ya ha comenzado, lo que significativamente podría provocar un animo sobre los índices entendiendo que se esperan ganancias del 6% aproximadamente para el 3er cuarto del año.

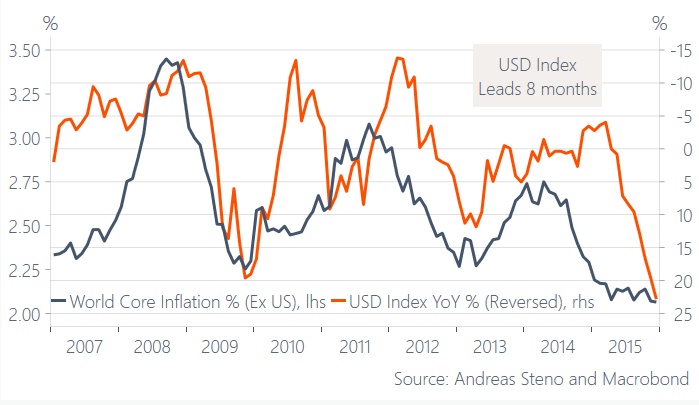

El dólar cotiza en máximos frente a sus principales rivales pendiente a la disposición futura que pueda llegar a adoptar la FED; la discusión al día de hoy se centra en dicha fortaleza que muestra el billete verde durante los últimos 24 meses, la que alcanza máximos de 2001 y con ello añade una presión inflacionaria mayor a economías emergentes. Sin embargo, la teoría señala que un "dólar fuerte" permite revisar un escenario deflacionario, el que limite la cotización de las materias primas y se permite revestir deuda denominada en la divisa, con el fin de contener los precios a mediano y largo plazo. Sin duda esto puede generar graves shocks económicos, no obstante, la perspectiva ante un dólar robusto a nivel internacional permite señalar un escenario favorable en el tiempo.

Las materias primas se mantienen pendiente a los datos; tras conocer las menores perspectivas de crecimiento mundial y una mayor presión en los precios, los commodities no presentaron grandes cambios entendiendo que uno de los soportes que entregó la proyección del FMI señala una política monetaria flexible en China mientras los precios se esperan en torno a 2.2% al término del presente año. Esto incentiva la apreciación de los instrumentos del sector especulando ante una demanda que podría mantenerse "estable" a pesar de los riesgos que corre la economía mundial y la desaceleración.

En el ámbito local los $950 pesos continúan señalando el punto de inflexión para el cruce USD/CLP, por lo que a corto plazo el mercado mirará con atención dicho nivel. El repentino avance del cruce parece señalar mayores avances, no obstante, los argumentos de largo plazo parecen no indicar una mayor apreciación del dólar en la región, entendiendo que las materias primas como principal fuente de ingresos señalan un escenario estable conducido por la política flexible que implementa el Banco Central de China.

Gráfico 1D - WTI

Un posible HCH invertido parece ser la señal técnica que nos entrega el gráfico luego de la decisión de los miembros OPEP+ por llevar a cabo un recorte en la producción de 2 millones de barriles de petróleo diario. Existen motivos para que Estados Unidos haga frente a esta condición, por lo que todo comentario relacionado podría, eventualmente, ser una oportunidad de compra ante los retrocesos que este experimente. Sin duda el fortalecimiento del dólar a nivel internacional y las perspectivas de inflación serán un antecedente a tener en cuenta.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Petróleo: ¿HCH invertido? Todos atentos al IPC de EE.UU.

Publicado 13.10.2022, 13:45

Petróleo: ¿HCH invertido? Todos atentos al IPC de EE.UU.

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2024 - Fusion Media Ltd. Todos los Derechos Reservados.