Los dientes de sierra se han instalado en los índices de renta variable. La pasada semana tocó el tramo positivo y el S&P 500 se apuntó un 3,20% y el más volátil Nasdaq 100 avanzó un 5,04%. También buena semana para la valoración de la deuda y los bonos gracias a la confirmación de la bajada de tipos en el viejo continente.

La semana entrante, tras el rally de la pasada, apunta a semana de corrección alargando así el tramo de dientes de sierra que estamos viviendo.

¿Hasta cuándo se alargará este comportamiento? ¿Estamos en un cambio de ciclo macroeconómico y de mercados?

Estas son las preguntas a las que los inversores tratan de buscar una respuesta. La semana o semanas que los datos son favorables toca el optimismo, la semana en que los datos no convencen cerramos el diente de sierra a la baja. Se trata de un comportamiento excesivamente cortoplacista y muy favorable para realizar trading, pero ¿que se esconde en el fondo?. ¿Qué dicen los datos y la historia sobre la tendencia a medio y largo plazo de los mercados en una situación como la actual?

Se ha iniciado el ciclo de bajada de tipos en las principales economías, algunos datos económicos empiezan a decepcionar, preocupan algunas valoraciones de compañías especialmente altas, los bonos empiezan a servir de refugio ante las caídas de las bolsas (ha vuelto la correlación negativa) y algunos indicadores adelantan una recesión.

Hagamos un poco de historía para centrar las distintas posibilidades con que nos encontramos:

En los últimos ciclos de subidas de tipos en EE.UU. el resultado de las bolsas tras el final de ciclo de subidas de tipos ha sido dispar y dependiente del impacto en la economía, pero claramente condicionado por el múltiplo al que cotiza el índice en el momento en el que se puso final al ciclo de subidas.

En el ciclo de 1994-1995 en EE.UU. se logró un aterrizaje suave de la economía tras el final del mismo, la FED mantuvo tipos altos bastante tiempo y el mercado de renta variable alcanzó máximos históricos. Cuando la FED finalizó el ciclo de subidas de tipos en 1995 el S&P 500 cotiza a un múltiplo de 12 sobre los beneficios futuros. Un múltiplo muy aceptable y muy por debajo de su media histórica.

En el ciclo de subidas que finalizó en el 2000, la FED se vió obligada a bajar rápidamente tipos debido a la burbuja tecnológica. La FED bajó tipos a lo largo de dos años y a pesar de ello el S&P 500 perdió un 25% en ese periodo. En el momento del final de ese ciclo de subidas el S&P 500 cotizaba a un múltiplo de 24 sobre beneficios futuros.

Otro caso destacable es el ciclo de subidas 2004-2006 en el que tras el final de la subidas se vivió un año de resiliencia económica en la que se mantuvieron los tipos inalterados y la bolsa tuvo un buen comportamiento. Pero cuando la FED se vió obligada a bajar los tipos el S&P 500 perdió todo lo ganado en es este periodo e incluso más.

En el ciclo de subida actual la economía estadounidense se ha resiliente pero contamos con unos múltiplos elevados en la valoración de determinadas compañías o sectores. El ratio medio precio/beneficios está actualmente en 21x.

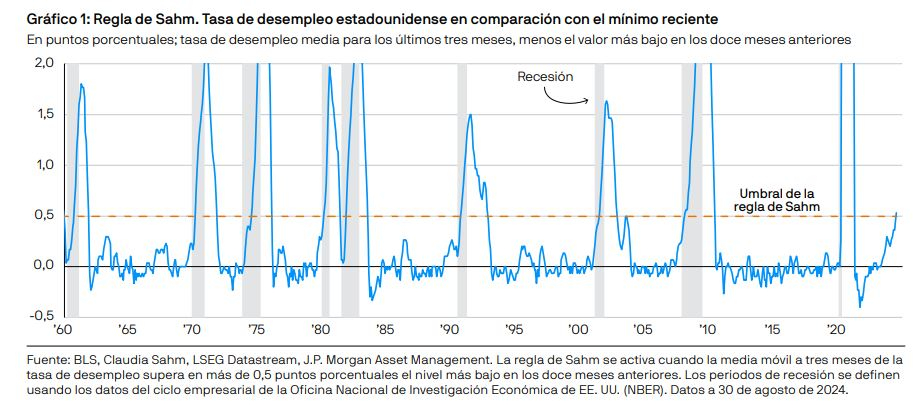

Respecto a los datos macroeconómicos hemos visto como el empleo de julio en EE.UU. ha decepcionado, con una subida de tasa de desempleo que ha activado la regla de Sham, una medida históricamente fiable que en el pasado ha servido para predecir las recesiones en EE.UU. Se basa en comparar la media móvil de la tasa de desempleo durante el último trimestre con su mínimo a doce meses. Si la lectura supera en al menos 0.5% el mínimo de 12 meses, se considera que la economía estadounidense ha entrado en recesión.(Ver gráfico 1 abajo).

También preocupan los ISM manufactureros de EE.UU que se situaron en el 46,8 frente al 48,8 previsto. Este indicador adelantado se inclina por la recesión en el sector manufacturero. Con ralentización o recesión, los resultados empresariales se verían afectados y no soportará las valoraciones actuales de las compañías.

Otro factor que se abona a la predicción de una futura recesión es el signo de la correlación entre los bonos y las bolsas. Hemos iniciado un periodo en que la correlación ha vuelto a ser negativa y los bonos son refugio ante las caídas de las bolsas.Cuando hay cambios de este tipo suele suponer que hay cambios en el ciclo de mercado e incluso a nivel macroeconómico.

Hasta aquí los factores que anticipan una recesión, como contrapunto están los Bancos Centrales que con la bajada de tipos tratan de prevenirla. Sin embargo, los bancos centrales parecen demasiado complacientes con la situación económica actual y no están muy decididos a realizar bajadas de tipos de enjundia. A los mercados les quedan las medidas de relación monetaria para intentar mantener los niveles actuales. Los Bancos Centrales deberían preocuparse de no llegar demasiado tarde en este punto de la historia. El aterrizaje suave puede todavía estar comprometido. Cada vez se escuchan más voces que anticipan más bajadas de las previstas.

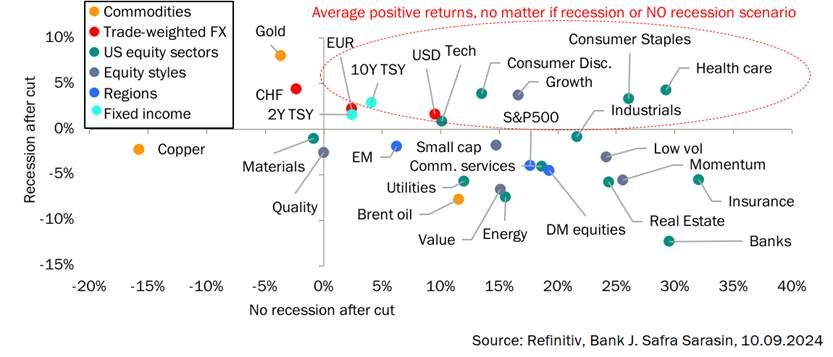

Que EE.UU. y el resto de economías desarrolladas, entren o no en recesión, después del fin de ciclo de subidas de tipos, es crucial para las rentabilidades que pueden acumular los activos en los próximos meses. La renta variable cayó una medía del 4% en los siguientes 12 meses tras el final de un ciclo de subida de tipos si hay recesión, pero subió un 18% si no hay recesión. Recordar que en este punto los múltiplos de las valoraciones tienen algo que ver en la intensidad de las caídas si se cristaliza la recesión.

Hay determinados sectores que suelen comportarse bien independiente si hay recesión o no, tras el primer recorte de tipos: productos básicos de consumo y tecnología. También los bonos o el dollar son generadores de rentabilidad en cualquiera de los dos escenarios.

Por contra, hay otros sectores de los que ya deberíamos estar saliendo ya que se comportan mal en cualquiera de los escenarios, como el cobre y los materiales. (Ver gráfico 2 abajo).

En resumen, la prudencia en renta variable debería ser la premisa para los próximos meses. Conviene un rebalanceo, que haga más resilientes las carteras de renta variable hacia compañías con valoraciones más ajustadas y hacia empresas de calidad en sectores que se comportan bien incluso en un escenario de recesión. Por supuesto, sobreponderar los bonos y el dólar en las carteras.