En el mes de abril publiqué un análisis con el título “En algo se está equivocando el mercado”; en el mismo indicaba la incoherencia entre el alza de la renta variable y las bajadas de tipos para este mismo año que descontaba el mercado. Pues bien, los bancos centrales ya han dejado claro que no vamos a tener bajadas de tipos este año y ahora ya los futuros no las descuentan. Ahora la situación de los mercados es más coherente, descontando un aterrizaje suave en un entorno de tasas altas durante más tiempo, como anhelan los bancos centrales. Es un entorno ideal, para las autoridades monetarias, de cara a culminar su trabajo de reducir la pegajosa inflación subyacente que están sufriendo las principales economías mundiales.

Sin embargo, este entorno ideal recuerda mucho al juego de malabares de los platos chinos. Cuantos más platos incorporamos al espectáculo y cuanto más tiempo dure, más probabilidades hay de que se rompan los platos. Cuanto más endurezcan los bancos centrales su política monetaria,y durante más tiempo, las probabilidades de que se produzca una situación grave para la economía aumenta. Ahora las probabilidades de que la Fed suba un cuarto de punto el tipo de interés en su próxima reunión son ahora del 90% y aumenta la probabilidad de otra subida en octubre. Además esta semana es previsible que el Banco de Canadá también suba tipos.

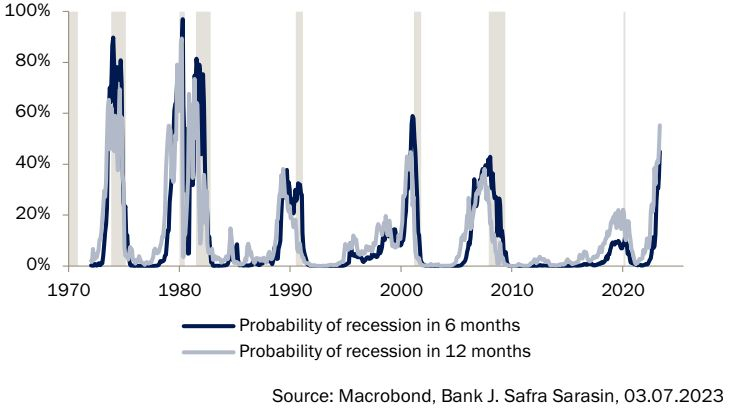

Cada vez son más las voces que vaticinan un error de los Bancos Centrales debido a un exceso de subida de tasas. Los datos macroeconómicos están reflejando una ralentización en la economía de Estados Unidos y los datos de empleo que han representado la fortaleza de la economía norteamericana ahora generan cierta confusión. El viernes de la semana pasada el gobierno de EE.UU. publicó un dato de creación de empleo no agrícola del mes de junio menor a lo esperado, pero el jueves la creación de empleo no agrícola que publica la entidad privada ADP había duplicado expectativas. Datos contradictorios que generan confusión. Por otro lado, los modelos que utilizan distintas casas de análisis reflejan un incremento del riesgo de recesión en Estados Unidos (Ver fig.1 que publica Bank J. Safra Sarasin)

Si la economía estadounidense se deprime, el impacto a nivel global puede ser preocupante, especialmente ahora que la economía china no está suficientemente fuerte como para ser el tractor de la economía global.

Por ahora, las bolsas han sido las ganadoras de este año, comprando el aterrizaje suave de los bancos centrales, mientras que la renta fija continúa rezagada, con la espada de Damocles de más subidas de tipos. El S&P 500 acumula un 14,57% en lo que va de año, el EuroStoxx 50 un 11,68% y el Nasdaq 100 ha vivido sus 6 mejores meses de inicio de año con una subida del 37,45%. Pero, no tenemos que olvidar que estas buenas cifras que nos ofrecen los índices vienen con un gran sesgo de dispersión de sus componentes. Si eliminamos los 7 grandes (Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Meta (NASDAQ:META), Microsoft (NASDAQ:MSFT), Nvidia (NASDAQ:NVDA), Tesla (NASDAQ:TSLA)) el S&P 500 solo subiría en el año en torno al 2%. Por su parte en renta fija, las Tires de los bonos de EE.UU a 2 años suben 70 p.b., en lo que llevamos de año, y el índice de bonos corporativos, S&P 500 investment grade corporate bond, ha caído bruscamente este mes de julio y solo acumula un crecimiento del 1,84% en lo que llevamos de año.

Ahora ya parece que no se debe seguir apostando por la renta variable, el número de platos danzando en el escenario está aumentando más de lo deseado y los riesgos empiezan a no compensar las valoraciones actuales. Se espera una corrección en bolsas, la semana pasada hubo un intento, pero no tuvo la suficiente enjundia. Se necesitará un catalizador más importante para ajustar las valoraciones actuales. La publicación de los resultados trimestrales de las compañías, y especialmente las previsiones que ofrecerán para los próximos trimestres, pueden ser la referencia para el ajuste en estas valoraciones.

Aun a riesgo de ser especialmente aburrido, por insistente, el posicionamiento que a corto plazo más certezas nos ofrece en este entorno tan confuso sigue siendo la Renta Fija. A pesar de no acumular una rentabilidad atractiva este año, las expectativas son especialmente favorables, tanto por la rentabilidad de los cupones, como por el efecto mercado que se espera en los próximos 6 a 12 meses. Dentro de la renta fija los componentes adecuados serían la Deuda Pública y la

Deuda Corporativa de Grado de Inversión que nos aportan rentabilidad y seguridad ante una expectativa de excesivos platos rotos sobre el escenario.