Conforme empieza a tomar forma la temporada de reportes financieros y continuamos esperando la siguiente movida por parte de la FED, la cual apunta a 25 pb el siguiente mes, luego de un alivio de las preocupaciones relacionadas a la incertidumbre en la banca, creo es importante analizar dónde se encuentran operando los principales mercados financieros a nivel global.

Entorno Macro

Arrancamos presentando un telón de fondo sobre el entorno macro bajo el cual nos encontramos operando y, creo es justo mencionar que, con relación a las expectativas al proceder del FOMC próximamente, estas han sido básicamente caóticas.

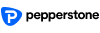

Luego de los fuertes datos económicos mostrados durante el arranque del año, los mercados llegaron a considerar en algún punto que la FED llevaría su tasa de referencia a niveles de 5.6% en la segunda parte del 2023.

Expectativas de tasas previo a crisis bancaria

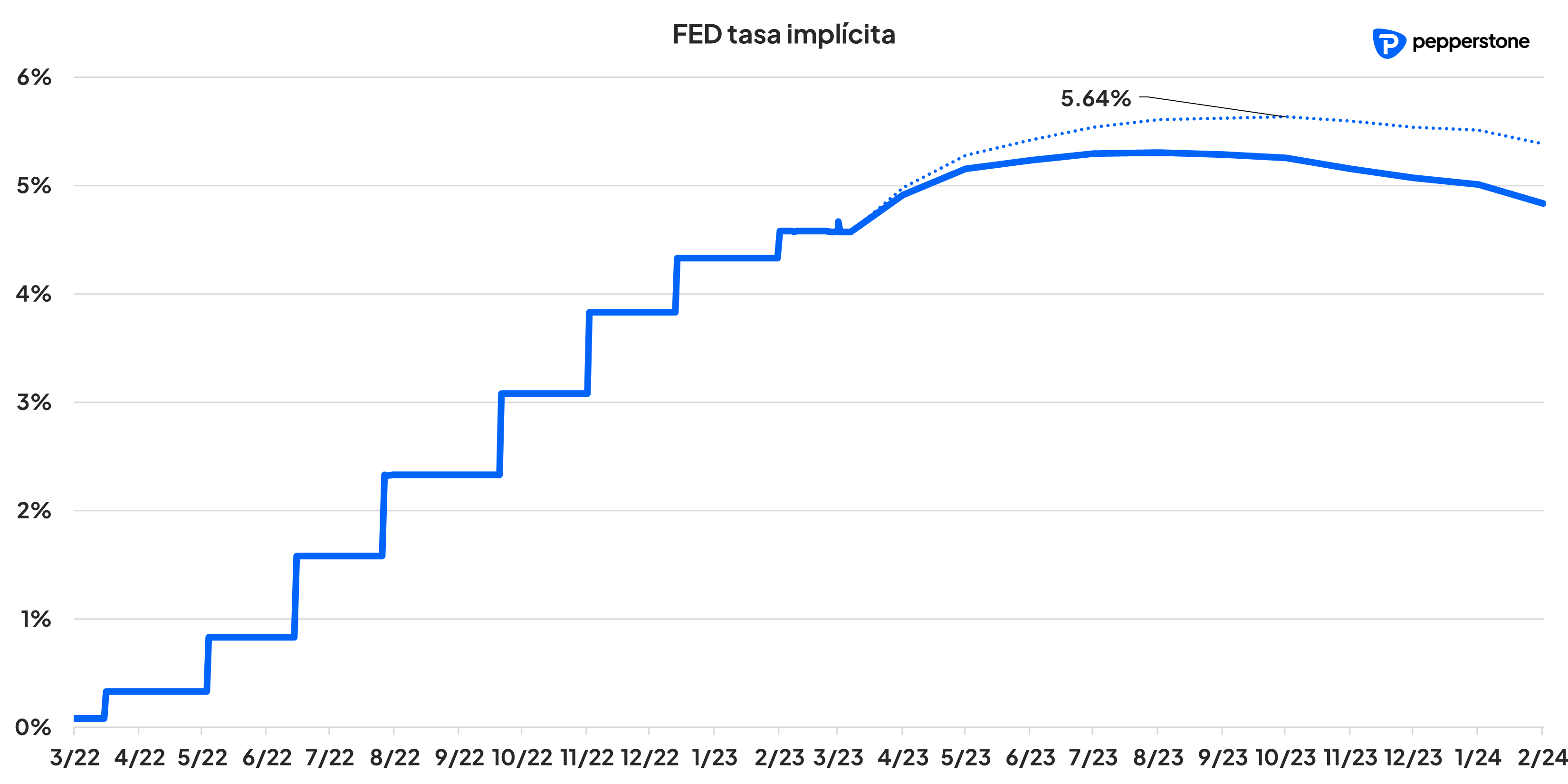

No obstante, la campaña histórica de incrementos de tasas por parte de la Fed para mitigar las altas presiones inflacionarias cobró su primera víctima durante el pasado mes de marzo. En este incidente, varios bancos de tamaño medio vieron los impactos de un mal manejo de riesgo con relación a su exposición a las tasas de interés y una rápida fuga de capital lo cual prácticamente los llevó a la quiebra. Tras estos hechos, los mercados procedieron a considerar que habíamos llegado al final del ciclo de ajustes y que la FED no procedería a ajustar más las condiciones de política monetaria, donde también se verían posibles recortes en el cierre del 2023.

Adicionalmente, un deterioro en varios datos de actividad económica, como fue el caso de los PMI manufactureros y no manufactureros, apoyaron a este perfil de que la Fed había terminado de incrementar las tasas.

Expectativas de tasas post crisis bancaria

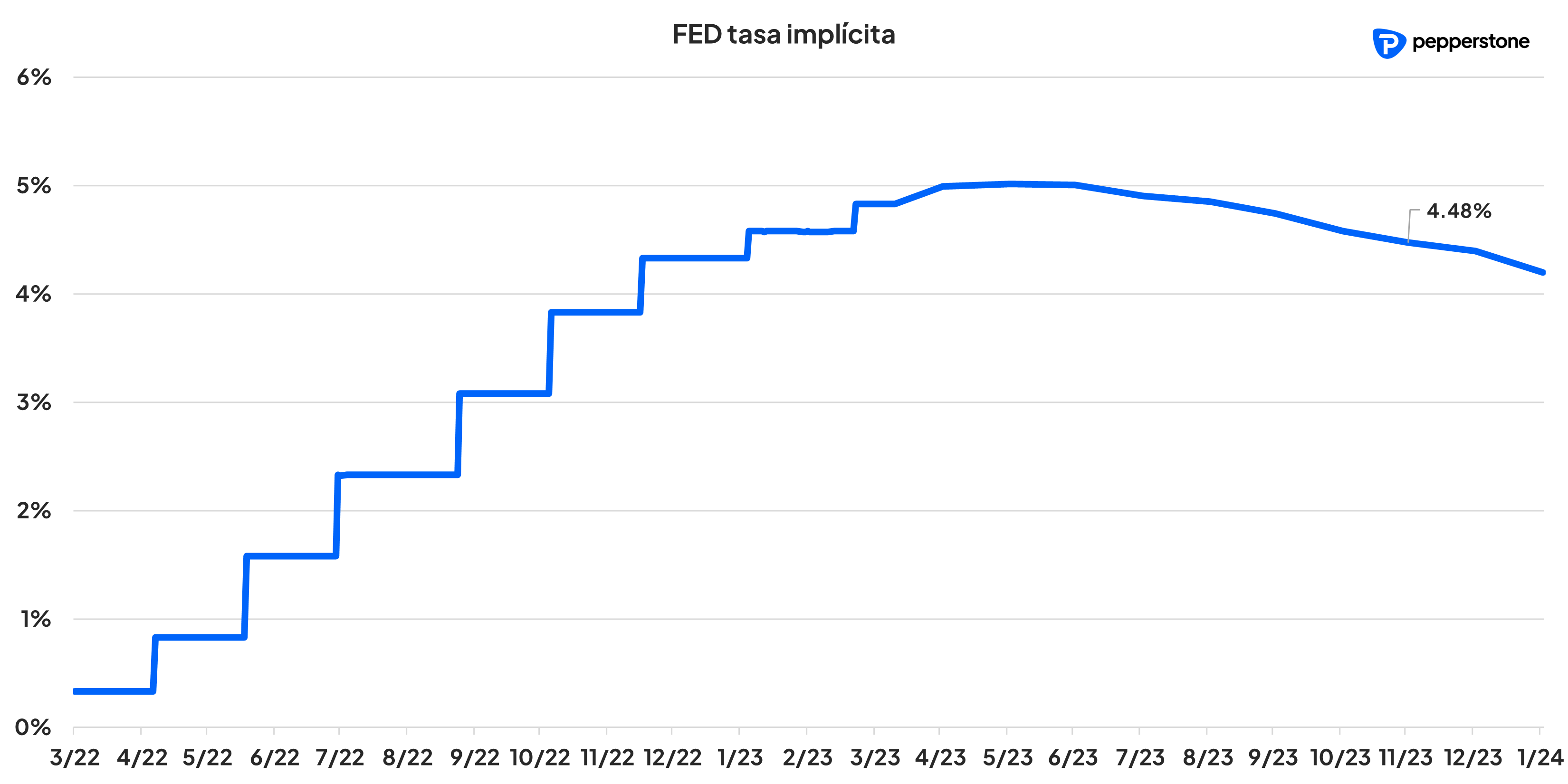

Habiendo mencionado esto, durante el cierre de la semana pasada se presentaron los sumamente anticipados reportes financieros de los principales bancos estadounidenses y estos, a sorpresa de muchos, sorprendieron con un mejor comportamiento de lo esperado en el primer trimestre del 2023.

Resultados financieros - EPS principales bancos EE. UU.

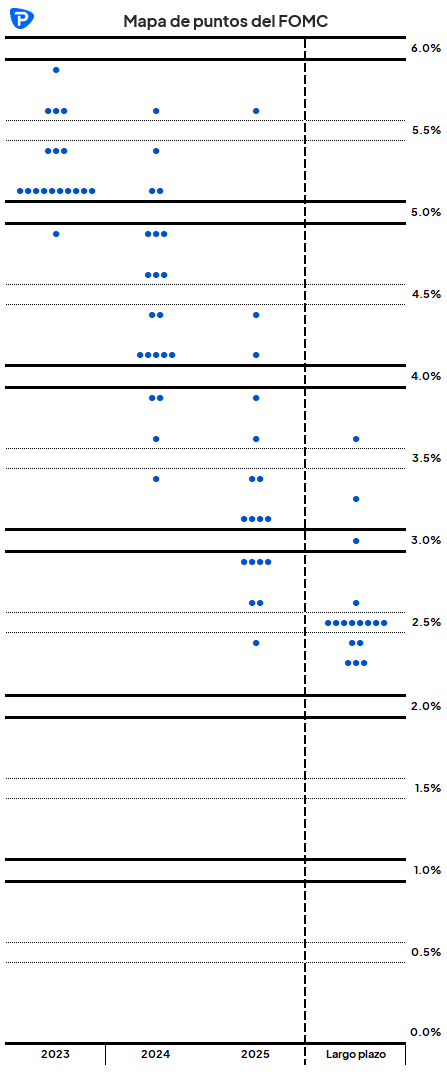

Esto, a su vez, con el alivio de una cierta estabilidad en la banca, ha traído cierta tranquilidad y ha prácticamente reactivado y cementando la dinámica en donde la FED entregará ese último incremento de 25 pb para llevar la tasa de referencia a ese rango de 5% - 5.25% en línea con lo que presentaron con el mapa de puntos durante la reunión del FOMC de marzo.

Probabilidades incremento de tasas FOMC mayo

Mapa de puntos FOMC marzo

Factores importantes por considerar

Definitivamente la temporada de reportes financieros va a continuar siendo un punto a monitorear en el frente de activos de riesgo. Esto principalmente con relación a como las compañías se encuentran comportándose y lo que esto representa en la actividad económica estadounidense. No obstante, veo difícil que esto pueda ser un factor el cual cambie el proceder de la Fed en caso de que veamos un deterioro de los resultados de las compañías norteamericanas y muy probablemente solo afectará el cómo se encuentran posicionados los inversores en cuanto a perfiles de riesgo. Al final del día, hay que recordar que hasta cierto punto la Fed se encuentra buscando una desaceleración económica la cual pueda traer los incrementos de precios en línea con sus objetivos / mandato de 2% en cuanto a presiones inflacionarias.

Llegado el mes de mayo, y conforme la Fed presente su decisión de política monetaria, esto traerá a consideración una vez más la divergencia bajo la cual los mercados se encuentran descontando recortes de tasas en la segunda parte del 2023. De no sucumbir el FOMC en línea con esta narrativa, esto podría tener un impacto considerable en como se encuentran cotizando gran parte de los principales activos financieros a nivel global.

Veamos ahora donde están cotizando los principales instrumentos financieros a nivel global.

DXYGráfico semanal DXY:

El índice del dólar estadounidense pareciera haber encontrado soporte una vez más en el retroceso de Fibonacci de 50% de la operativa alcista a partir de los mínimos del 2021. Esto pareciera estar generando un patrón de doble piso en el DXY.

De mostrarse agresiva la Fed el mes que entra esto podría generar que el dólar se vea impulsado al alza dónde el nivel de 38.20% en torno a los 105, va a ser la primer resistencia clave. Por el lado contrario, si la Fed se alinea con perspectiva de posibles recortes, esto podría ser una señal de que la corrección en el dólar no ha terminado y podríamos ver al DXY caer por debajo del nivel de 100 en búsqueda del Fib. de 61.80% en los 98.97.

USD/MXN

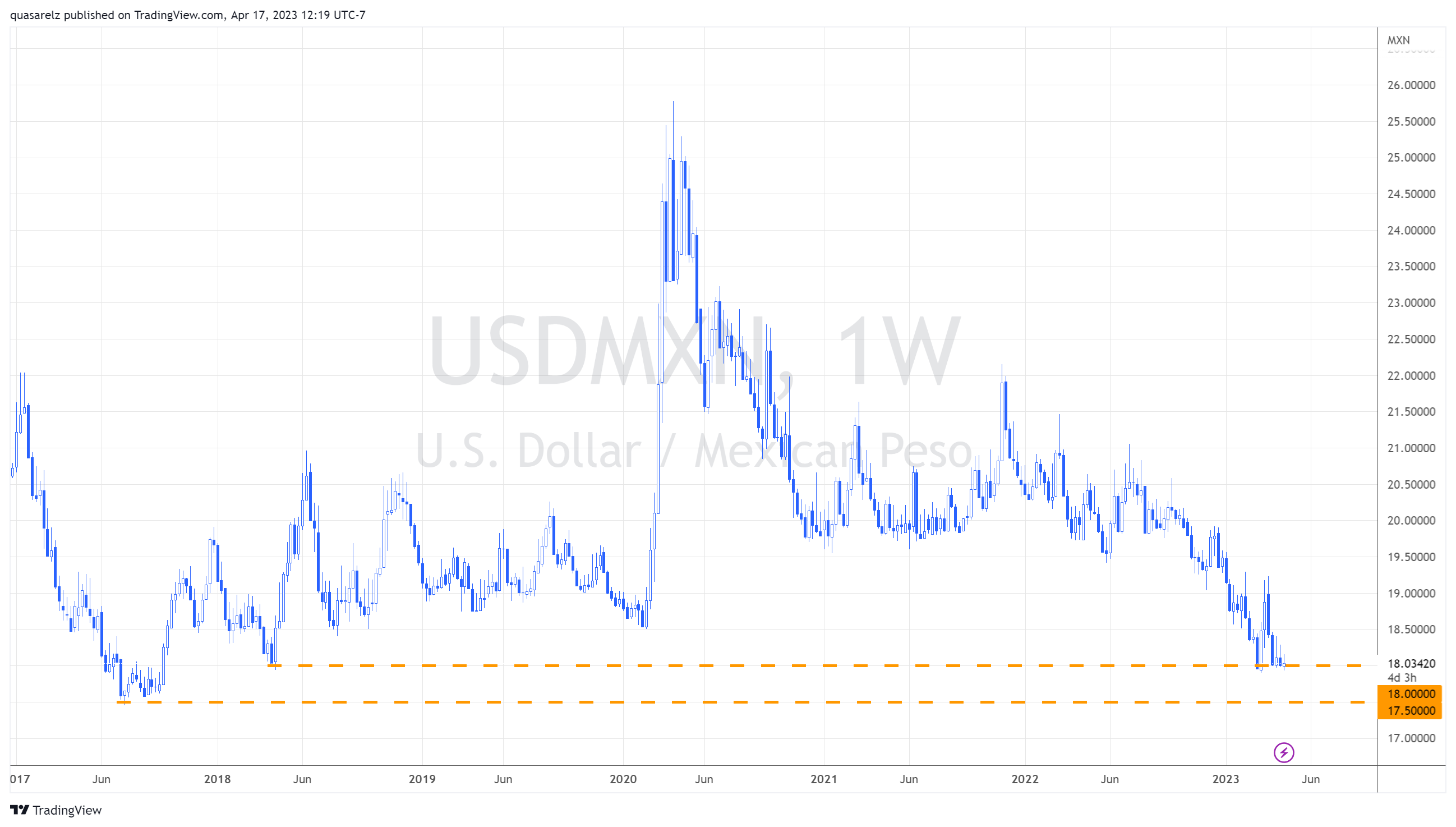

Gráfico diario USD/MXN:

Una de las configuraciones técnicas más atractivas debido a su claridad es la del peso mexicano frente al dólar. En este escenario de momento el USD/MXN se encuentra operando una vez más en niveles de soporte clave proporcionados por el nivel psicológico de 18 pesos por dólar. Como lo comentamos en nuestro análisis del peso la semana pasada, debido a su gran atractivo gracias al amplio diferencial de tasas, siempre y cuando el USD/MXN se mantenga por debajo de la directriz bajista proveniente de los máximos de julio del año pasado, creo que el peso mexicano es bastante atractivo.

Gráfico semanal USD/MXN:

En caso de una ruptura a la baja del soporte en 18, los 17.50 sería el siguiente nivel por considerar con relación hacia donde se podría estar dirigiendo el USD/MXN.

La única advertencia con relación al USD/MXN yace en las cuestiones de aversión al riesgo. Como presenciamos durante la crisis bancaria del mes pasado, el par es susceptible a movimientos bastante volátiles cuando los mercados buscan tomar protección debido a dinámicas de riesgo a nivel global.

Precio del oro

Gráfico diario XAU/USD:

El oro fue recientemente rechazado luego de haber alcanzado los máximos registrados durante el 2022. Tras el rechazo, no obstante, el metal dorado ha encontrado soporte una vez más en el nivel de $1,990 / oz.

De agravarse cualquier narrativa de recesión a nivel global, personalmente creo que el oro puede ser un instrumento el cual puede tener considerable potencial al alza.

Gráfico semanal XAU/USD:

De ser este el caso escenario, y si se supera de forma consistente los $2,050 / oz, personalmente creo que la directriz alcista proveniente de los máximos del 2011 en torno a los $2,150 es un nivel al alza con alto potencial.

S&P 500

Gráfico diario S&P 500:

En la renta variable estadounidense toda mi atención está centrada en el soporte de la previa cuña ascendente. De continuar respetándose esta ahora resistencia, esto podría generar que los máximos de marzo se ubiquen por debajo de los registrados en febrero y en cierta manera abriendo una vez más el potencial a posibles movimientos bajistas adicionales.

Gráfico semanal S&P 500:

Para considerar un movimiento adicional considerable a la baja, no obstante, una ruptura por debajo del retroceso de Fibonacci de 38.20% del movimiento alcista que tomó lugar a partir de los mínimos posteriores al COVID-19 va a ser necesaria. De presentarse ese escenario, los mínimos del 2022 son un objetivo bastante posible con el potencial de convertirse este movimiento bajista en algo que pudiera alcanzar el Fib. de 61.80% en los 3,195.

Rendimiento bono estadounidense 10 años

Gráfico diario US10Y:

La actividad a monitorear en los rendimientos estadounidenses es el repunte que ha tenido el US10Y luego de encontrar soporte en el canal descendente que comenzó a tomar lugar a partir de los máximos del 2022.

Gráfico mensual US10Y:

Una ruptura de la previa formación mencionada podría señalar que la corrección al alza de un proceso bajista que tomó lugar prácticamente durante las últimas 4 décadas no ha terminado. Este podría ser un factor el cual definitivamente tendría amplias y agudas implicaciones en todos los demás mercados financieros. Para esto, no obstante, muchos otros factores económicos y financieros tendrían que tomar lugar, por lo que esta es una configuración altamente especulativa. Los niveles clave a monitorear aquí son 4% al alza y 3.25% a la baja.

Articulo original

¿Qué acción debería considerar en su próxima operación?

Las capacidades de la computación con IA están transformando el mercado bursátil de España. Las estrategias ProPicks de IA de Investing.com son carteras de acciones ganadoras seleccionadas por nuestra avanzada inteligencia artificial para España, EE.UU. y otros mercados interesantes alrededor del mundo. Nuestra principal estrategia, Titanes tecnológicos, casi duplicó el rendimiento del S&P 500 en 2024, uno de los años más alcistas de la historia. Y Líderes del mercado español, diseñada para una amplia exposición al mercado, está mostrando un rendimiento de +221% con un historial probado de 10 años de rendimiento. ¿Qué acción de España será la próxima en dispararse?

Quiero ver cómo funciona la IA de ProPicks