Este artículo es el tercero y último de la serie sobre la relación entre los beneficios empresariales ajustados por la inflación y el S&P 500. En el primero de ellos concluíamos que ambas series mantenían una de las relaciones más estables y fiables que conocíamos, al mostrar un índice de correlación entre ellas superior al 95% en los últimos 20 años. En el segundo artículo, profundizábamos más en la relación entre ambas variables, identificábamos los últimos ciclos, y el punto en el que nos encontramos.

Vamos a poner el foco en hacer un breve resumen de los últimos cuatro ciclos completos, y en las conclusiones del modelo que hemos desarrollado, cubriendo tanto los posibles escenarios correctivos que podrían producirse, como las potenciales proyecciones alcistas del S&P 500 una vez finalice la fase de contracción del actual ciclo de beneficios.

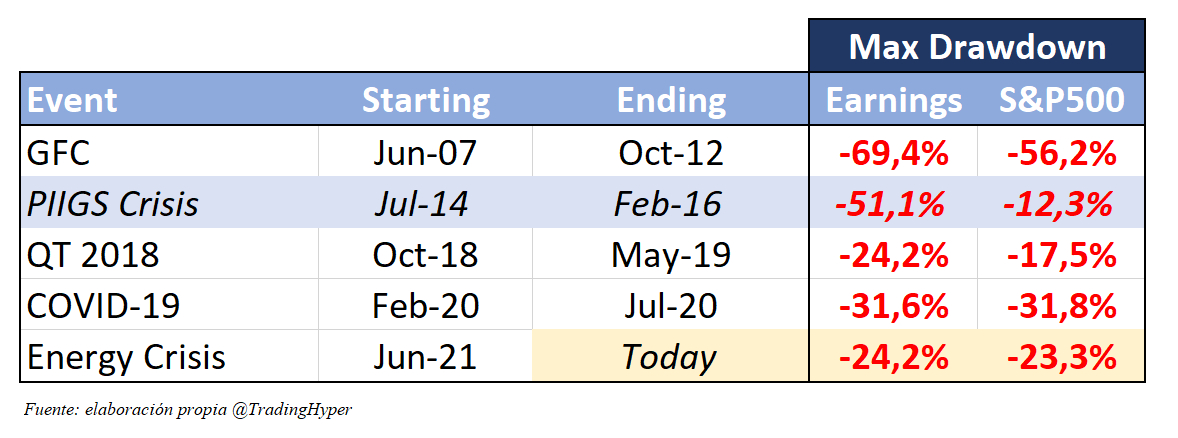

Recordamos la tabla en la que recogemos las caídas máximas experimentadas tanto por los beneficios empresariales ajustados por la inflación como por el S&P 500 en cada uno de los ciclos identificados en el período analizado.

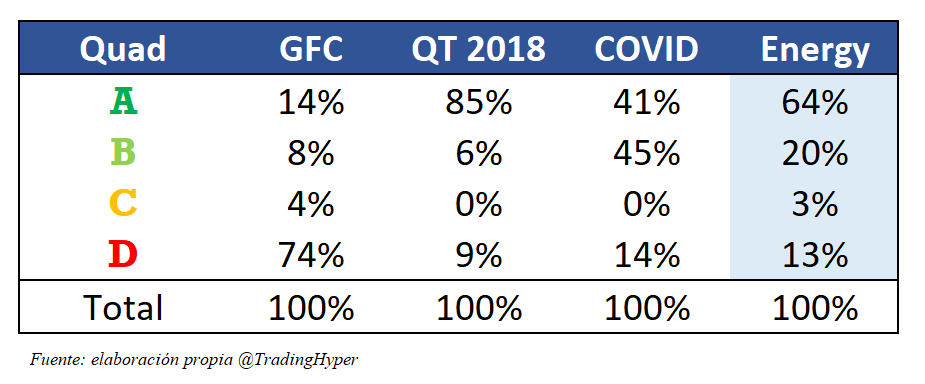

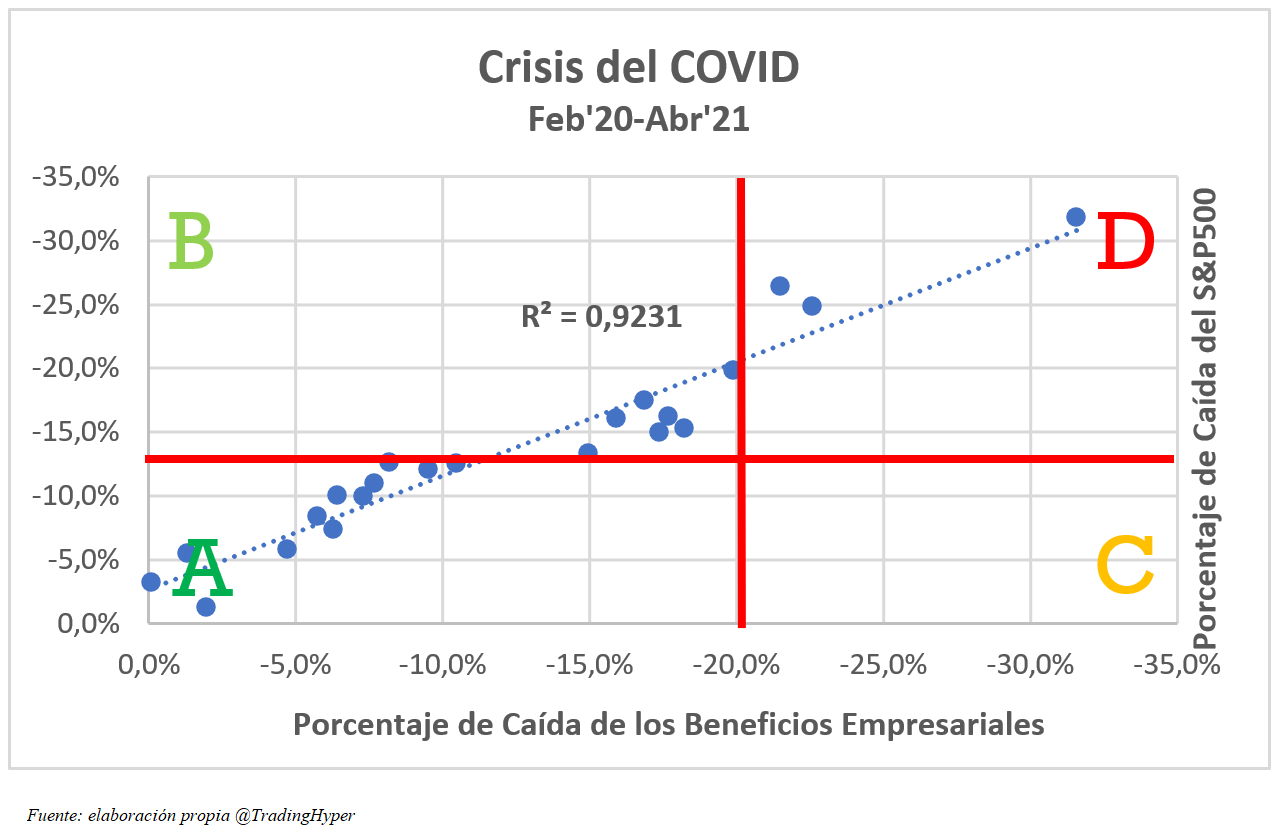

Centrémonos en los ciclos de beneficio con origen americano y/o global a partir de los cuadrantes que definíamos en el artículo de la semana pasada.

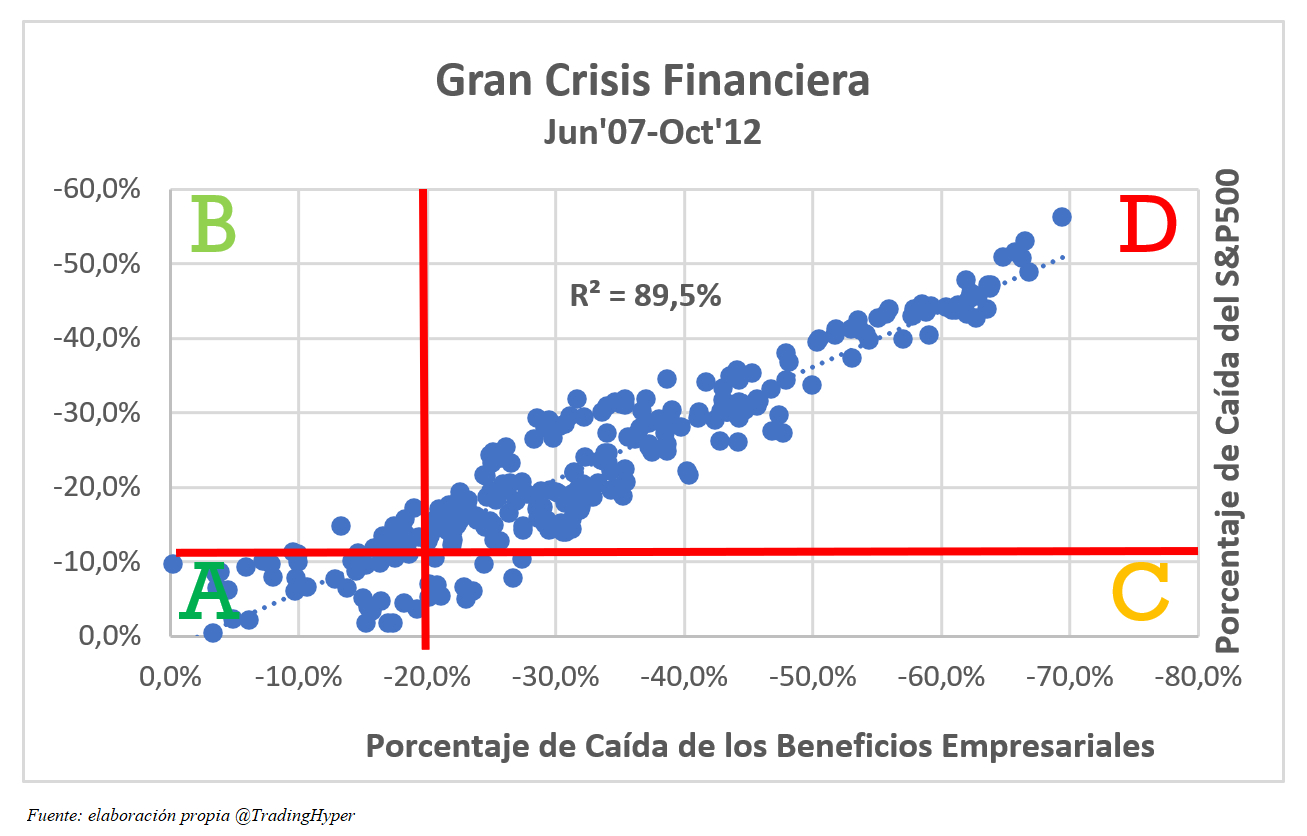

Durante la GFC, el mercado bajista más largo experimentado en los últimos 18 años, los beneficios empresariales llegaron a caer un 69%, y el S&P 500 más de un 56%. El 74% del tiempo, el mercado cotizó en el cuadrante D, lo que da una idea del alcance y la profundidad de esta crisis.

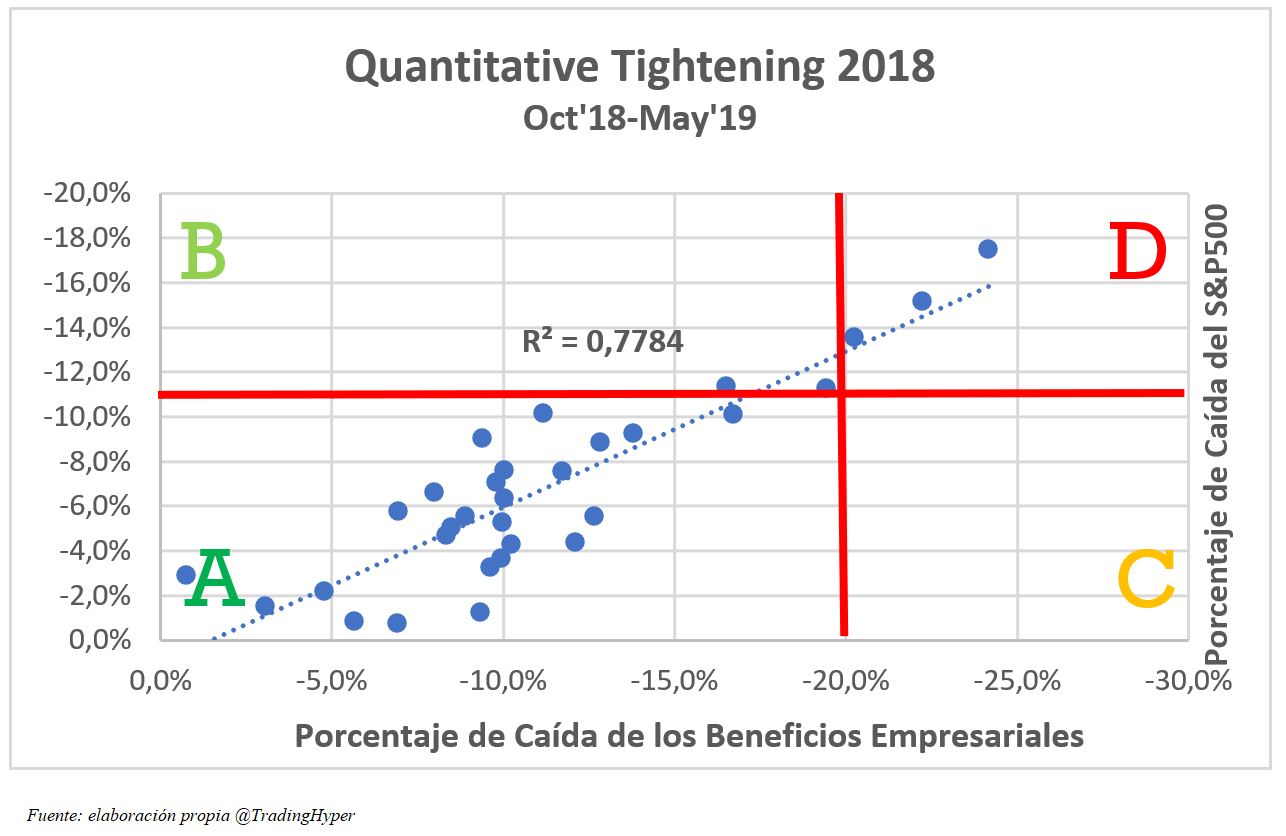

En cambio, el año 2018 se caracterizó por una rápida recuperación al verse obligados los bancos centrales a cambiar el paso. Prueba de ello es que, a pesar del 17,5% de caída en el S&P 500, el mercado se situó el 85% del tiempo en el cuadrante A, prácticamente la situación opuesta a la de la GFC. Los beneficios empresariales cayeron menos de un 25%.

La “novedad” de la crisis por el COVID fue el crash, que tuvo como consecuencia un mayor peso del cuadrante B. Estas caídas fulgurantes no dieron tiempo a que se reflejaran en caídas en los beneficios. Rápidamente se recuperaron tanto los beneficios como el S&P500.

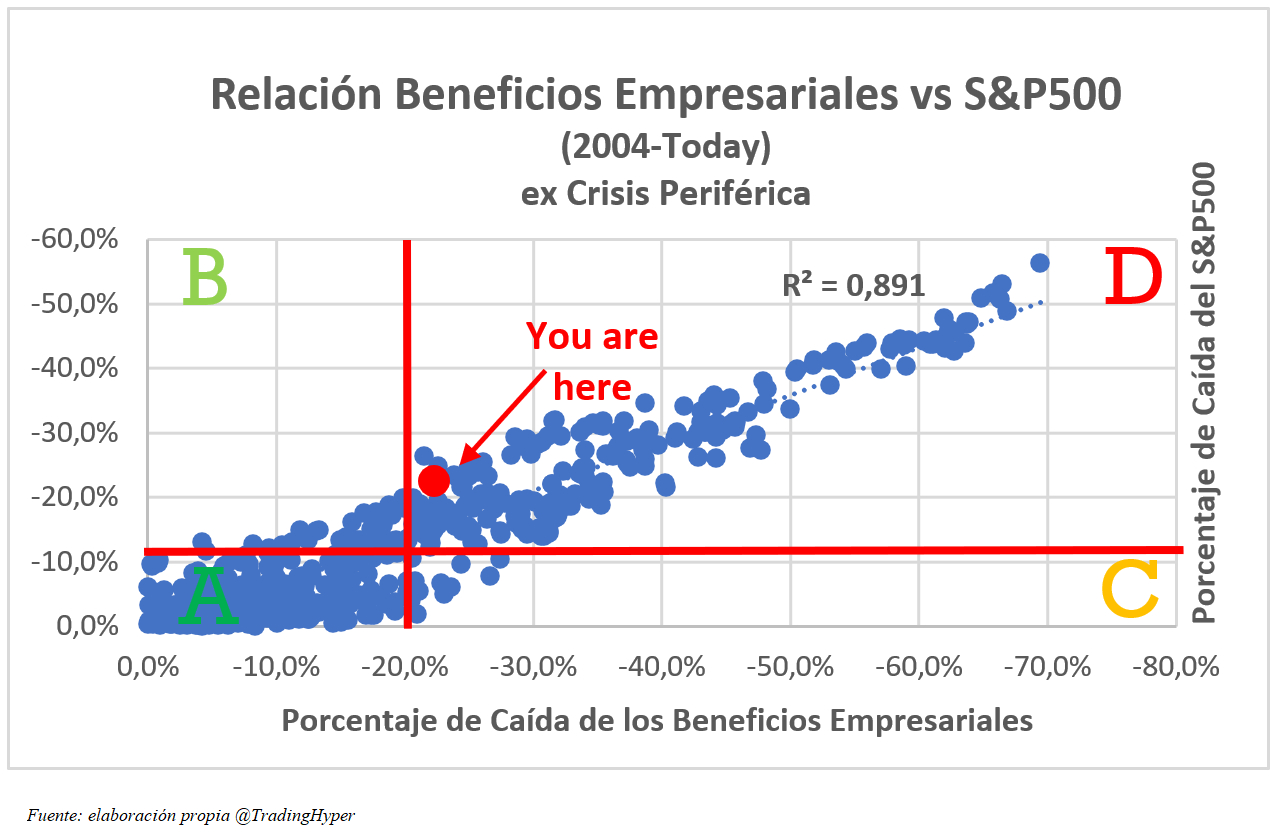

El ciclo actual aún está en la primera fase de desarrollo, es decir, en la fase contractiva. Los beneficios empresariales ajustados por la inflación hicieron su máximo en junio de 2021 y, desde entonces, han llegado a caer un 26%, porcentaje similar a los retrocesos experimentados durante QT 2018. Por el momento, no identificamos argumentos macroeconómicos que hagan pensar que la fase de contracción vaya a finalizar. En términos de distribución por cuadrantes, la Crisis de la Energía se parece más a una mezcla de QT 2018 y de COVID que a la GFC. No obstante, en caso de que se alargue en el tiempo y se agraven los resultados empresariales, algo que parece que forma parte del escenario central de corto plazo, podríamos asistir al desplazamiento hacia el interior del cuadrante D. Por el contrario, un cambio de rumbo en la política monetaria de los bancos centrales —y acabamos de ver cómo el Banco de Inglaterra vuelve a comprar bonos para mantener la estabilidad del sistema financiero—, podría acercarnos más a la situación vivida en el 2018. No tenemos una bola de cristal para saber qué va a ocurrir, pero sí pensamos que están todos los ingredientes para que la situación actual pueda empeorar, salvo que los bancos centrales hagan algo para solventarlo, lo que nos parece poco probable con una tasa de inflación muy superior a su nivel objetivo.

Si agregamos todos los ciclos de origen americano y/o global —o dicho de otra forma, si eliminamos la crisis periférica (PIIGS)—, comprobamos una vez más la estabilidad de esta relación, permitiéndonos además construir un modelo econométrico que presenta un coeficiente de determinación ajustado del 93%, y un RMSE de 249,5 puntos

¿Hasta dónde podría llegar a caer el S&P 500?

A través del modelo econométrico podemos estimar la cotización teórica del S&P500 para el actual nivel de beneficios empresariales. En el momento de escribir este artículo, el valor estimado es de 3.570 puntos, próximo a los 3.639,7 puntos en los que cerró el viernes pasado.

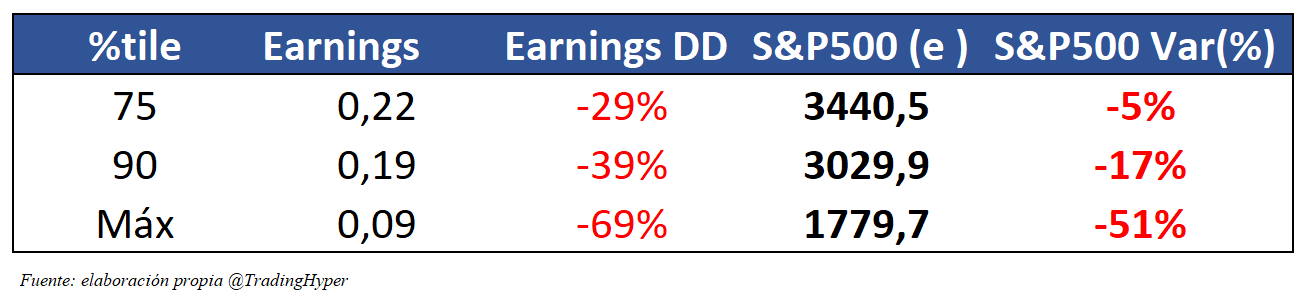

En este momento, los beneficios empresariales se encuentran en el percentil 69 de toda la serie. Si aplicásemos los percentiles 75, 90 y 100 nos encontraríamos con las siguientes caídas potenciales respecto de la cotización actual:

Los percentiles 75 y 90 se corresponden con caídas de los beneficios empresariales del 29% y del 39%, lo que supone una cotización del S&P500 de 3.440 y 3.030, respectivamente. En términos porcentuales, equivale a una caída de un 5% y un 17% respecto de la cotización actual.

Caídas en los beneficios empresariales tan severas como las sufridas en la GFC son un escenario que no podemos dejar de considerar. La evolución de la actividad económica —ya en recesión técnica en EE. UU.—, y de la guerra en Ucrania y su potencial impacto en la disponibilidad y el coste de recursos naturales básicos son dos factores clave a la hora de saber en los próximos meses cuál será la senda más probable por la que discurra la actual crisis. Tampoco debemos olvidar la importancia de las decisiones de los bancos centrales en sus próximas reuniones, ya que puede ser un elemento decisivo, como ya ocurrió en los ciclos de QT 2018 y del COVID.

Ya hemos visto cuál podría ser el potencial de caída. ¿Qué hay de las subidas potenciales?

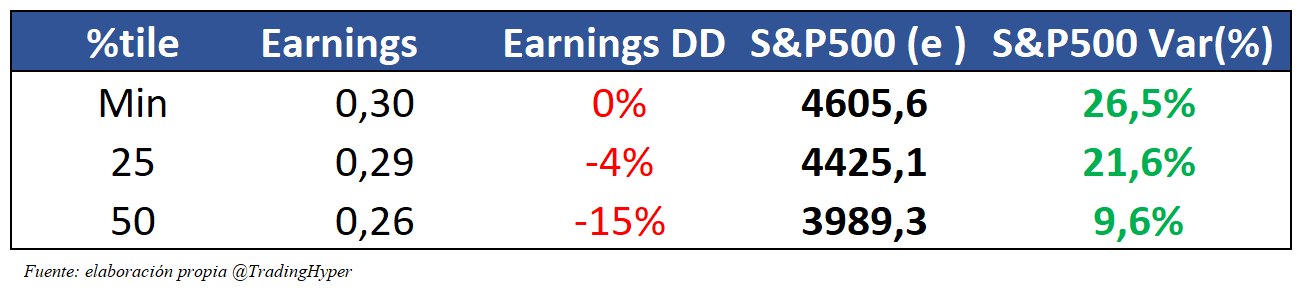

Tomando en consideración los percentiles 50, 25 y 0 —entendiendo que el percentil 0 se corresponde con el techo anterior de los beneficios empresariales cuya superación supondría el fin del período de crisis actual, dando comienzo a la fase de expansión posterior—, podemos calcular los siguientes objetivos para el S&P500:

La recuperación de los beneficios empresariales hasta el drawdown del 15%, que se corresponden con el percentil 50, supone una estimación del S&P500 en el entorno de los 3.989 puntos (+9,6% respecto de la cotización actual). El percentil 25 equivale a una estimación del S&P500 de 4.425 puntos (+21,6%), mientras que volver al nivel de beneficios de junio de 2021 supondría que el S&P500 alcanzase una cotización estimada de 4.606 puntos (+26,5%).

¿Es momento de comprar?

Esta pregunta deben contestarla individualmente. No damos recomendaciones. Simplemente compartimos análisis y datos para que cada lector los incorpore, si así le parece oportuno, a su propio proceso de decisión.

En nuestra manera de entender el mercado, que no tiene por qué ser compartida por otros inversores, exigimos un ratio beneficio/pérdida máxima de 2:1. Tomando como base la revalorización máxima estimada en la fase de recuperación en el 26,5% y un riesgo que, al menos, podría ser del 17%, entendemos que todavía no se cumple esta condición.

Flujos netos de efectivo

Los ETFs y los fondos de inversión son productos muy utilizados por una parte importante de la comunidad inversora, debido a su tratamiento fiscal especial y a la posibilidad que ofrecen de construir una cartera diversificada de manera muy sencilla. Por ese motivo, hacer un seguimiento de las entradas y salidas de dinero en este tipo de instrumentos suele ser un buen termómetro del interés o del miedo percibido por los inversores en cada momento.

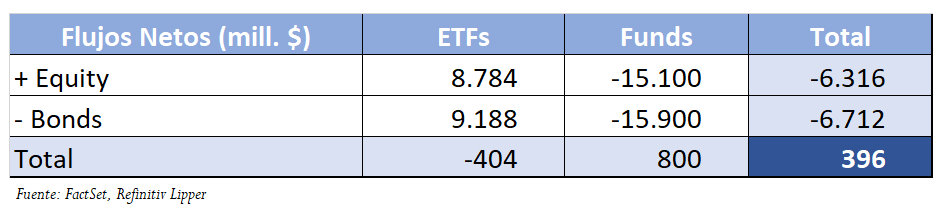

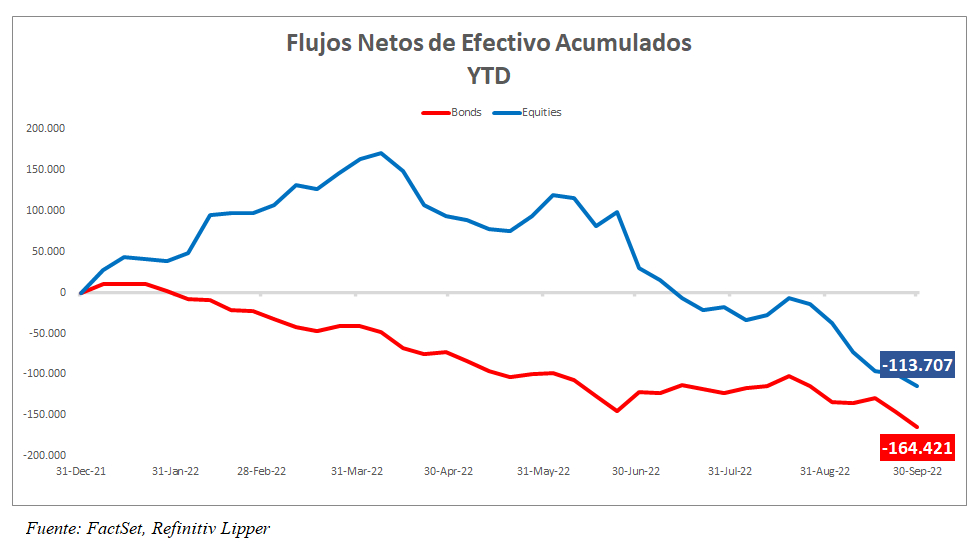

Signo mixto en las fuentes de información consultadas que arrojan un saldo total negativo de más de 6.300 millones de dólares para la renta variable. Las salidas netas de efectivo acumuladas del año alcanzan los 113.707 millones de dólares.

La renta fija, por el contrario, ha tenido salidas netas de efectivo superiores a los 6.700 millones de dólares.

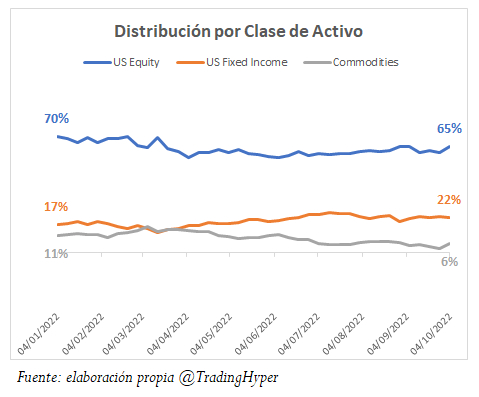

Por lo que respecta a la cartera de derivados de inversores institucionales, se incrementa el peso tanto de renta variable como de materias primas a costa de reducir significativamente el nivel de cash, que cae por debajo del 10%.

Seguimiento de la Fuerza Relativa Tendencial

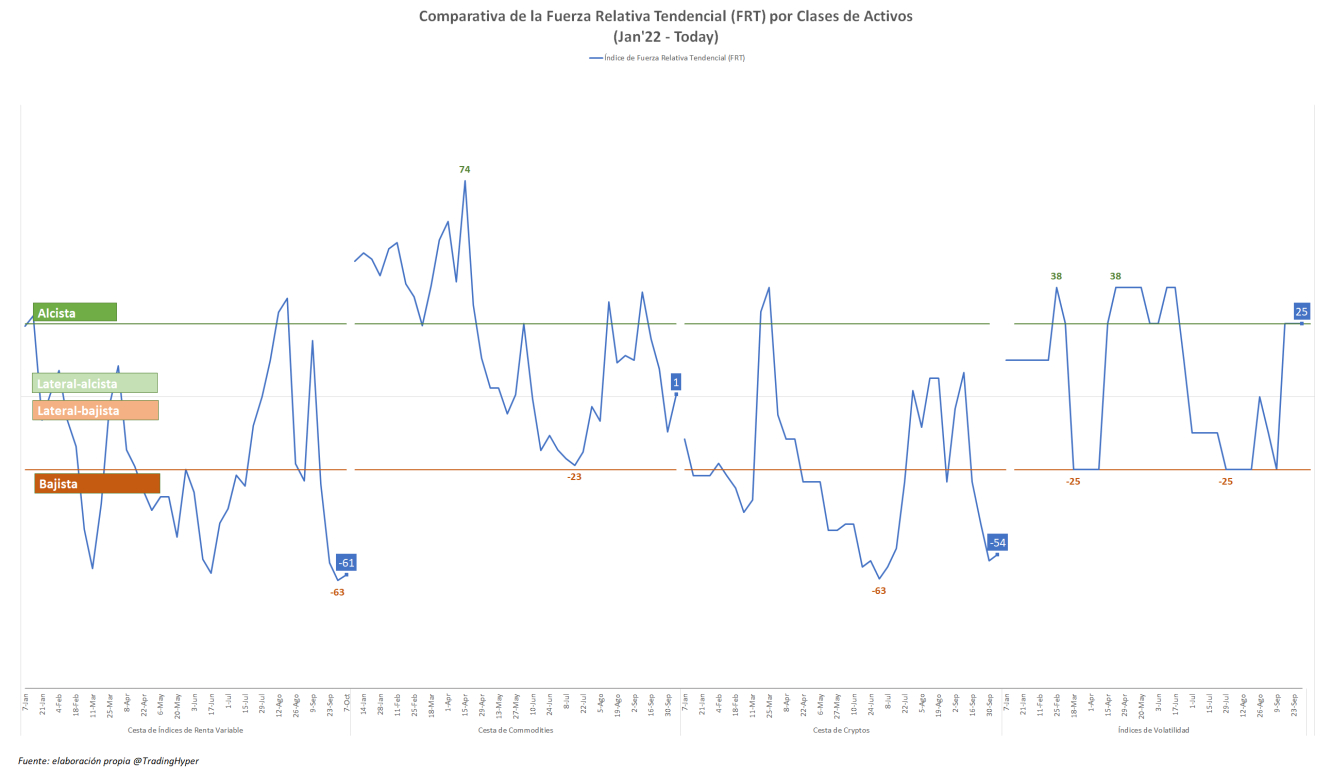

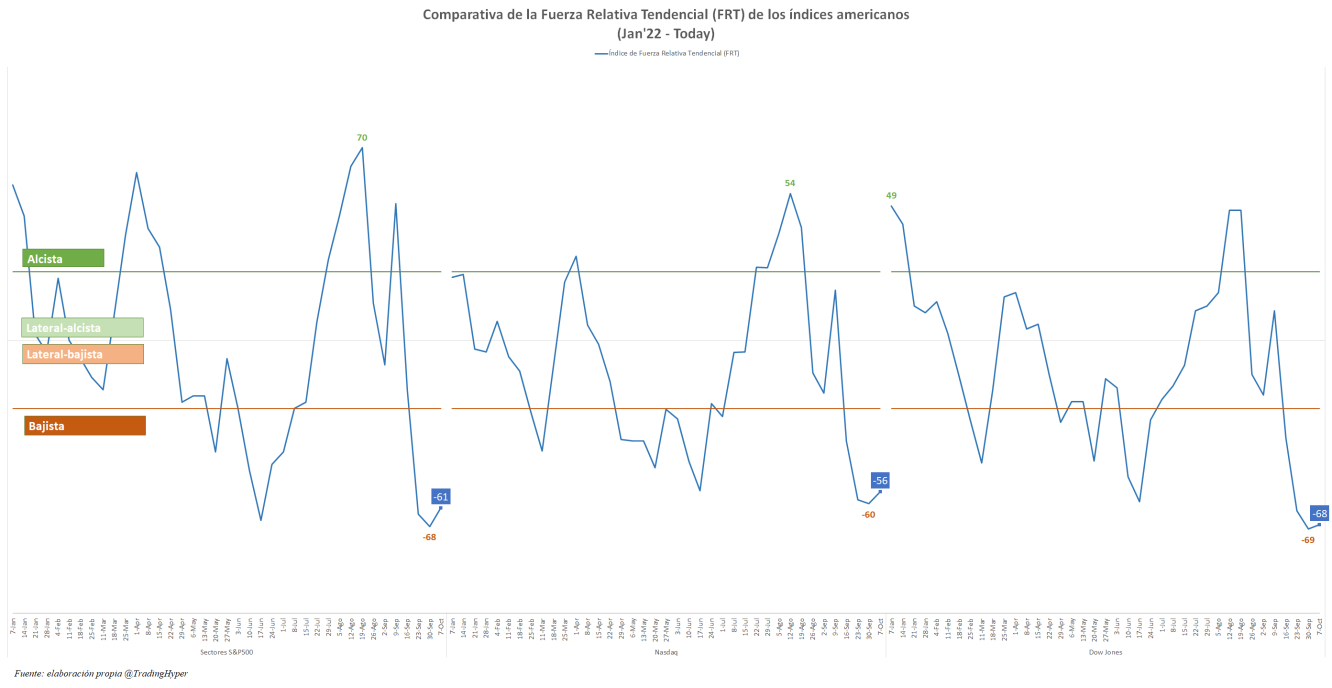

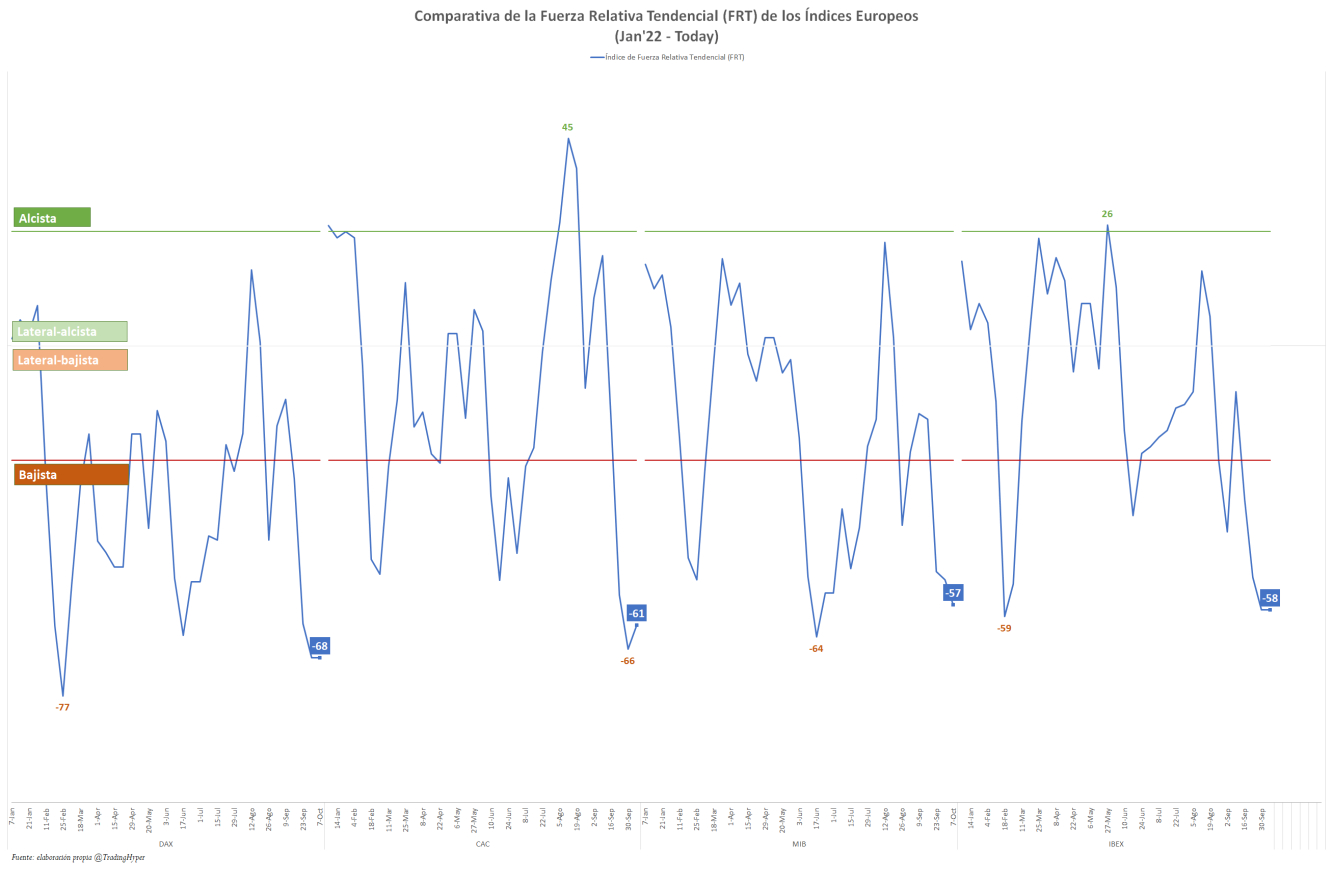

Este indicador es útil a la hora de determinar el peso relativo que debe asignarse a cada clase de activo en una cartera diversificada, así como medida efectiva de sentimiento. Se diferencian cuatro tipos de tendencias (alcista, lateral-alcista, lateral-bajista y bajista). Identificamos a continuación en qué punto se encuentra la FRT con datos de cierre del viernes y cómo ha evolucionado en el tiempo.

Los índices de renta variable (-61) se mantienen próximos a los niveles de FRT mínimos marcados la semana anterior, aunque mejoran ligeramente. Las materias primas (+1) vuelven a zona lateral-alcista gracias, fundamentalmente, a la mejora en la familia de Energía, mientras que las cryptos (-54) continúan en zona bajista. La FRT de los índices de volatilidad (+25) continúa alertando de que la debilidad podría continuar.

Entre las familias de materias primas, el indicador de fortaleza interna de los commodities de Energía (+34) se ha disparado esta semana hasta la zona alcista, seguido de Alimentación (+8), en zona lateral-alcista, Metales Industriales (-25) y Metales Preciosos (-42).

La composición interna de la renta variable se mantiene en cotas muy deprimidas. Los índices americanos (-75) muestran la misma lectura que a mediados del mes de junio, seguidos de los europeos (-65) y, finalmente, los asiáticos (-39), siendo estos últimos los únicos que han mejorado durante la semana.

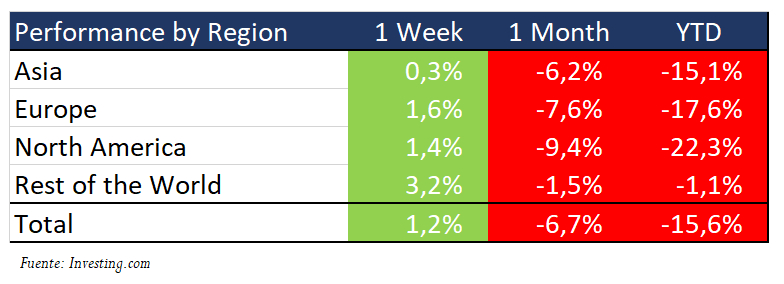

Semana de rebote en la renta variable mundial. A pesar de ello, la variación en el último mes sigue siendo muy negativa. El diferencial entre las regiones de Asia y Norteamérica se encuentra en el 7,2%.

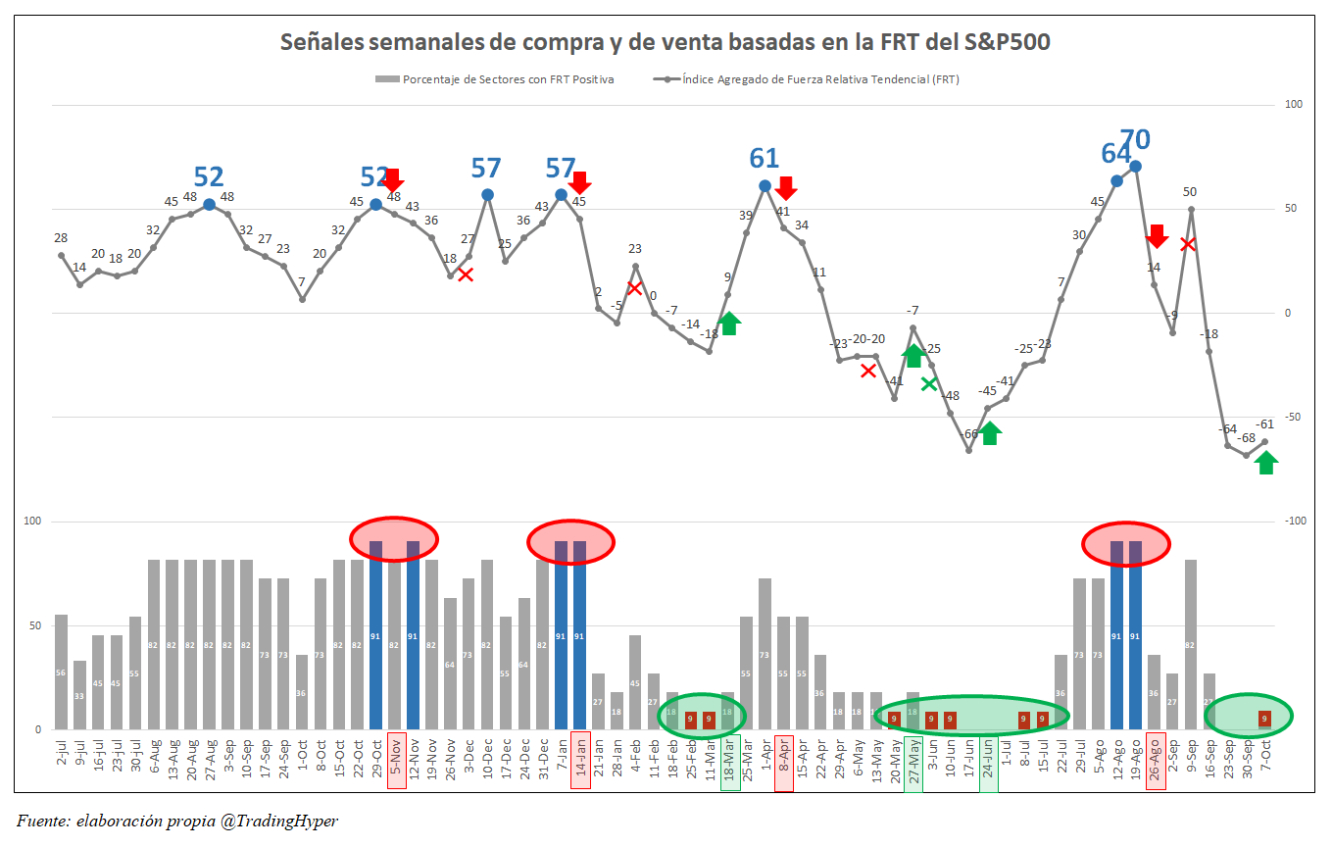

Seguimiento de las señales semanales de la FRT sobre el S&P500

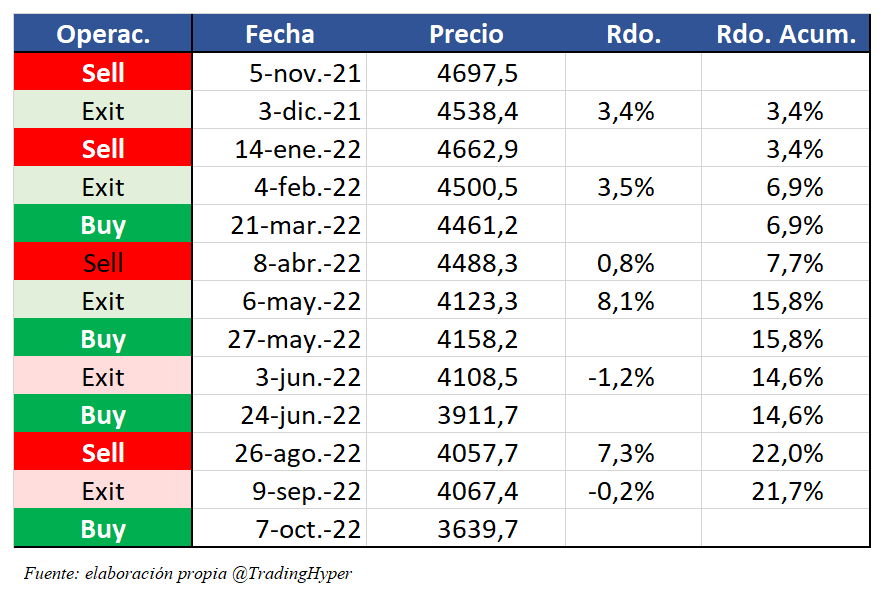

Incorporamos esta sección para mostrar uno de los múltiples usos de la FRT. En este caso, tratamos las señales de compra y de venta que se producen cuando utilizamos la FRT como indicador de sentimiento.

Las señales de venta se producen cuando la FRT se encuentra en zona de máximos y/o cuando la práctica totalidad de las compañías y sectores se han sumado a las subidas —esto es, cuando más del 90% de los sectores del S&P500 son alcistas— y a continuación se produce un deterioro en la FRT. Consiguientemente, las señales de compra exigen que la práctica totalidad de las compañías y sectores se encuentran en tendencia bajista —cuando menos del 10% de los sectores son alcistas— y la composición interna mejora respecto de la semana anterior. Las operaciones se cierran cuando se produce un cambio en la tendencia de la FRT que ha dado lugar a la operación.

El gráfico siguiente muestra las señales que se han producido en los últimos 14 meses.

Durante la semana, ha saltado la señal de compra en el S&P500, al mejorar aunque sea ligeramente el índice FRT y venir de lecturas extremas negativas en el porcentaje de sectores con sesgo alcista.

Las cuatro señales de venta anteriores fueron seguidas por caídas medias del 8% con un drawdown del 0,4%, mientras que las tres señales de compra tuvieron una variación media del 4,8% y un drawdown máximo del 1,6%.

Actualizamos la tabla incorporando la operación de compra del S&P500 a precio de cierre de la semana. Hasta este momento, las señales acumulan una rentabilidad bruta del 21,7% en 10 meses.

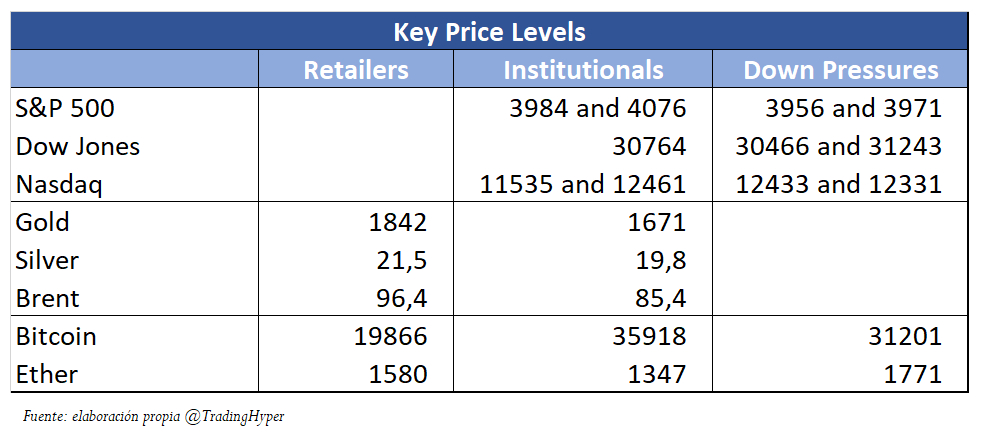

Actualización de los niveles de control de los inversores institucionales

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se sitúe por encima de los niveles en los que se encuentran posicionados los inversores institucionales y que se muestran en la tabla siguiente. Los niveles de presión bajista son relevantes a los efectos de anticipar en qué zonas de precios puede incrementarse temporalmente la volatilidad.

Desde la pérdida de los 4.058 puntos en el S&P500, mantenemos una predisposición bajista. Pasaría a positiva, en caso de superar el nivel de control situado en 3.984 puntos.

Dow Jones y Nasdaq continúan con la predisposición bajista iniciada tras la pérdida de 32.397 y 12.727 de semanas anteriores. Sólo recuperarían la senda alcista en caso de superar los 30.764 y 11.535 puntos, respectivamente.

El Oro recupera su predisposición alcista al cerrar por encima de su nivel de control situado en 1.693 dólares de la semana pasada. Lo mismo sucede con la Plata, que ha cerrado por encima de los 19,3 dólares de la semana pasada. En caso de perder la cota de los 19,8 dólares volveríamos a un sesgo negativo. El Brent, por su parte, mantiene la predisposición alcista mientras no pierda los 85,4 dólares.

En el mundo crypto, la debilidad seguirá siendo la tónica mientras Bitcoin no supere los 35.918 dólares. Ether volvió a perder la predisposición alcista al situarse por debajo de 1.706 hace un par de semanas. En caso de superar los 1.347 puntos volvería a recuperar el sesgo positivo.

¡Buenas semana y buenas inversiones!