- Ha comenzado la tradición anual de los analistas de intentar predecir el destino del S&P 500 para el año siguiente, pero la historia demuestra que las previsiones suelen alejarse de la realidad.

- En este análisis, examinaremos el posible impacto de una subida del +20% o más por parte del S&P 500 en 2023 sobre el año siguiente, con tendencias positivas en el 65% de los casos.

- La dinámica actual del mercado, que incluye cambios en los rezagados que se convierten en líderes y una participación más amplia en el repunte, sugiere un impulso continuo y una subida considerable del S&P 500.

Es esa época del año en la que los analistas hacen predicciones para el índice S&P 500 en 2024 utilizando bolas de cristal y fijando objetivos. Como suele ocurrir, estas previsiones acaban alejándose de la realidad y, en consecuencia, resultan bastante inexactas.

Por ejemplo, Goldman Sachs (NYSE:GS) se ha equivocado notablemente en años cruciales, sobre todo en 2000 y 2008. Recordando su postura excesivamente optimista, los analistas ofrecieron previsiones del S&P 500 para los dos últimos años, con un objetivo inicial muy positivo de 5.100 puntos para finales de 2022.

Sugirieron que 2023 sería un año de transición y fijaron un objetivo conservador en 4.000 puntos. Sin embargo, la realidad ha sido muy distinta.

El juego de los objetivos —porque eso es básicamente lo que es, dada la dificultad inherente de hacer predicciones precisas— es ahora una tradición anual entre los analistas. He aquí la primera indicación optimista de cara a 2024.

¿Cómo será el año que viene?

La realidad es que nadie tiene la menor idea, como debería ser, pero podemos hacer suposiciones plausibles con los datos de que disponemos. Puede darnos una idea estudiar el rendimiento histórico de las acciones, desde luego. No nos ayudará a predecir el futuro, pero nos ayuda a comprender mejor el rendimiento en determinadas condiciones u objetivos alcanzados.

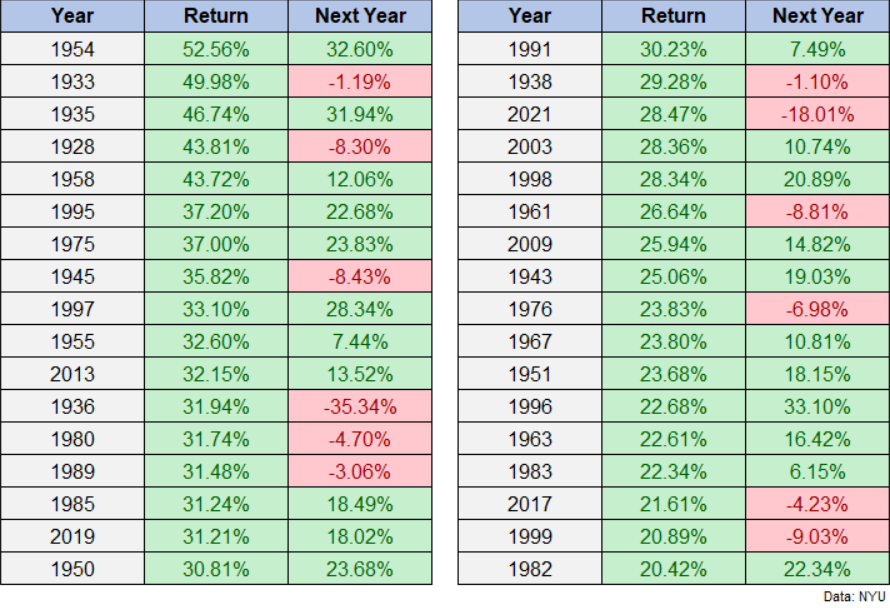

Desde 1928 hasta la actualidad, ha habido 34 años en los que el S&P 500 ha subido un 20% o más, mientras que si miramos los descensos totales, esos años se reducen a 26. Esto significa que el mercado de valores ha registrado fuertes subidas (+20%) con más de un 30% frente a los descensos, y las pérdidas medias han sido de alrededor del 13% (en los años bajistas). Más concretamente, si el S&P 500 cierra 2023 con +20% o más, veamos cómo les ha ido a las acciones (históricamente) el año siguiente:

En los 34 años de subidas del 20% o más, la bolsa también se comportó positivamente en los 22 años siguientes (65%) mientras que bajó en los 12 años siguientes (35%) y la rentabilidad total media del año siguiente (en los 34 años) fue del 8,9%.

Además, tomando sólo los años positivos posteriores, la rentabilidad media fue del +18,8%, mientras que sólo en los años negativos el descenso medio fue del -9,1%. Por último, sólo hubo dos años con descensos de dos cifras, 1937 y 2022.

Ahora mismo, el S&P 500 registra una subida de cerca del 20%, ya veremos si el repunte de Papá Noel llega o no.

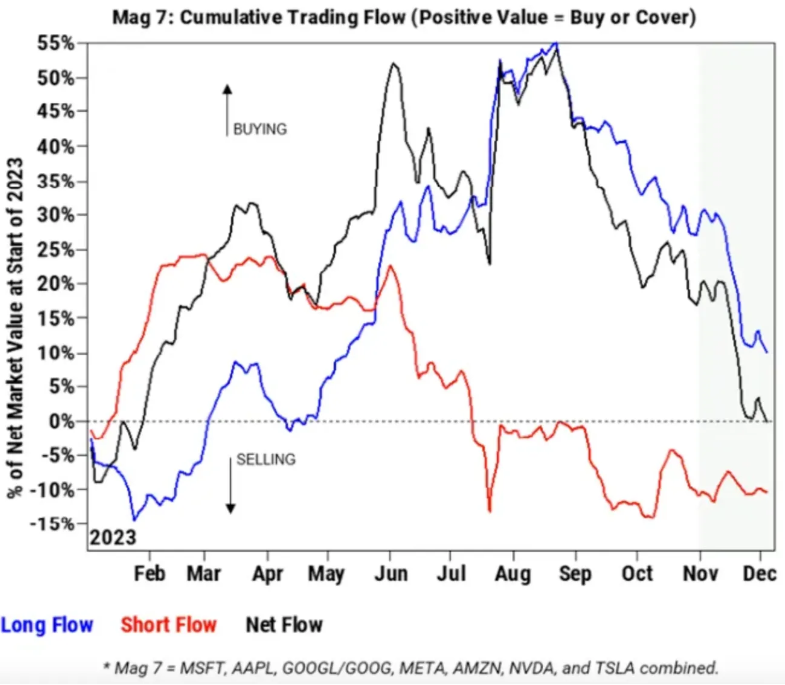

Mientras tanto, como todos sabemos, los rezagados de este año 2022 se han convertido en los nuevos líderes, pero las cosas están cambiando en estas últimas semanas, y estamos observando un retroceso de las acciones industriales, financieros y de pequeña capitalización.

Mirando este gráfico, las fuertes tendencias de más de un año están cambiando, y ésta puede ser la participación que el mercado necesita para alimentar el repunte de año nuevo. Confirmando la tendencia, según los datos de Goldman Sachs, los fondos de cobertura han estado vendiendo las acciones de los 7 Magníficos estas últimas semanas y pasándose a otras acciones:

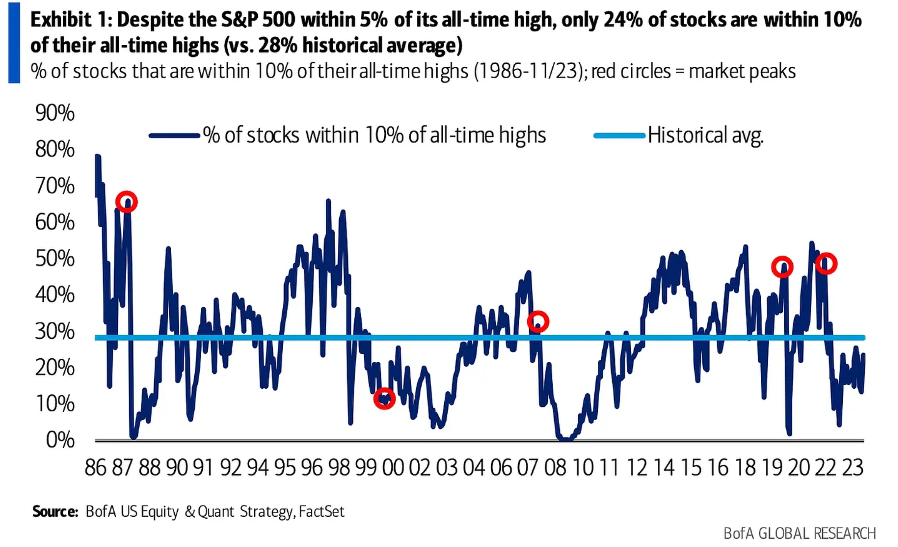

Además, los 80 valores, que constituyen el 16% del S&P 500, han alcanzado sus máximos de 52 semanas. Esto sirve como señal alcista adicional, ya que indica que un mayor número de acciones (además de las de los 7 Magníficos) que participan en el ascenso contribuye a un impulso alcista más sostenido a largo plazo. En consecuencia, las 493 acciones que componen el S&P 500 podrían jugar un papel en la subida hacia nuevos máximos históricos.

Conclusión

Según BofA, sólo el 24% de los valores se acerca a sus máximos históricos (-10%), lo que representa una cifra inferior a la media histórica del 28% y a los máximos anteriores del índice. Por lo tanto, representa una clara señal de que no nos estamos acercando a ningún techo del S&P 500 y de que aún podrían observarse subidas considerables en estos próximos meses.

Puede determinar fácilmente si una empresa es adecuada para su perfil de riesgo realizando un análisis fundamental detallado en InvestingPro según sus propios criterios. De este modo, obtendrá ayuda altamente profesional para configurar su cartera.

Puede registrarse en InvestingPro, una de las plataformas más completas del mercado para la gestión de carteras y el análisis fundamental, haciendo clic en el siguiente banner.

Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor.