- La temporada de presentación de resultados del 4T arranca esta semana con la publicación de los informes de varios grandes bancos el viernes.

- JP Morgan (NYSE:JPM), Bank of America (NYSE:BAC) y Citigroup publicarán sus resultados trimestrales el viernes antes de la apertura del mercado.

- ¿Qué banco tiene el mejor perfil antes de los resultados?

- Navegue fácilmente por la temporada de resultados con los ProTips de InvestingPro para hacerse una idea de las acciones de las empresas de un solo vistazo - ¡Hasta un 50% de descuento en Año Nuevo!

Los resultados de algunos de los principales bancos estadounidenses, como JP Morgan, Bank of America y Citigroup, se conocerán el viernes antes de la apertura de los mercados, en lo que dará el pistoletazo de salida a la temporada de presentación de resultados del último trimestre de 2023.

Detalles a tener en cuenta en los resultados de los bancos

Además de las métricas clave de BPA e ingresos, los inversores deben prestar especial atención al margen de intereses y al margen de intereses neto, que miden lo que los bancos ganan con sus actividades de préstamo.

Los inversores también deben seguir de cerca las declaraciones, en particular sobre el estado del crédito al consumo y a las empresas, teniendo en cuenta que las acciones bancarias podrían caer si la calidad del crédito resulta mala, mientras que un crédito fuerte podría dar lugar a estimaciones de beneficios más elevadas de cara al resto del año.

También sería interesante seguir muy cerca las actividades de banca de inversión de las instituciones financieras. Wall Street es optimista en cuanto a la reaparición del sector este año, impulsado por un creciente mercado de OPV y una mayor emisión de bonos, y los resultados y las declaraciones sobre estas actividades podrían proporcionar valiosas pistas.

Los inversores también deberían tener en cuenta la actualización de las previsiones para 2024 a la luz de unas expectativas más moderadas sobre los tipos y el PIB.

Para ayudarle a familiarizarse con estos datos, a continuación echamos un vistazo a JP Morgan, Bank of America y Citigroup, incluyendo sus previsiones de beneficios y las perspectivas para sus acciones, así como un vistazo a los puntos fuertes y débiles de cada uno de estos bancos a través de un análisis de los ProTips de InvestingPro para cada uno de ellos.

Para aquellos que no lo sepan, los ProTips, que están disponibles para los suscriptores de InvestingPro, son información rápida y fácilmente asimilable que simplifica el complejo historial de datos de un activo, permitiéndole evaluar rápidamente los riesgos y revelar tendencias ocultas.

Diseñados para inversores particulares y operadores profesionales, los ProTips evitan cálculos (y reducen la carga de trabajo) al traducir los datos de una empresa en observaciones sintéticas.

Conviene, por tanto, interesarse de cerca en el análisis de una empresa, sobre todo en vísperas de la publicación de sus resultados trimestrales.

JP Morgan (JPM)

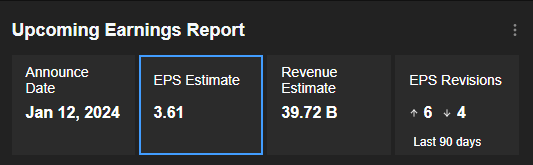

En cuanto a los resultados esperados para el viernes, el consenso de los analistas prevé un BPA de 3,61 dólares, por debajo de los 4,33 dólares del trimestre anterior, aunque ligeramente por encima al del mismo trimestre de hace un año.

Fuente: InvestingPro

Los ingresos se situarían en 39.720 millones de dólares, ligeramente por debajo de los del trimestre anterior, pero un 15% más que un año antes. Es importante señalar, sin embargo, que los datos de InvestingPro muestran que los resultados de JPM han superado las expectativas en términos de BPA e ingresos durante los últimos cinco trimestres consecutivos.

¿Qué pueden decirnos los ProTips sobre los puntos fuertes y débiles de JP Morgan?

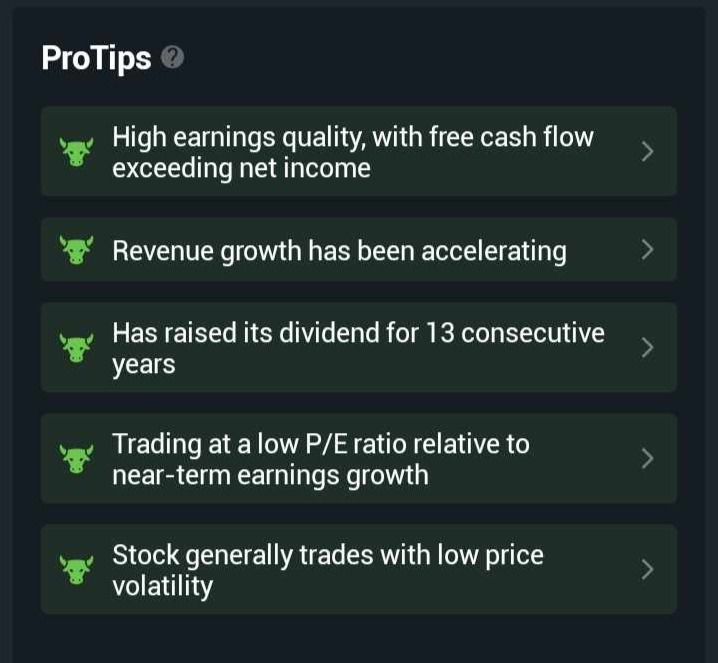

Como puede ver en la imagen inferior, todos los ProTips generados para JP Morgan son positivos.

Fuente: InvestingPro

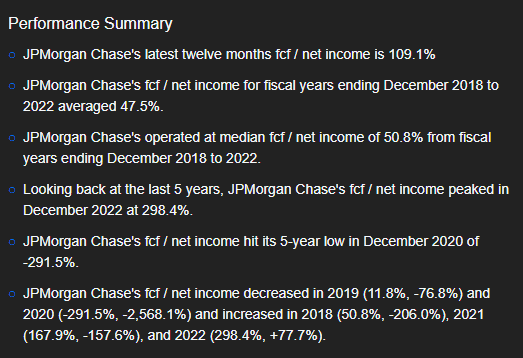

En particular, los ProTips nos dicen que la empresa tiene una "alta calidad de beneficios, con un flujo de caja libre superior a los ingresos netos".

Haga clic en el ProTip para acceder a más información, redirigiéndonos a la página detallada de la métrica "FCF / Ingresos netos" para las acciones de JP Morgan:

Fuente: InvestingPro

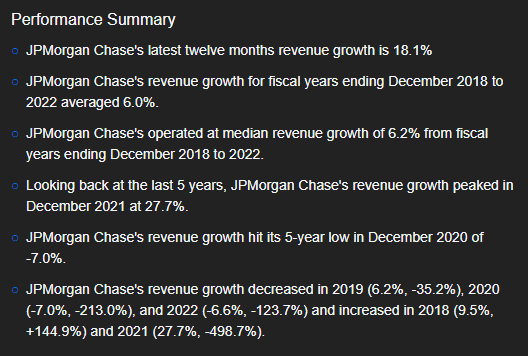

Otro punto fuerte de las acciones de JP Morgan que destacan los ProTips se refiere al hecho de que el crecimiento de sus beneficios se ha acelerado.

Los detalles disponibles al hacer clic en el ProTip revelan con mayor precisión que el crecimiento de los ingresos de JP Morgan a 12 meses fue del 18,1%, entre otros detalles clave.

Fuente: InvestingPro

Bank of America

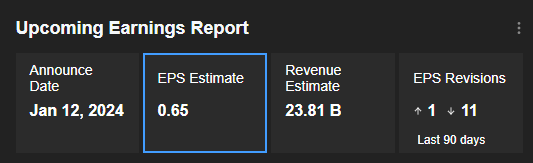

En los próximos resultados trimestrales de Bank of America, que se publicarán el viernes, el beneficio por acción debería caer a 0,65 dólares según los analistas, frente a los 0,90 dólares del trimestre anterior y los 0,85 dólares del año pasado.

También se espera una caída de los ingresos, hasta los 23.810 millones de dólares según el consenso, frente a los 25.167 millones del trimestre anterior y los 24.532 millones del año anterior.

¿Qué pueden decirnos los ProTips sobre los puntos fuertes y débiles de Bank of America?

El perfil de Bank of America, basado en los ProTips, es definitivamente más variado que el de JP Morgan:

Fuente: InvestingPro

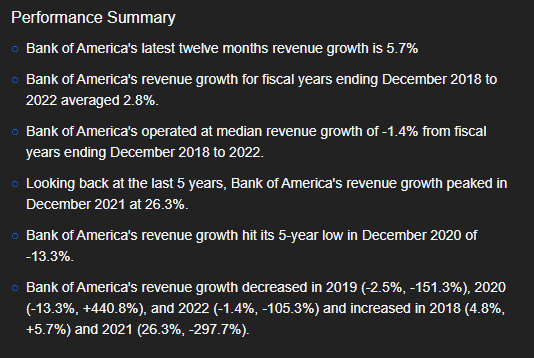

En el lado positivo, el crecimiento de los ingresos del banco se ha acelerado en un 5,7% en los últimos 12 meses.

Fuente: InvestingPro

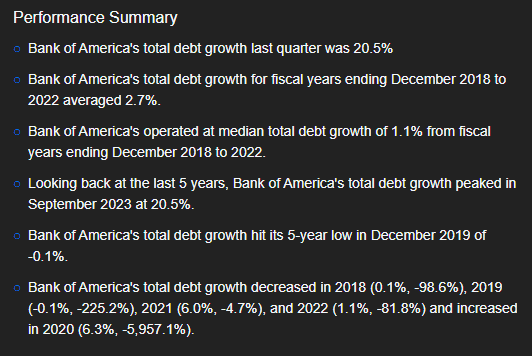

La deuda total de la empresa ha aumentado durante varios años consecutivos, disparándose un 20,5% el trimestre pasado.

Fuente: InvestingPro

Citigroup

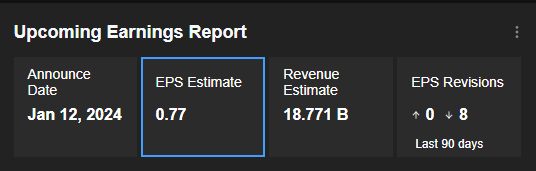

Los analistas prevén una fuerte caída de los beneficios, ya que se espera que el BPA descienda a 0,77 dólares, frente a los 1,52 dólares del trimestre anterior y los 1,16 dólares de un año antes.

Fuente: InvestingPro

También se espera que caigan los ingresos, hasta 18.771 millones de dólares, frente a los 20.139 millones del trimestre anterior, pero ligeramente por encima de los 18.000 millones del mismo trimestre del año pasado.

¿Qué pueden decirnos los ProTips sobre los puntos fuertes y débiles de Citigroup?

Según los ProTips de InvestingPro, el perfil de las acciones de Citigroup es bastante negativo, con pocos ProTips alcistas.

Fuente: InvestingPro

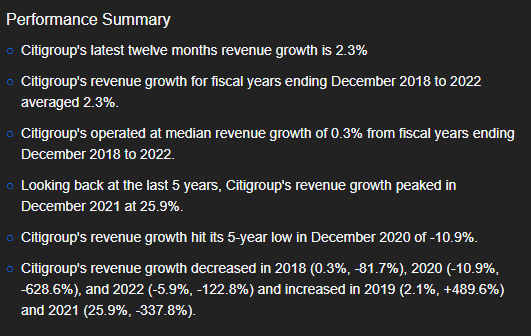

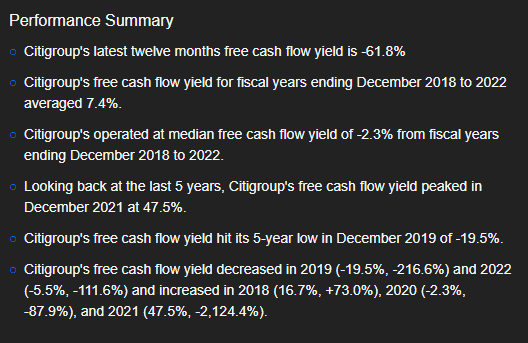

Además de un precio de las acciones que ha subido con fuerza en los últimos tres meses, los ProTips positivos incluyen un crecimiento de los ingresos que se ha acelerado, aunque a una tasa relativamente baja del 2,3% en los últimos 12 meses:

En el lado negativo, los ProTips señalan en particular que la empresa tiene una valoración que implica un rendimiento del flujo de caja bastante pobre, concretamente de un -61,8% en los últimos 12 meses.

Valor razonable, previsiones de los analistas y salud financiera

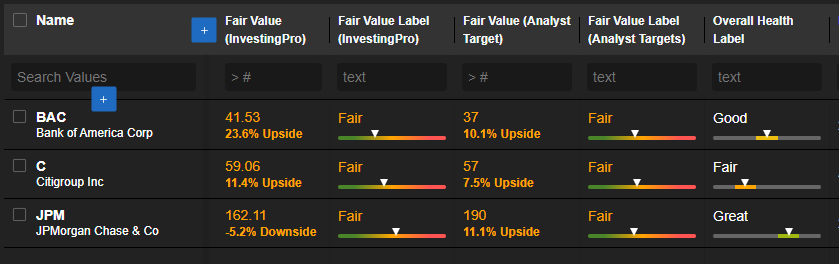

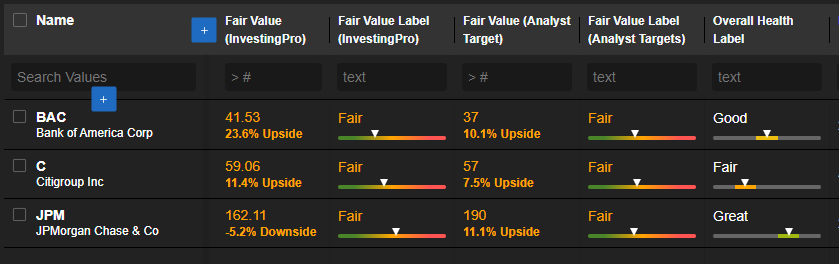

Para completar nuestro panorama sobre los grandes bancos estadounidenses que publicarán sus resultados el viernes, también parece útil examinar las conclusiones de los modelos de valoración, las previsiones de los analistas y la salud financiera de JP Morgan, Bank of America y Citigroup.

Así pues, hemos agrupado los tres valores en una lista de seguimiento de InvestingPro, configurada para mostrar los detalles que necesitamos:

Desde el punto de vista del Valor Razonable de InvestingPro, que sintetiza varios modelos financieros reconocidos adaptados a las características específicas de los bancos, Bank of America muestra el mejor potencial, al considerarse infravalorado en un 23,6%.

Sin embargo, es JP Morgan el que tiene el mejor potencial según los analistas, que prevén que las acciones suban un 11,1% en 12 meses.

Por último, JP Morgan también tiene la mejor puntuación de salud financiera, calificada de "muy buena".

Conclusión

JP Morgan parece ser el más fuerte de los 3 bancos analizados en este artículo.

Una desventaja, sin embargo, es que InvestingPro considera que las acciones están correctamente valoradas ahora mismo.

Por lo tanto, merecerá la pena estar atentos a la actualización del Valor Razonable una vez que se hayan tenido en cuenta los resultados de mañana, antes de decidirse a invertir.

***

Aproveche las ventajas de InvestingPro ProTips y muchos otros servicios, incluidas las estrategias IA ProPicks en la plataforma InvestingPro con un descuento de hasta el 50% hasta final de mes.

Descargo de responsabilidad: Este artículo se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, asesoramiento, consejo o recomendación para invertir, por lo que no pretende incentivar en modo alguno la compra de activos. Me gustaría recordarles que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor”.