La Reserva Federal aumentó las tasas por encima del 5%, y sin embargo, la economía estadounidense no se desquebrajó.

Ya en 2022, la curva de rendimiento se invirtió y ha permanecido invertida desde entonces.

Los rezagos parecían relativamente cortos, y la economía estadounidense pasaba por un período de desaceleración en 2023 cuando se convirtió en consenso que iba a haber una recesión.

Algo incluso se rompió en los mercados (los bancos regionales), y sin embargo, realmente no pasó nada.

Aquí está la razón.

Se supone que las tasas de interés altas deben romper algo porque una economía demasiado endeudada tendrá que pagar una montaña de deuda a tasas caras y tendrá menos dinero para ingresos y gastos.

El problema es que la gente está mirando la ''deuda'' equivocada.

Los niveles y tendencias de la deuda del sector privado son mucho más importantes que la deuda del gobierno.

A diferencia del gobierno, el sector privado no tiene el lujo de imprimir dinero: si te endeudas hasta los ojos y pierdes tu capacidad para generar ingresos, el dolor es real.

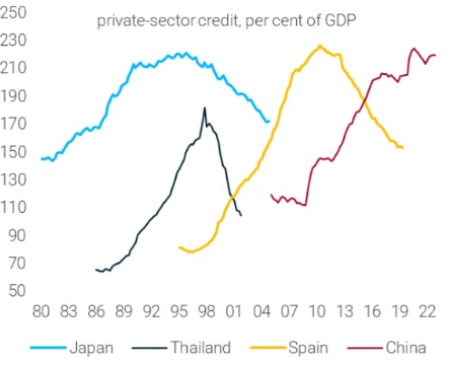

Como muestra el gráfico de Dario Perkins, la mayor crisis financiera ocurrió como resultado de una deuda privada alta y creciente. La burbuja inmobiliaria japonesa o española, los Tigres Asiáticos o China hoy son ejemplos claros.

Y es por esto que necesitamos analizar las Tasas de Servicio de la Deuda.

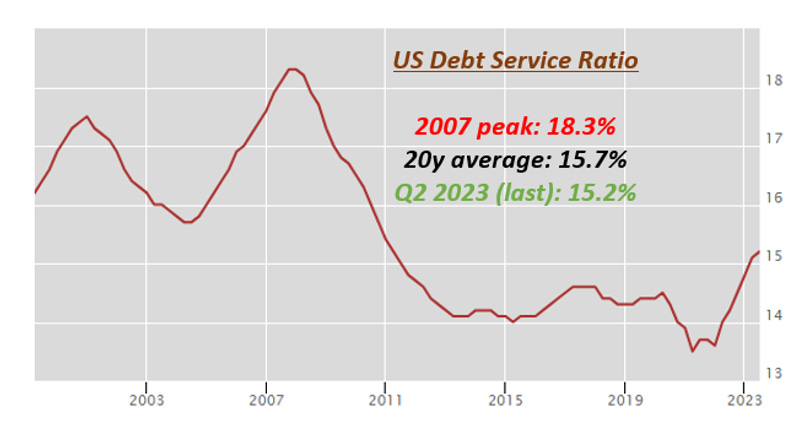

Las tasas de servicio de la deuda miden la cantidad de ingresos disponibles que utilizan las corporaciones no financieras y los hogares para pagar sus deudas pendientes.

Este es un indicador crucial porque visualiza de manera eficiente el impacto del endurecimiento de la política monetaria en el sector privado.

La tasa de servicio de la deuda en Estados Unidos está aumentando, pero solo lentamente: se sitúa en el 15%, que es igual a su promedio a largo plazo.

Realmente hay cuatro formas en que las Tasas de Servicio de la Deuda pueden aumentar rápidamente:

- La economía se apoya en una montaña de apalancamiento del sector privado;

- Una gran parte de la deuda del sector privado (hipotecas y bonos/préstamos corporativos) se basa en tasas variables, por lo tanto, a medida que el Banco Central aumenta las tasas, los hogares y las empresas se enfrentan inmediatamente a costos más altos de servicio de la deuda;

- Una gran parte de la deuda del sector privado se estructura con reajustes de tasas de interés, por lo que en un corto período de tiempo todas estas deudas deberán reajustarse a tasas más altas;

- Una gran parte de la deuda del sector privado vence para su refinanciamiento pronto (por ejemplo, una gran cantidad de vencimientos).

Es seguro decir que Estados Unidos no enfrenta muchos de estos 4 problemas: la deuda del sector privado como porcentaje del PIB es menor que en 2007, los préstamos y las hipotecas son en su mayoría a tasas fijas sin reajustes a corto plazo, y los vencimientos de deuda son gradualmente escalonados.

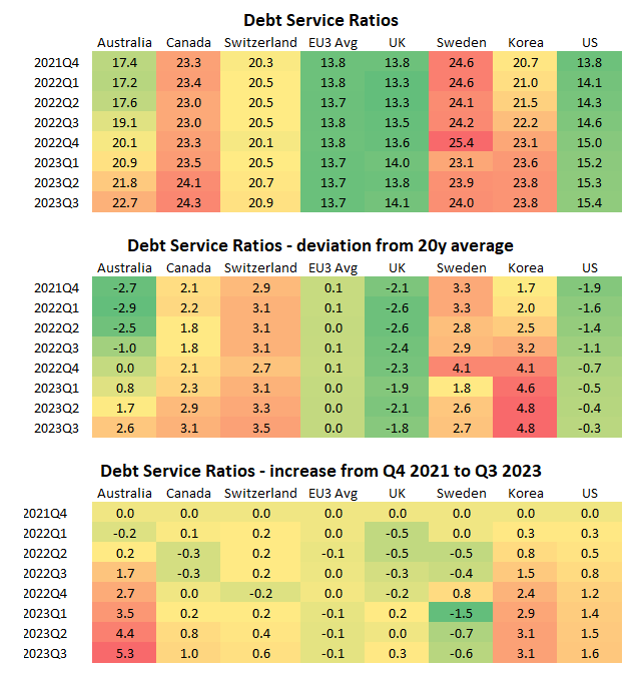

Pero ¿qué pasa con otros países?

Observé algunas de las principales economías del mundo y descubrí que:

- Australia

- Canadá

- Corea

- Suecia

Están bajo presión: sus Tasas de Servicio de la Deuda (DSR, por sus siglas en inglés) son altas en términos absolutos y superiores a su promedio de 20 años, y la tendencia también es negativa ya que siguen aumentando con el tiempo.

Por ejemplo, Suecia acaba de reducir las tasas de interés bajo la presión proveniente de las altas tasas de servicio de la deuda.

En cambio, Estados Unidos se encuentra en un nivel más razonable de alrededor del 150% de deuda privada respecto al PIB y su sector privado tardará más en sentir el impacto de las tasas de interés más altas.

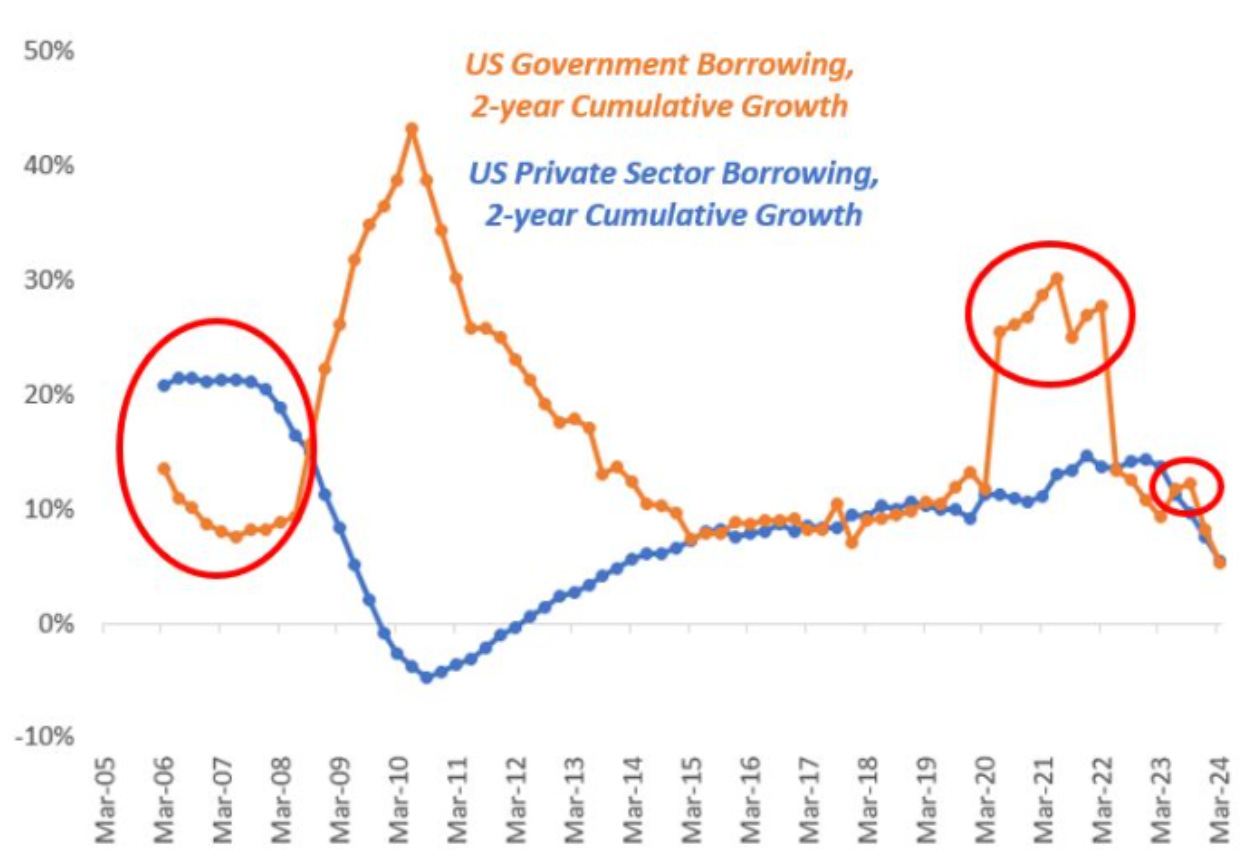

Piense en Estados Unidos en 2007 y en lo diferente que es la economía estadounidense hoy en día.

En aquel entonces, el mercado inmobiliario se resquebrajó bajo la presión del excesivo apalancamiento del sector privado y se desencadenó la Gran Crisis Financiera.

Hoy en día, la historia es diferente: el tamaño de los déficits del gobierno (en naranja) es enorme, pero el crédito del sector privado (en azul) no está rugiendo.

El crédito del sector privado no es la fuente de creación excesiva de dinero e inestabilidad; ¡de hecho, el sector privado de Estados Unidos ha reducido su apalancamiento desde 2008!

En cambio, hoy todo se trata de los déficits gubernamentales.

En resumen, esta es la razón por la cual las altas tasas de interés y una curva de rendimiento invertida aún no han quebrado la economía de Estados Unidos.

Sin embargo, lentamente pero con seguridad, están apareciendo algunas grietas bajo la superficie:

Si pierdes tu trabajo hoy, es bastante difícil conseguir uno de vuelta en un corto período de tiempo; por lo tanto, es probable que seas clasificado como alguien que perdió su empleo de manera permanente.

El porcentaje de personas en Estados Unidos que han perdido su empleo de manera permanente con respecto a la fuerza laboral total está aumentando: las empresas que enfrentan tasas de refinanciamiento del 7-8% en sus préstamos/bonos están reduciendo sus gastos y desacelerando sus intenciones de contratación, lo que enfría el mercado laboral.

Hasta ahora, la economía de Estados Unidos no se ha quebrado.

Pero si la Reserva Federal mantiene las tasas altas durante suficiente tiempo, eventualmente lograrán hacerlo.

¿Cómo seguir aprovechando las oportunidades del mercado? ¡Pruebe InvestingPro y averígüelo! Suscríbase al plan que mejor se adapte a sus necesidades con GRANDES DESCUENTOS ya aplicados con el código INVESTINGPRO1:

Para InvestingPro: Disfrute, entre otros muchos servicios de valor añadido, de una experiencia 100% sin anuncios, acceda a más de 100 parámetros fundamentales, sugerencias de estrategias ganadoras...

- Haga clic aquí para aprovechar el descuento especial de la suscripción a InvestingPro a 1 año

- Haga clic aquí para aprovechar el descuento especial de la suscripción a InvestingPro a 2 años

Para InvestingPro+: Añada más valor a sus operaciones con, entre otros, más de 1.200 parámetros fundamentales, historial de datos financieros de 10 años, valores con más de 14 modelos financieros probados...

¿Qué acciones debería comprar en su próxima operación?

Con las valoraciones disparadas en 2024, muchos inversores no se atreven a invertir más dinero en acciones. ¿No sabe dónde invertir? Analice nuestras estrategias basadas en IA y descubra oportunidades de gran potencial.

Sólo en 2024, la IA de ProPicks identificó 2 valores que subieron más de un 150%, otros 4 valores que se dispararon más de un 30% y 3 más que subieron más de un 25%. Es un historial impresionante.

Con estrategias adaptadas a los valores del Dow Jones, el S&P 500, el sector tecnológico y las acciones Mid-caps, puede explorar diversas acciones para mejorar sus rentabilidades.