-

El crecimiento del BPA del S&P 500 para el primer trimestre de 2023 será del -6.8%, la tasa más baja en casi 3 años.

-

Temas del 1T y para el año 2023: inflación, aumento de las tasas de interés, posibilidad de recesión, crisis bancaria, debilitamiento del empleo

-

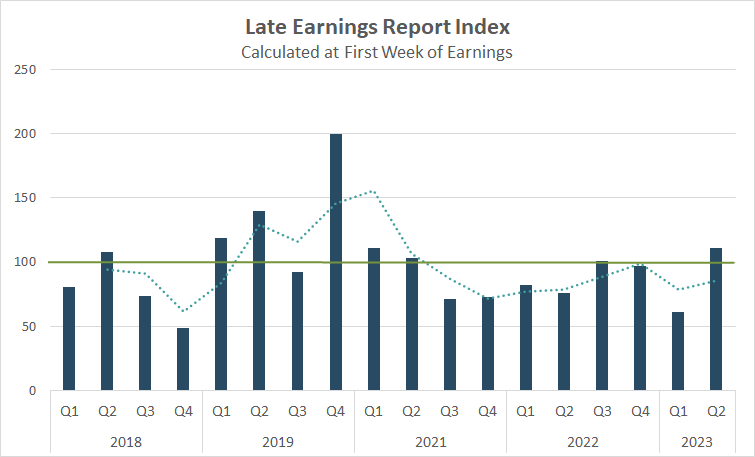

El índice LERI (Late Earnings Report Index) muestra un aumento de la incertidumbre empresarial a su nivel más alto en 2 años

-

First Republic y PacWest sugieren malas noticias en las previsiones del 1T

-

Semana punta para la temporada 1T del 24 de abril al 12 de mayo

Este viernes, 14 de abril, marca el pistoletazo de salida no oficial de la temporada de resultados del 1T 2023, y las primeras estimaciones apuntan a una segunda caída trimestral consecutiva del crecimiento interanual del BPA del S&P 500, también conocida como recesión de beneficios. Actualmente, se espera que las ganancias del S&P 500 caigan un 6.8%¹ interanual, el mayor descenso desde las profundidades de los cierres de COVID en el 2T 2020.

Después de comenzar inicialmente con una disminución esperada del 4.1%, la temporada de resultados del cuarto trimestre de 2022 terminó con una caída del BPA interanual aún más pronunciada del -4.6%. Históricamente, la cifra de crecimiento interanual de los beneficios del S&P 500 aumenta a medida que la temporada se pone en marcha y más empresas informan (¡y superan!) las expectativas de los analistas. Los analistas tienden a ser más optimistas sobre las expectativas de beneficios a largo plazo, a tres o cuatro trimestres vista. Sin embargo, a medida que se acerca el trimestre en curso y las empresas publican previsiones actualizadas (y normalmente muy conservadoras), empiezan a rebajar las estimaciones. La parte vendedora hace esto por un margen tan grande que la mayoría de las empresas son capaces de superar las estimaciones, la tasa media de superación a 10 años según FactSet (NYSE:FDS) es del 73%, y por lo tanto la tasa de crecimiento se amplía.

¿Qué ven los analistas que les ha llevado a rebajar las expectativas para el 1T del -0.3%¹ del 31 de diciembre al -6.8% actual? Muchos de los vientos en contra mencionados en las previsiones de resultados en la segunda mitad de 2022 volverán a ser el foco de los informes del 1T: inflación obstinadamente alta, tasas de interés más altas, posibilidad de recesión... probablemente con el añadido de un par de nuevas preocupaciones: la posibilidad de más quiebras bancarias y el debilitamiento del mercado laboral.

El índice LERI ( Late Earnings Report Index) muestra que la incertidumbre de los directores generales está en su nivel más alto desde el primer trimestre de 2021

No solo los analistas parecen más inseguros sobre la temporada de ganancias del 1T, sino que los primeros signos muestran que las empresas tampoco se sienten tan bien.

El Late Earnings Report Index (LERI) rastrea los cambios de fecha de ganancias atípicas entre las empresas que cotizan en bolsa con capitalizaciones de mercado de 250 millones de dólares o más. El LERI tiene un valor de referencia de 100, por encima del cual las empresas se sienten inseguras sobre sus perspectivas actuales y a corto plazo. Una lectura del LERI por debajo de 100 sugiere que las empresas creen tener una bola de cristal bastante buena para el corto plazo.

Aunque no calcularemos oficialmente el LERI de la temporada de beneficios del 1T de 2023 (que se publicará en el 2T de 2023) hasta que los grandes bancos -JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC), Citigroup (NYSE:C)- presenten sus resultados el viernes 14 de abril, la lectura actual del LERI antes del pico se sitúa en 111, la lectura más alta en dos años. A 12 de abril, había 31 valores atípicos tardíos y 25 valores atípicos tempranos. Normalmente, el número de valores atípicos tardíos tiende a aumentar a medida que avanza la temporada de resultados, lo que indica que el LERI está preparado para empeorar aún más a partir de ahora, ya que las empresas están cada vez más preocupadas de cara a la segunda mitad del año.

Fuente: Wall Street Horizon. Nuestros datos se basan en qué empresas de nuestro universo tenían una capitalización de mercado igual o superior a 250 millones de dólares al inicio de cada trimestre.

Posibles sorpresas en los resultados: First Republic Bank y PacWest anuncian malas noticias

Estos dos bancos regionales suelen presentar sus resultados en la misma semana que los grandes bancos, pero el retraso en las fechas de resultados de FRC y PACW podría indicar que se avecinan más problemas para los asediados bancos regionales. Warren Buffet lo ha dicho hoy en una entrevista con CNBC: "no hemos terminado con las quiebras bancarias"... y estos datos podrían confirmar que la crisis bancaria no ha terminado.

Las investigaciones académicas muestran que cuando una empresa presenta sus resultados más tarde de lo que lo ha hecho históricamente, suele ser señal de malas noticias en la teleconferencia. Lo contrario también es cierto, una fecha temprana de ganancias sugiere que se compartirán buenas noticias. La idea es que se prefiere retrasar las malas noticias, pero cuando se tienen buenas noticias se quiere salir corriendo a compartirlas.

First Republic Bank (FRC)

Fecha de informe confirmada por la empresa: Lunes, 24 de abril de AMC (NYSE:AMC)

Fecha prevista del informe (basada en datos históricos): Jueves, Abril 13, BMO

Factor DateBreaks: -3

El viernes 7 de abril, First Republic Bank (NYSE:FRC) anunció que presentaría sus resultados del primer trimestre de 2023 el 24 de abril tras el cierre del mercado. Esto es 11 días más tarde de lo esperado, el primer informe del lunes y el primer informe después de la campana. Esto también empuja los resultados de las ganancias trimestrales más allá de la fecha de vencimiento de las opciones mensuales de FRC, el 21 de abril, lo que significa que los titulares de opciones tendrán menos información a la hora de decidir si ejercer o no sin tener los detalles importantes compartidos en la llamada de ganancias.

Probablemente no sea ninguna sorpresa que First Republic Bank quiera retrasar sus resultados después de un primer trimestre vertiginoso. El 14º mayor banco regional de Estados Unidos se ha convertido en uno de los focos de la crisis bancaria. Después de que el colapso de Silicon Valley Bank provocara retiradas de fondos por pánico en varios bancos regionales, JPMorgan Chase, junto con otros 10 grandes bancos, rescató a First Republic con 30,000 millones de dólares en fondos de respaldo.

Sin embargo, esa medida masiva no ha parecido ayudar, ya que al día siguiente FRC anunció que suspendía su dividendo sobre acciones ordinarias, y a principios de esta semana anunció que también suspendía su dividendo sobre acciones preferentes. El valor ha caído un 88% en lo que va de año.

PacWest Bancorp (PACW)

Fecha de informe confirmada por la empresa: Tuesday, April 25, AMC

Fecha prevista del informe (basada en datos históricos): jueves, 20 de abril

Factor DateBreaks: -3

Otro banco mediano de la costa oeste, PacWest Bancorp (NASDAQ:PACW) ha retrasado la fecha de sus resultados del primer trimestre en medio de la crisis bancaria regional. El 31 de marzo, PACW confirmó que presentaría sus resultados financieros del primer trimestre el martes 25 de abril, una semana más tarde de lo habitual. Al igual que FRC, esto también retrasó la fecha de vencimiento de las opciones mensuales del 21 de abril.

Justo una semana antes de confirmar la fecha de sus resultados del primer trimestre, PACW proporcionó una actualización bastante aleccionadora a los inversionistas en la que se detallaba cómo los clientes habían retirado el 20% de sus depósitos hasta la fecha, así como información sobre su aumento de capital de 1,400 millones de dólares de Atlas. SP Partners. El banco ha perdido más de la mitad de su valor de mercado desde principios de año.

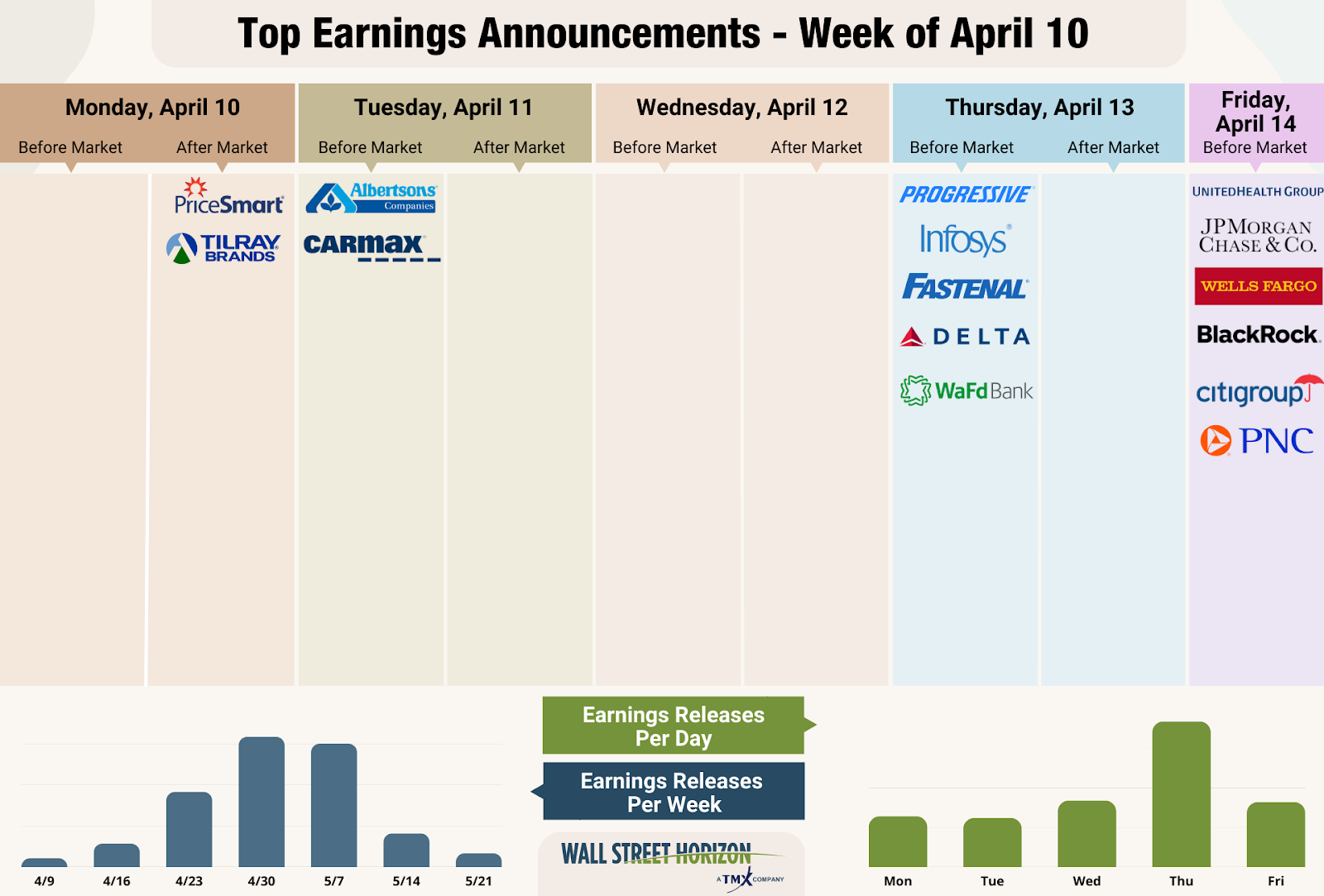

En juego esta semana: DAL, JPM, WFC,C

Fuente: Wall Street Horizon

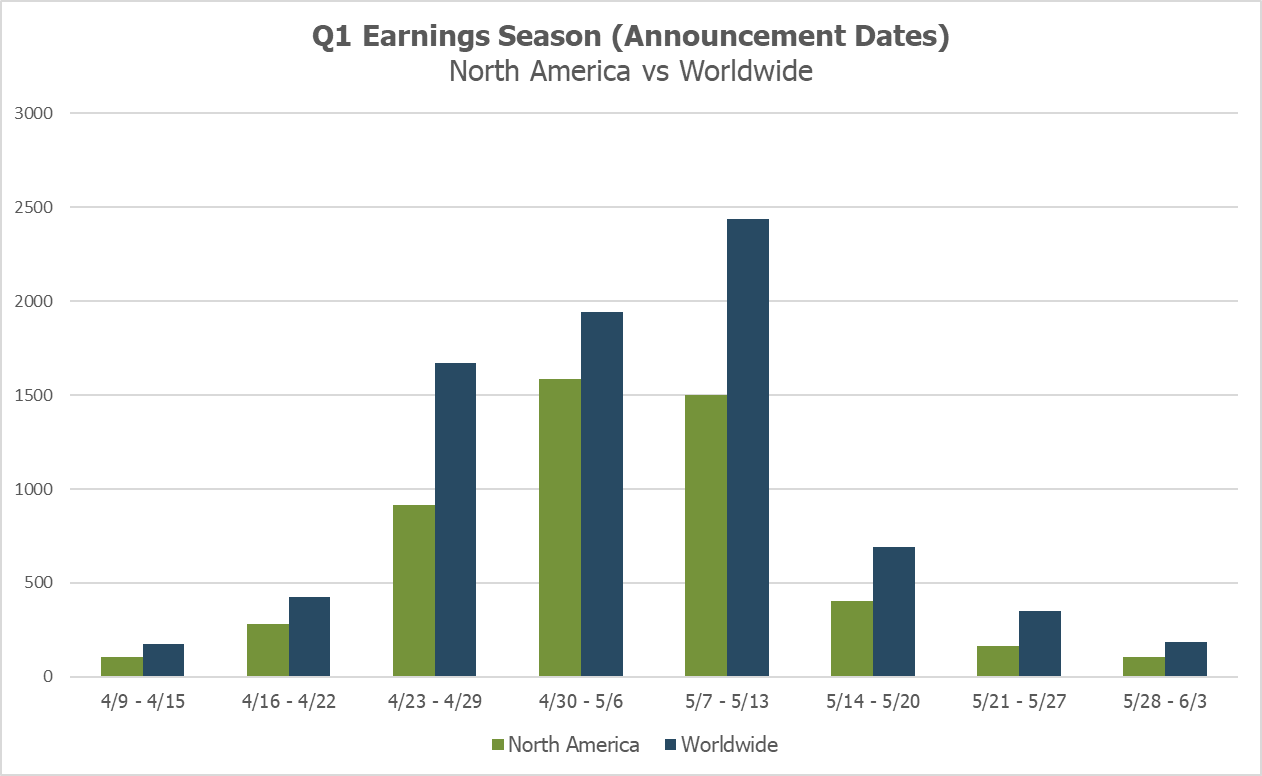

Oleada de resultados del 1T

Esta temporada, las semanas de mayor actividad se producirán entre el 24 de abril y el 12 de mayo, y se espera que cada semana se publiquen más de 1,000 informes. En la actualidad, se prevé que el 11 de mayo sea el día más activo, con 986 empresas anunciando sus resultados. Hasta ahora, sólo el 45% de las empresas han confirmado su fecha de resultados (de nuestro universo de más de 9,500 nombres mundiales), por lo que esta cifra está sujeta a cambios. Las fechas restantes son estimaciones basadas en datos históricos.

Fuente: Wall Street Horizon

Encuentre toda la información que necesita en InvestingPro