Tal como indicaba en mi último análisis publicado el 11 de julio, “Hay motivos para la esperanza”, el apetito por el riesgo estaba cercano a regresar a los mercados. Los acontecimientos de las últimas semanas, que eran cruciales en este aspecto, efectivamente han devuelto el interés por los activos de riesgo. Hemos vivido una recuperación de los índices de renta variable internacionales y la estabilización en la deuda y el crédito. El balance en los índices del mes de julio, que cerramos la pasada semana, fue de un +7,97% en el S & P 500 y de +7,53% en el EuroStoxx 50. Pero el índice que mejor lo hizo en julio fue uno de los más castigados este año, el tecnológico Nasdaq 100, que recuperó un 11,76%.

Y todo esto a pesar de que EE.UU, primera economía mundial ha entrado en “recesión técnica”, es decir dos trimestres consecutivos de contracción de su PIB. Pero, como en otros tantos aspectos en los últimos tiempos, va a tocar redefinir qué es recesión técnica, porque una economía en pleno empleo, como la estadounidense, dista mucho de la imagen de una economía en recesión. De hecho, para la propia Fed es el empleo la referencia de la salud de la economía y podemos afirmar en este sentido que la economía del país de las barras y estrellas es muy saludable.

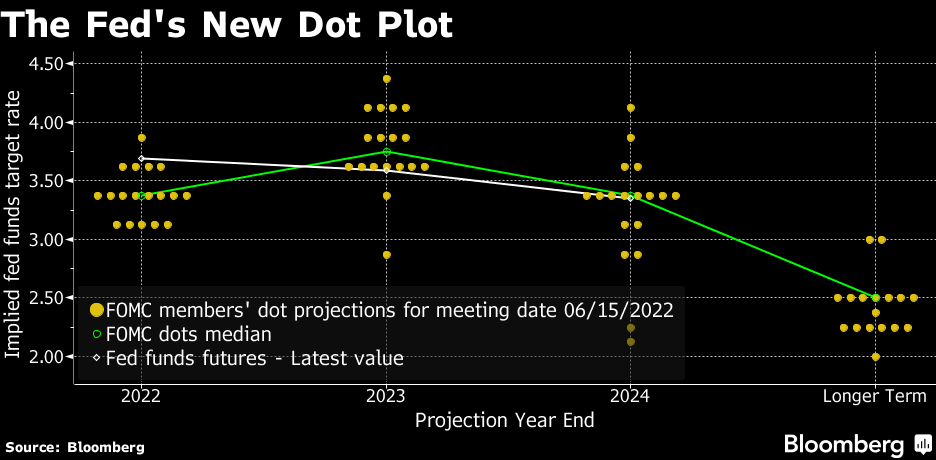

El mercado ha visto en este dato de contracción del PIB un motivo más para que la Fed modere la subida de tipos, a pesar de que como es sabido la Fed vigila el empleo. Como se ve la confusión del mercado continúa, pero por lo menos ahora se ve la botella medio llena. Los últimos datos de resultados publicados, incluidos los de compañías tecnológicas, están demostrando que la tormenta perfecta que se anunciaba no va a ser tal. La Fed comienza a dar signos de que no va a ver subidas más allá de las anunciadas y que en 2024 hay altas probabilidades de alguna bajada de tipos. (Ver New Dot Plot del mes de junio de la Fed). El mercado de bonos está dando un respiro y las Tires se reducen tanto en la deuda como en el crédito. La TIR de la deuda USA a 10 años cotiza en 2,658%, niveles no vistos desde abril.

Los mercados parecen acercarse más a los datos ciertos y separarse de las negras previsiones que pintaba un futuro de estanflación. La tormenta perfecta parece que puede quedarse en galerna y tantas prevenciones ahora parecen excesivas. Todo apunta a que la flota puede volver a navegar, porque las galernas son temporales costeros que solo impactan en las primeras dos millas de la costa. El peligro con las galernas es intentar llegar a puerto en medio de una de ellas, lo más probable es que termines estampando el barco contra la escollera del puerto. Lo acertado es capearla con la proa al viento y la marcha metida e intentar alejarte más de dos millas de la costa. El inversor que haya decidido ir a puerto en medio de la galerna de los últimos meses es bastante probable que la nave de su patrimonio vaya a sufrir desperfectos. Los que se han mantenido en navegación capeando el temporal pueden empezar a ver los frutos.

Todo apunta a que puede ser buen momento para la toma de posiciones en renta variable, a tenor de las valoraciones con que nos encontramos, pero convendría realizarlo de forma paulatina incrementando el ritmo conforme se certifique el control sobre la inflación. Control que parecía estar cerca debido a las caídas en los precios del petróleo, pero las posibilidades de que la OPEP+ decida no aumentar la producción, en su reunión de esta semana, han hecho repuntar su cotización. Por lo tanto, deberemos estar atentos a esta cita del próximo miércoles en el calendario económico semanal. También debería acaparar nuestra atención la publicación de los PMIs de las principales economías mundiales y los datos de creación de empleo en EE.UU que se publicarán al final de la semana.

El balance semanal puede estar impactado por estos acontecimientos y por la caída de volúmenes propias del mes de agosto, que lo convierten en un mes de comportamiento errático en los mercados. No sería descartable una toma de beneficios esta semana, tras el buen resultado del mes de julio.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Recesión técnica: La botella medio llena

Publicado 01.08.2022, 08:14

Actualizado 09.07.2023, 12:32

Recesión técnica: La botella medio llena

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2024 - Fusion Media Ltd. Todos los Derechos Reservados.