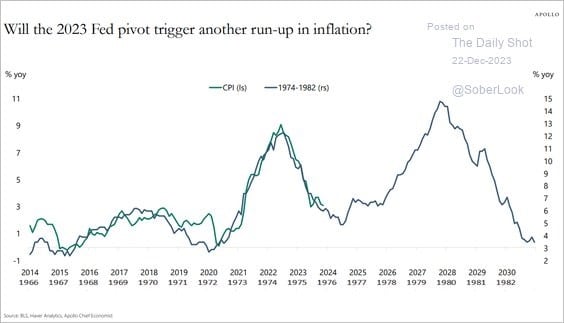

Apreciar el gráfico de Apollo que figura a continuación, comparando la reciente inflación con los múltiples brotes de inflación de finales de los 60, 70 y principios de los 80, es de suma importancia para los inversores.

Los niveles sostenidos de inflación elevada son malos para la rentabilidad de las acciones y los bonos. Y lo que es aún más preocupante, una inflación elevada es insidiosa para el bienestar financiero y la moral de los ciudadanos de la nación. Con lo dividido que está el país ahora mismo, una inflación alta y sostenida podría empeorarlo.

Para evaluar adecuadamente si es posible una repetición de la inflación de los años 70, primero debemos entender por qué la inflación fue galopante durante ese período.

Con ese conocimiento, podemos comparar la actualidad con el episodio anterior para apreciar si el gráfico de Apollo es una guía fiable de cara al futuro o una correlación espuria.

Debido a la extrema importancia de la inflación en el rendimiento de los mercados de valores y bonos, dividimos este artículo en varias partes. La primera y la segunda parte analizan las causas y los remedios de la montaña rusa inflacionista que va de 1967 a 1982.

El crimen de los gráficos

Antes de explorar el entorno inflacionista de hace 50 años, conviene señalar que el gráfico de Apollo es engañoso.

En primer lugar, las dos escalas verticales del eje "y" del gráfico de Apollo son diferentes. Esto hace que parezca que las tasas de inflación de los años setenta y las actuales son casi idénticas.

En segundo lugar, el eje horizontal no compara manzanas con manzanas. De 1960 a 1965 (no graficados), la inflación fluctuó por debajo del 2% anual. En 1966, la inflación empezó a subir de forma constante.

En el marco temporal moderno, en el año 2020 es cuando se pusieron en marcha las ruedas de la inflación.

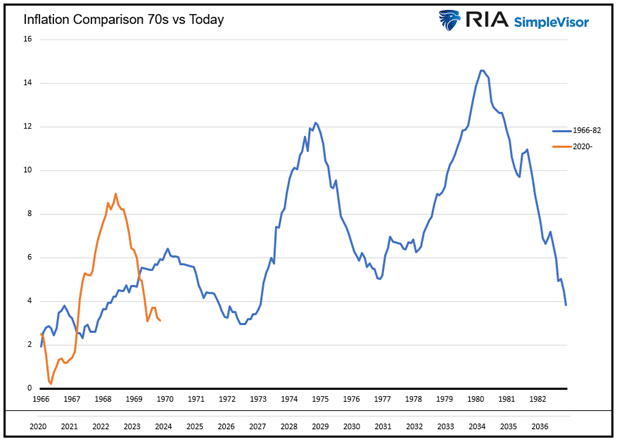

Por lo tanto, los últimos datos para la comparación deben comenzar en 2020, no seis años antes, cuando había poco impulso inflacionista. El siguiente gráfico ajusta ambos ejes y ofrece una mejor comparación.

Aunque el gráfico anterior puede disipar similitudes preocupantes, lo que más importa es la comparación entre ambos entornos económicos.

El gran fracaso de la Fed y el Gobierno

La Fed y el Gobierno son los principales culpables de la inflación de los años setenta. La Fed reconoce sus fallos. Como muestra, el siguiente párrafo de Michael Bryan, del Banco de la Reserva Federal de Atlanta.

La Gran Inflación fue el acontecimiento macroeconómico que definió la segunda mitad del siglo XX.

Durante las casi dos décadas que duró, se abandonó el sistema monetario mundial establecido durante la Segunda Guerra Mundial, se produjeron cuatro recesiones económicas, dos graves escaseces energéticas y la aplicación, sin precedentes en tiempos de paz, de controles salariales y de precios.

Fue, según un destacado economista, "el mayor fracaso de la política macroeconómica estadounidense de la posguerra" (Jeremy Siegel, 1994).

La curva de Phillips defectuosa de la Reserva Federal

La dolorosa inflación que comenzó a finales de la década de 1960 se debió en parte a la mentalidad imperante tras la Gran Depresión. En particular, los altos niveles de desempleo eran inaceptables.

Con este fin, la Ley de Empleo de 1946 intentó coordinar la política monetaria y fiscal "para promover el máximo empleo" junto con una economía fuerte.

Como veremos más adelante, la Ley de la Reserva Federal de 1977 modificó los objetivos de la Fed para añadir precios estables y tipos de interés a largo plazo moderados con pleno empleo.

Sin embargo, antes de 1977, el principal objetivo de la Fed era un bajo nivel de desempleo. En aquella época, los niveles de inflación más elevados, aunque no deseados por la Fed, eran un subproducto aceptable para cumplir sus objetivos de empleo.

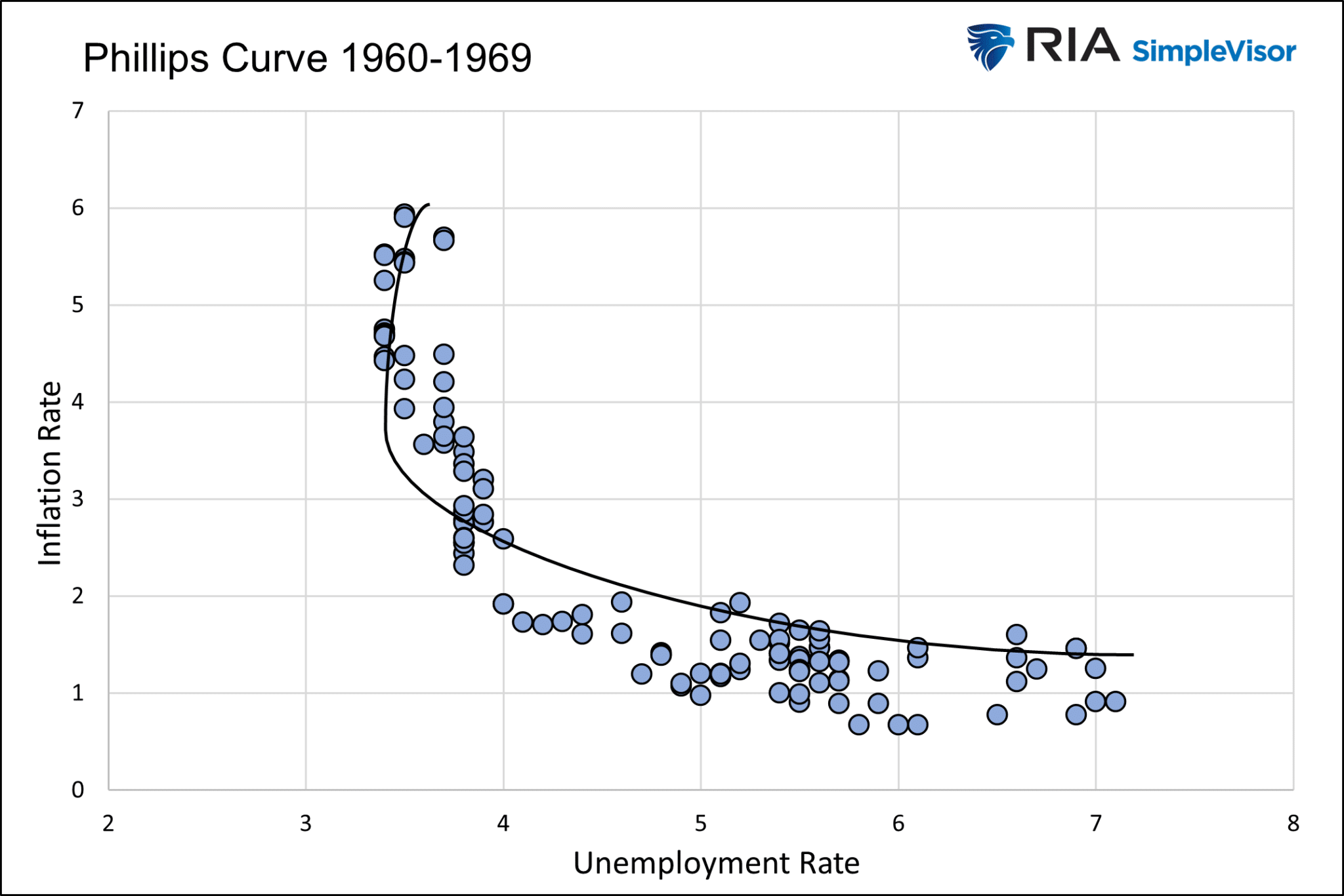

Para ayudar a fijar la política monetaria, la Reserva Federal confiaba mucho en la curva de Phillips. Esta teoría afirma que la inflación y el desempleo tienen una relación fiable e inversa.

El siguiente gráfico muestra la relación inversa entre inflación y desempleo entre 1960 y 1970. La curva de Phillips demostró ser muy fiable durante ese periodo, lo que reforzó aún más la confianza de la Reserva Federal en el modelo.

Como muchos modelos económicos, la curva de Phillips no tiene en cuenta el comportamiento humano y la toma de decisiones racional.

En este caso, la Fed no tuvo en cuenta que el comportamiento humano racional provocaría un desplazamiento de la curva de Phillips hacia el exterior. La Fed no esperaba que las empresas y los consumidores que esperaban la inflación cambiaran sus comportamientos de manera que promovieran más inflación.

Por ejemplo, la demanda de automóviles puede aumentar porque los consumidores se apresuran a comprar coches nuevos hoy en lugar de mañana en previsión de una subida de precios. Del mismo modo, los fabricantes de automóviles pueden subir los precios hoy, anticipando que los precios de los metales subirán mañana.

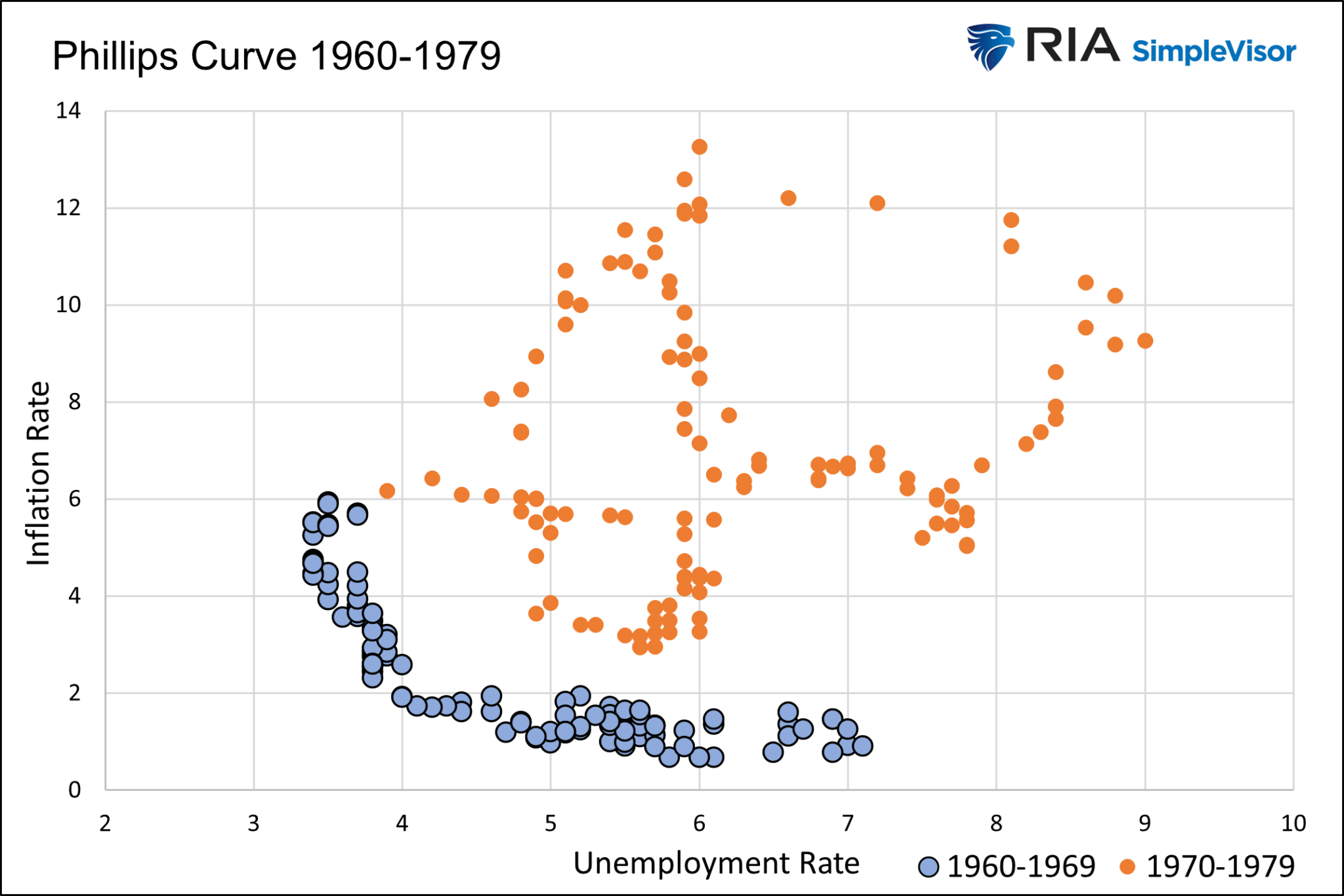

El siguiente gráfico muestra que la otrora fiable curva de Phillips de los años sesenta no funcionó en los años setenta. A mayores niveles de inflación, mayor desempleo. Con cada pico más alto de inflación, el desempleo también alcanzaba nuevos máximos.

Nixon elimina los grilletes fiscales y monetarios

La Fed no sólo se basaba en una teoría económica defectuosa, sino que su capacidad para administrar la política monetaria se amplió enormemente el 15 de agosto de 1971.

Lo que sigue procede de nuestro artículo titulado “El quince de agosto”:

El 15 de agosto de 1971 fue la fecha en que el presidente Richard Nixon conmocionó al mundo al cerrar la ventana del oro, eliminando así la libre convertibilidad del dólar estadounidense en oro.

Esta infame "nueva política económica", o "shock de Nixon", eliminó así el requisito de que el dólar estadounidense estuviera respaldado por reservas de oro.

A partir de ese fatídico día, se eliminaron las restricciones que antes obstaculizaban la capacidad de la Reserva Federal (Fed) para gestionar la oferta monetaria estadounidense.

Con la firma de Nixon, la Fed podía utilizar la política monetaria de forma más agresiva para cumplir sus objetivos de empleo. Igualmente inflacionista, el Gobierno ya no tenía que preocuparse de que los crecientes déficits fiscales estimularan las amortizaciones de oro.

Los desequilibrios fiscales eran elevados debido a la guerra de Vietnam y al aumento del gasto para promover un crecimiento económico estancado. El Gobierno ya no tenía que elegir entre armas o mantequilla. Podía pagar armas Y mantequilla.

El presidente Nixon eliminó los controles y equilibrios esenciales de la política fiscal y monetaria. Las acciones colectivas se sumaron a las presiones inflacionistas.

Resumen de la primera parte

La Primera Parte comienza a preparar el terreno, permitiéndonos apreciar algunas de las causas de la inflación que asoló Estados Unidos desde finales de los sesenta hasta principios de los ochenta.

La Segunda Parte continuará la conversación analizando las crisis de precios del petróleo, la espiral precios-salarios y los detalles sobre cómo alimenta la oferta monetaria la inflación.

También compartiremos las lecciones esenciales que aprendieron la Reserva Federal y los políticos, y cómo un nuevo enfoque permitió a Paul Volcker frenar la inflación definitivamente.

La Tercera Parte se apoya en experiencias inflacionistas recientes, lo que nos permite comparar similitudes y diferencias entre entonces y hoy. Este contraste le ayudará a evaluar mejor las probabilidades de que la inflación se monte en la misma montaña rusa que hace 50 años.

*****************************************************

Aprovecha las REBAJAS DE ENERO de InvestingPro. ¡Ahora con un 50% de descuento!

¿Qué? ¿No te parece suficiente un descuento del 50% en InvestingPro? Vale, no pasa nada. Lo entendemos. Nuestros lectores son siempre muy exigentes, así que para satisfacer tus demandas incrementamos la oferta y te ofrecemos POR TIEMPO LIMITADO un descuento extra del 10% si aplicas en la compra de InvestingPro el código cristianbarros1a para la suscripción anual o el código cristianbarros2a para la suscripción a 2 años.

Además, si te gusta el análisis fundamental, aprovecha este tutorial para aprender a valorar empresas de la mano de Cristian Barros, influencer y divulgador financiero.