-

La compañía presenta los resultados del primer trimestre de 2022 el miércoles 18 de mayo, antes de la apertura

-

Expectativa de ingresos: 24,410 millones de dólares

-

Expectativa de BPA: 3.06 dólares

-

Para obtener herramientas, datos y contenidos que le ayuden a tomar mejores decisiones de inversión, pruebe InvestingPro+.

Cuando Target (NYSE:TGT) presente sus últimos resultados trimestrales, lo más probable es que los inversores vean que el minorista de descuento mantiene intacta su trayectoria de crecimiento a pesar de un primer trimestre de 2022 difícil para la economía estadounidense en general.

La evolución de las acciones de Target refleja esta fortaleza. Después de subir más del 80% durante los últimos dos años, el minorista con sede en Minneapolis demostró ser una apuesta más segura que muchos nombres de tecnología de mega-capitalización en la actual rutina del mercado. TGT cerró el lunes a 219.25 dólares.

Según las últimas orientaciones de la empresa, el mayor tráfico en las tiendas y la creciente demanda de categorías de productos, como alimentos, ropa y artículos para el hogar, impulsarán un aumento de un solo dígito este año, a pesar de las presiones de costos y los obstáculos de la cadena de suministro.

Target prevé un crecimiento de los ingresos de un solo dígito a partir del año que viene, mientras que el rendimiento del capital invertido se situará entre el 20% y el 30%.

Estas perspectivas indican que la empresa se encuentra en una posición excelente para aprovechar el extraordinario auge de las ventas de los dos últimos años, protegiendo al mismo tiempo los márgenes de beneficio de la actual inflación de cuatro décadas.

Dicho esto, Target sigue enfrentándose a vientos en contra macroeconómicos, como la escasez de mano de obra, las interrupciones en la cadena de suministro y la escalada de costos, lo que reducirá los márgenes brutos de la empresa este año.

Durante su último informe de resultados, en marzo, la empresa dijo a los inversores que añadiría 300 millones de dólares en gastos salariales y de prestaciones en medio de un mercado laboral estadounidense ajustado.

Aumento de las ventas en línea

A pesar de la presión sobre los márgenes, la mayoría de los analistas siguen siendo alcistas con respecto a las perspectivas de Target debido a su capacidad superior en línea y sus ganancias de cuota de mercado durante la pandemia.

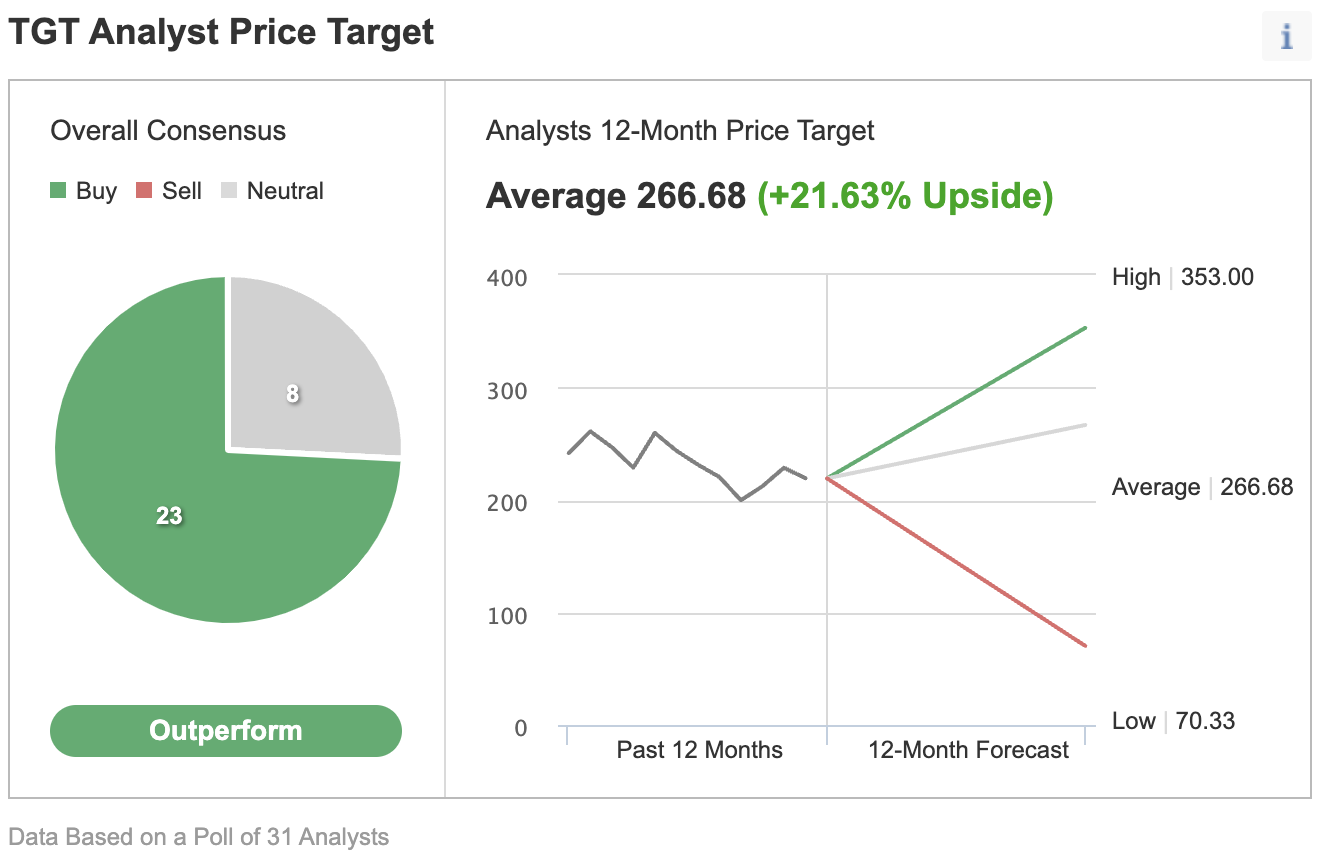

En una encuesta realizada por Investing.com entre 31 analistas, 23 califican las acciones de TGT como "Outperform", con un objetivo de precio de consenso a 12 meses, lo que implica un alza del 21,6%.

Fuente:Investing.com

Los buenos resultados de Target durante los dos últimos años se deben a los esfuerzos del director general Brian Cornell por dar un giro a las tiendas de Target. Ha liderado la remodelación de cientos de tiendas, ha introducido muchas marcas de moda asequibles y ha reforzado la oferta de comercio electrónico del minorista.

Además, Target se centra en invertir en sus tiendas al tiempo que hace crecer las ventas digitales. En medio de las interrupciones de la cadena de suministro, la empresa ha estado utilizando sus tiendas más como mini centros de distribución para su floreciente negocio digital durante la pandemia para cumplir mejor con los pedidos en línea. Alrededor del 19% de las ventas totales de Target son ahora digitales, frente al 8.8% en 2019.

La compañía está construyendo grandes centros de clasificación y almacenes que utilizan la automatización para empacar rápidamente los pedidos de entrega en el mismo día cerca de los centros de las ciudades como Chicago para expandir el negocio más rápido, informó el Wall Street Journal citando a ejecutivos.

En una nota de ayer, Deutsche Bank nombró a Target como una de las mejores opciones, aconsejando a los clientes que compren las acciones después de la reciente debilidad que cree que es "exagerada". RBC también reiteró a Target como su mejor idea para los próximos 12 meses.

Resultado final

Durante el informe del miércoles, Target podría mostrar cierta supresión de márgenes debido a los mayores costes, lo que perjudica a muchos minoristas este año. Sin embargo, en nuestra opinión, este desafío a corto plazo no debería desanimar a los inversionistas a largo plazo a mantener esta acción minorista de calidad en sus carteras.

¿Está interesado en encontrar su próxima gran idea? InvestingPro+ le ofrece la posibilidad de examinar más de 135,000 valores para encontrar los de mayor crecimiento o los más infravalorados del mundo, con datos, herramientas y conocimientos profesionales.