El mercado de acciones se desplomaba la semana pasada, con una fuerte caída de los índices el viernes. Esto se debió sobre todo a las OPEX, ya que los flujos de apoyo que observamos a principios de la semana pasada se han desvanecido al quedar atrás la cuádruple hora bruja. Además, los datos económicos de la semana pasada siguieron reforzando la idea de que la expansión de la economía se ha acelerado y de que la inflación sigue siendo motivo de preocupación, lo que ha impulsado los tipos, el rendimiento real y el dólar.

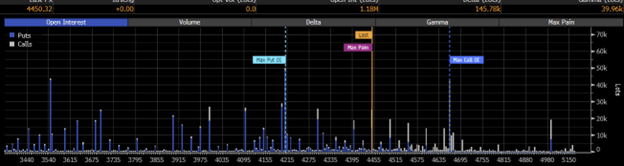

Por último, el petróleo sigue disparándose, contribuyendo aún más a la presión inflacionista que lastra los mercados de acciones. El vencimiento del collar de JPM el 29 de septiembre es un acontecimiento importante para las opciones que podría afectar al mercado. Los niveles de mayor interés abierto son 4.665, 4.210 y 3.550. Mientras que el nivel de 3.550 podría no ser tan influyente, los niveles de 4.665 y 4.210 podrían atraer la atención, especialmente si el mercado se desvía en una de las direcciones.

Fed

Esta semana también tendrán lugar la reunión del FOMC, del Banco de Japón y del Banco de Inglaterra. Todos tienen su importancia. Creo que la Fed mantendrá inalterados los tipos esta semana, pero señalará una subida más en el Resumen de Proyecciones Económicas. Además, creo que es probable que eliminen de las previsiones los recortes de tipos. (Ver más: La Fed podría echar por tierra la fantasía del recorte de tipos esta semana)

S&P 500 (SPX)

Basándonos en los patrones técnicos y en lo que sabemos sobre las fuerzas macroeconómicas, parece que la deriva hacia los 4.210 podría el camino escogido por el mercado.

El S&P 500 lleva algún tiempo coqueteando con la media móvil de 50 días y el viernes se situó por debajo de ella. Lo mismo ocurre con la media móvil exponencial de 10 días. Pero si queremos mirar más allá de los factores de impulso a corto plazo, el S&P 500 registró la semana pasada sus segundos máximos más bajos consecutivos.

Además, esta semana hemos visto cómo el S&P 500 rompía una tendencia alcista a corto plazo y caía por debajo de 4.465, lo que sitúa los siguientes niveles de soporte importantes en torno a 4.430 y, a continuación, en 4.420. El problema es que si sobrepasa el nivel de 4.430, la tendencia alcista a corto plazo se mantendrá. El problema es que, si se supera el nivel de 4.430, se romperá un patrón de reversión de diamante más grande, lo que podría establecer un retorno a los 4.200 o menos, un nivel al que llevo esperando que se vuelva desde junio.

NASDAQ 100 (NDX)

El NDX presenta un patrón de diamante similar (líneas rojas), pero también tiene un patrón de bandera bajista (líneas azules) y de cabeza y hombros (curvas negras) aún en formación. El nivel que no hay que perder de vista en el NASDAQ está en 15.150, porque si se sobrepasa ese nivel, se romperá la bandera bajista y el patrón de diamante, lo que provocaría una prueba de la línea de escote del patrón de cabeza y hombros en el nivel de 14.670. Esto provocaría una caída hasta los 13.300 si proyectamos el patrón de cabeza y hombros hacia fuera. El patrón de diamante sugiere una vuelta eventual al origen en torno a 12.750.

Tipos a 10 años

Además, los tipos volvieron a subir hasta el extremo superior del rango de fluctuación, subiendo los tipos a 10 años hasta el 4,33%. Los tipos a 10 años parecen disponerse a dispararse y superar los últimos máximos. Las dos últimas veces que los tipos a 10 años alcanzaron estos niveles, el RSI ya rondaba el 70%. Esta vez, el RSI está sólo en 63, lo que sugiere que los tipos a 10 años no están en posición de sobrecompra y que un impulso por encima del nivel de resistencia en el 4,35% podría hacer subir los tipos a 10 años hasta alrededor del 4,7%, un nivel registrado por última vez en 2007.

La última vez que los tipos a 10 años se situaron en el 4,7% fue en octubre de 2007, y ése era el nivel de resistencia entonces. Si los tipos a 10 años han salido de una bandera alcista, como me parece a mí que ha pasado, entonces podríamos ver pronto esa subida.

Tipos a 30 años

Lo mismo puede decirse de los tipos a 30 años, que se enfrentan a un nivel de resistencia del 4,42% y a un RSI de tan solo 64 puntos. Una vez más, los tipos a 30 años, al igual que a 10 años, parecen estar en posición de realizar el próximo gran movimiento al alza y alcanzar el 4,8%.

La última vez que los tipos a 30 años alcanzaron el 4,8% fue en febrero de 2011. En ese momento, el 4,8% también actuó como nivel de resistencia.

ETF 20+ Treasury (TLT)

Un movimiento al alza de los tipos a 30 años también significa que el TLT desciende desde estos niveles y se sitúan por debajo de los mínimos intradía del 24 de octubre de 91,85 dólares. Eso probablemente signifique que TLT se dirige de nuevo al rango superior de los 80 dólares.

Índice dólar (DXY)

Una subida los tipos fortalecería aún más al dólar, que ha salido de una fase de consolidación estos últimos días. Parece posible que el índice dólar suba desde los niveles actuales y continúe más allá del nivel de resistencia de 106.

AMD (NASDAQ:AMD)

Por su parte, AMD se ha visto afectada y sigue cotizando dentro de un triángulo descendente. El valor lleva meses registrando máximos más bajos y el RSI sugiere que el impulso es muy negativo. AMD vuelve a poner a prueba el nivel de soporte de en torno a los 100 dólares por segunda vez. Una ruptura del soporte de 100 dólares provocaría una caída hasta los 93 dólares y, posiblemente, hasta los 82 dólares.

Salesforce (NYSE:CRM)

Salesforce también presenta un posible patrón de cabeza y hombros. El gran nivel de soporte para CRM se sitúa en torno a los 206,50 dólares.

KB Home (NYSE:KBH)

También hay un patrón de cabeza y hombros formándose para KB Home, que es similar a lo que hemos visto en otras partes del mercado, con la línea de escote alrededor de 47,75 dólares y una ruptura del nivel de soporte que establece una mayor caída de los precios actuales.

Vídeo gratuito de YouTube de esta semana:

Que tengan una buena semana