- En vísperas del Día de Acción de Gracias, las materias primas han bajado a medida que los fondos se derivan hacia las acciones y los bonos, anticipando un posible repunte de Papá Noel.

- La ruptura por encima de la línea de tendencia bajista de la relación entre el S&P 500 y las materias primas indica un giro positivo hacia las acciones.

- Los valores de beta alta están resurgiendo y podrían liderar el próximo movimiento al alza.

- ¡Asegúrese sus ganancias del Black Friday con el descuento de InvestingPro de hasta el 55%!

- Aptiv PLC

- PayPal (NASDAQ:PYPL)

- Comerica

- eBay (NASDAQ:EBAY)

- Tapestry

- Bath & Body Works

- Regions Financial Corporation (NYSE:RF)

Ha comenzado una nueva semana con el Día de Acción de Gracias en el horizonte, y las materias primas siguen perdiendo terreno a medida que la liquidez se ha trasladado a las acciones y los bonos con la esperanza de un rally de Papá Noel.

El S&P 500 ha vuelto a violar las dos líneas de tendencia bajista creadas desde 2020 en relación con el índice de materias primas, lo que indica un posible y definitivo cambio de tendencia.

Esto es sin duda muy positivo para las acciones, pero tendremos que esperar a que el ratio sobrepase los máximos de junio de 2023 y reconquiste los máximos de febrero de 2020 en 160 dólares.

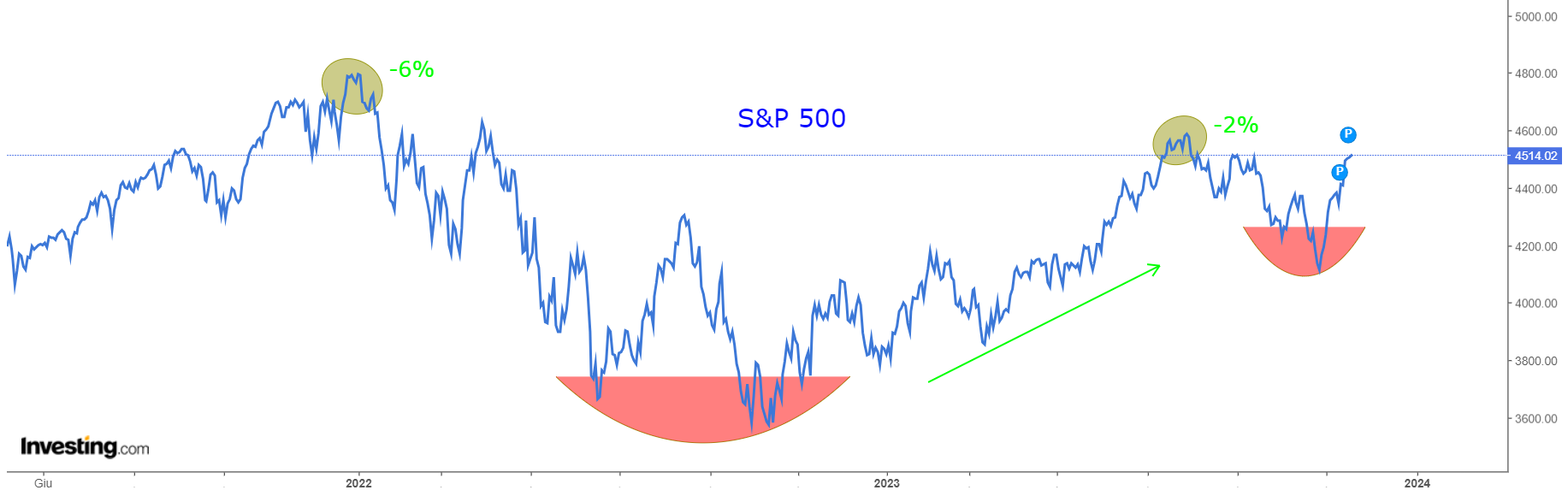

Las acciones podrían consolidar su mejor comportamiento frente a las materias primas y registrar nuevos máximos. La última vez que el S&P 500 registró nuevos máximos históricos fue el 3 de enero de 2022, y desde entonces lleva 473 días por debajo de los mismos.

Aunque a muchos les pueda parecer una subida difícil, poco a poco se está acercando a esos niveles.

Hablando de máximos históricos, el mercado está ahora a un 2% de nuevos máximos anuales, para que veamos lo fuertes que han sido las últimas semanas, y a un 6% de los máximos históricos de enero de 2022 en 4.800 puntos. El valor de mayor rendimiento sigue siendo Nvidia (NASDAQ:NVDA) con una subida del 240% desde principios de año, registrando una subida del 20% en el último mes.

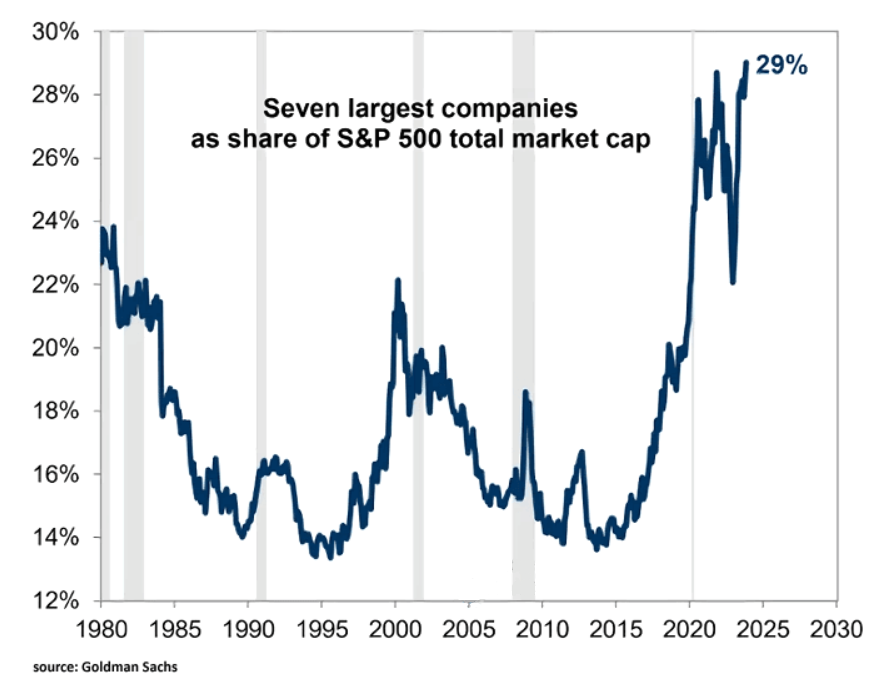

Esto coincide con la mayor entrada de efectivo en las empresas de gran capitalización estadounidenses desde febrero de 2022 y con la creciente cuota que siguen teniendo las siete primeras empresas del S&P500, aunque esta situación también suscita cierta preocupación en torno a la diversificación del índice (sobre si estas ventas y rendimientos por debajo de lo esperado podrían socavar la estabilidad del mercado)

Ojo con los valores de beta alto

Vemos como, desde marzo de 2020 hasta noviembre de 2021, la bolsa se vio impulsada por los sectores de beta alta, superando a los sectores de beta baja.

De abril de 2022 a diciembre las cosas cambiaron, prevalecieron los valores de Beta Baja para luego volver a cambiar la tendencia a favor de Beta Alta, registrando máximos en julio de 2023, aprovechando el optimismo en cuanto a la economía, y esto también se refleja en las empresas de baja calificación (que en teoría deberían ofrecer un buen rendimiento).

De hecho, las acciones de empresas inestables y en dificultades, cuando hay miedo y volatilidad, son las primeras en ser desechadas por los inversores y viceversa.

Otra relación interesante es la existente entre el ETF iShares Russell 2000 Value y el ETF iShares Russell 1000 Growth.

En el gráfico anterior, observamos cómo la relación ha creado un canal lateral roto por la tendencia alcista iniciada en mayo de 2022 registrando máximos en enero de 2023 a favor de los valores del Value.

Posteriormente, no ha conseguido superar los niveles de febrero de 2020, retrocediendo y volviendo a registrar mínimos, confirmando que se ha producido una rotación a favor de los valores del Growth.

Conclusión: Valores de beta alta por los que podría merecer la pena apostar

Por último, ante la posibilidad de que el S&P 500 pueda registrar nuevos máximos históricos a finales de este año o principios del que viene, utilizando InvestingPro identificamos los valores infravalorados de beta alta del S&P 500 con un posible recorrido alcista medio del 40%.

He aquí los resultados:

***

¿Comprar o vender? ¡Obtenga la respuesta con InvestingPro a mitad de precio este Black Friday!

Las claves para maximizar el potencial de beneficios son una visión oportuna y decisiones informadas. Este Black Friday, tome la decisión de inversión más inteligente del mercado y ahorre hasta un 55% en los planes de suscripción de InvestingPro.

Tanto si es un trader experimentado como si acaba de comenzar su andadura en el mundo de la inversión, esta oferta está diseñada para equiparle con la sabiduría necesaria para un trading más inteligente y rentable.

Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor.