La previsión de rentabilidad a largo plazo del Índice del Mercado Global (IMG) experimentó un incremento en noviembre, reflejando una inversión completa de la reciente caída en los datos ex-ante. La estimación publicada el martes marca el nivel más alto de rentabilidad en la historia reciente, superando levemente la previsión del mes anterior.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: ¡Aproveche al máximo al CYBER MONDAY! ¡Última oportunidad de conseguir InvestingPro con un 60% de DESCUENTO! Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

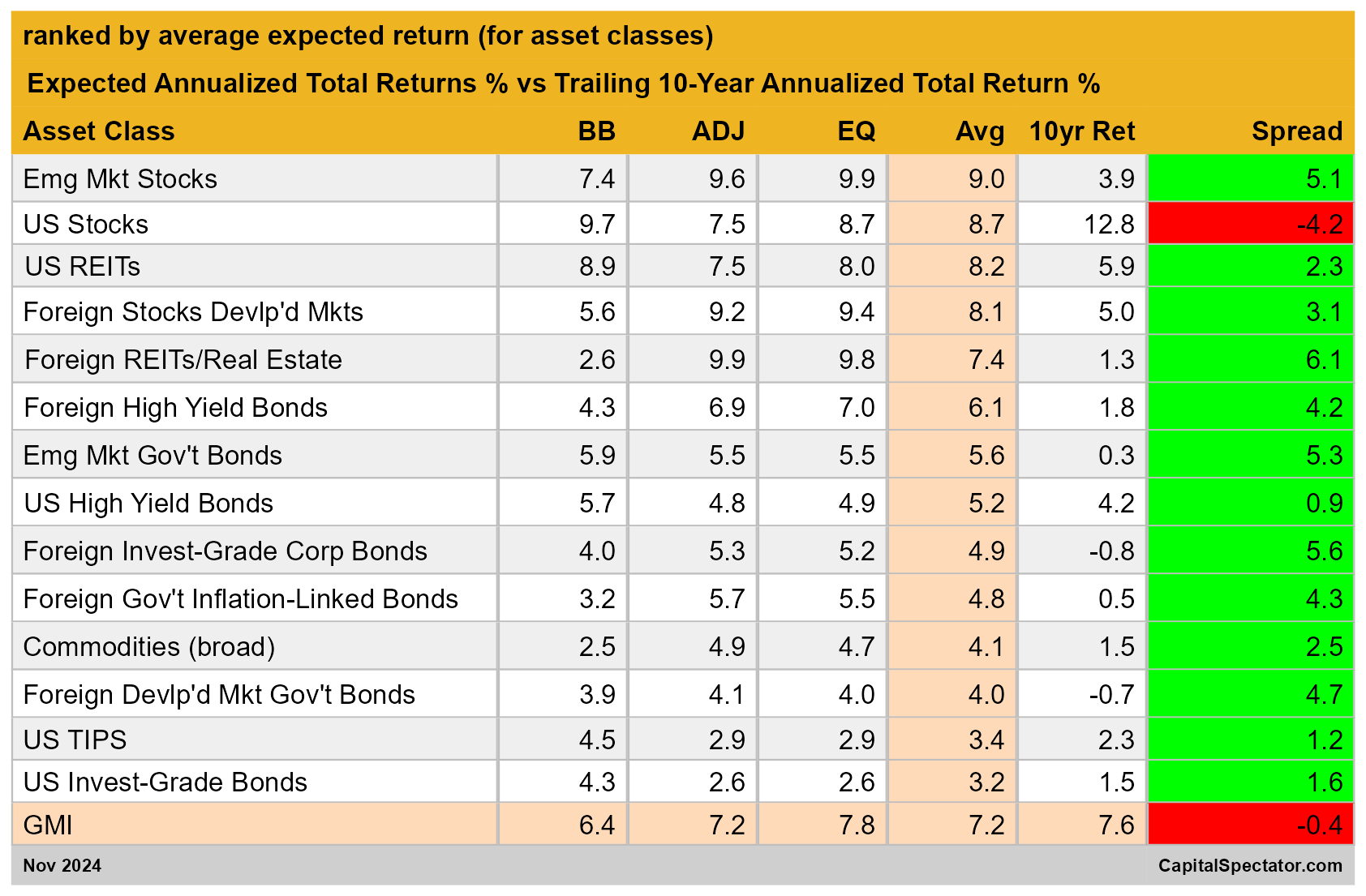

La previsión a largo plazo del IMG ahora indica una rentabilidad total anualizada del 7,2%, frente al 6,9% registrado el mes pasado, calculada a través de la media de tres modelos (detallados a continuación). El IMG es un índice de referencia no gestionado que incluye todas las principales clases de activos (excepto el efectivo), basado en ponderaciones de mercado a través de un conjunto de proxies de ETF.

En línea con las últimas actualizaciones, la renta variable estadounidense sigue siendo el único valor atípico a la baja en cuanto a la rentabilidad prevista, en comparación con la historia del mercado y las diversas clases de activos que componen el IMG.

Las expectativas para las acciones estadounidenses se sitúan por debajo de su rendimiento de la última década, lo que sugiere que los resultados futuros serán más moderados. En contraste, otras clases de activos principales apuntan a rendimientos superiores a sus promedios históricos. En este contexto, una cartera diversificada a nivel global se presenta como una opción más atractiva que en años anteriores

El IGM actúa como un referente teórico para la cartera "óptima" destinada al inversor promedio con un horizonte temporal indefinido. Así, sirve como punto de partida para adaptar la asignación de activos y el diseño de la cartera según las expectativas, objetivos y tolerancia al riesgo del inversor. Su historial demuestra que su rendimiento competitivo supera al de muchas estrategias activas de asignación de activos, particularmente cuando se ajustan factores como el riesgo, los costos de negociación y los impuestos.

Es probable que algunas, la mayoría o incluso todas las previsiones anteriores contengan ciertos errores. Sin embargo, se considera que las proyecciones del IMG serán más fiables que las estimaciones individuales de sus componentes. Las previsiones para mercados específicos, como las acciones estadounidenses o las materias primas, están más expuestas a la volatilidad y al margen de error, a diferencia de la agregación de estas proyecciones en el cálculo del IGM, un proceso que puede mitigar algunos de los errores a lo largo del tiempo.

Otra forma de interpretar las estimaciones anteriores es utilizarlas como punto de partida para ajustar las expectativas. Por ejemplo, las proyecciones puntuales pueden modificarse mediante una modelización adicional que considere factores adicionales, como la valoración actual o la rentabilidad por dividendo, que no se han contemplado previamente.

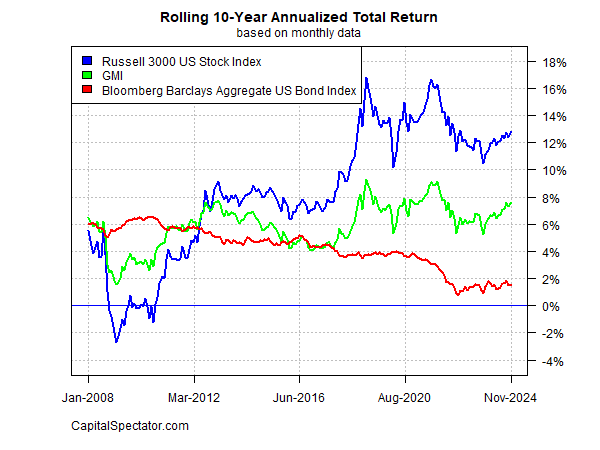

Para comprender cómo ha evolucionado el rendimiento total del IMG a lo largo del tiempo, es útil analizar su historial sobre una base anualizada de diez años consecutivos.

A continuación, se presenta un gráfico que compara el rendimiento del IMG con el de las acciones y bonos estadounidenses hasta el mes pasado. En la actualidad, el rendimiento de este índice en los últimos diez años se sitúa en un 7,6%, lo que refleja un rendimiento sólido pero moderado en comparación con la historia reciente.

He aquí un breve resumen de cómo se generan las previsiones y las definiciones de las demás métricas de la tabla anterior:

BB: El modelo Building Block emplea los rendimientos históricos como una aproximación para estimar el rendimiento futuro. La muestra utilizada abarca desde enero de 1998, la fecha más temprana disponible para todas las clases de activos mencionadas. El proceso consiste en calcular la prima de riesgo de cada clase de activos, determinar la rentabilidad anualizada y añadir un tipo sin riesgo proyectado para generar una estimación de rentabilidad total. Para este tipo sin riesgo, se toma como referencia el rendimiento más reciente de los valores del Tesoro protegidos contra la inflación (TIPS) a 10 años. Este rendimiento se considera una estimación del mercado de una rentabilidad real (ajustada a la inflación) sin riesgo para un activo "seguro"; este tipo "sin riesgo" también se utiliza para todos los modelos que se describen a continuación. Tenga en cuenta que el modelo BB utilizado aquí se basa (vagamente) en una metodología originalmente descrita por Ibbotson Associates (una división de Morningstar).

EQ: El modelo Equilibrium invierte el enfoque tradicional al utilizar el riesgo como base para estimar la rentabilidad futura. En lugar de intentar predecir directamente la rentabilidad, este modelo se apoya en el marco más fiable de utilizar métricas de riesgo. Este enfoque es relativamente rsólido, ya que predecir el riesgo se considera ligeramente más sencillo que proyectar la rentabilidad. Las tres entradas principales del modelo son:

* Una estimación del precio de mercado esperado del riesgo de la cartera global, definido como la ratio de Sharpe, que es la relación entre las primas de riesgo y la volatilidad (desviación típica). Nota: la "cartera" aquí y en todo el documento se define como GMI.

* La volatilidad esperada (desviación típica) de cada activo (componentes de mercado de GMI).

* La correlación esperada de cada activo con respecto a la cartera (GMI).

Este modelo de estimación de los rendimientos de equilibrio se esbozó inicialmente en un documento de 1974 del profesor Bill Sharpe. Para un resumen, véase la explicación de Gary Brinson en el capítulo 3 de The Portable MBA in Investment. Reviso igualmente este modelo en mi libro Dynamic Asset Allocation. Es importante señalar que esta metodología comienza con la estimación de una prima de riesgo, para luego agregar un tipo sin riesgo esperado con el fin de obtener las previsiones de rentabilidad total. El tipo sin riesgo esperado se detalla en la sección BB mencionada anteriormente.

ADJ: Esta metodología es idéntica al modelo de equilibrio (EQ) descrito anteriormente, con una única diferencia: las previsiones se ajustan según el impulso a corto plazo y los factores de reversión a la media a largo plazo. El impulso se define como el precio actual en relación con la media móvil de los últimos 12 meses, mientras que el factor de reversión a la media se calcula comparando el precio actual con la media móvil de los últimos 60 meses (5 años). Las previsiones de equilibrio se ajustan con base en los precios actuales frente a las medias móviles de 12 y 60 meses. Si los precios actuales están por encima (o por debajo) de estas medias móviles, las estimaciones no ajustadas de las primas de riesgo disminuirán (o aumentarán). La fórmula de ajuste toma la media inversa del precio actual en comparación con las dos medias móviles. Por ejemplo, si el precio de una clase de activos está un 10% por encima de su media móvil de 12 meses y un 20% por encima de la media móvil de 60 meses, la previsión no ajustada se reducirá en un 15% (el promedio de 10% y 20%). La lógica detrás de este ajuste es que cuando los precios son relativamente altos en comparación con la historia reciente, las previsiones de equilibrio se reducen. Por el contrario, cuando los precios son relativamente bajos, las previsiones de equilibrio se incrementan.

Avg: Esta columna es una media simple de las tres previsiones para cada fila (clase de activo).

10yr Ret: Para tener una perspectiva de la rentabilidad real, esta columna muestra la rentabilidad total anualizada a 10 años para las clases de activos hasta el mes objetivo actual.

Spread: Refleja la variación entre las expectativas futuras de rentabilidad del modelo y el rendimiento real observado durante la última década.

- ¿Cómo invertir con éxito? ¡APROVECHE EL CYBER MONDAY! ¡Última oportunidad de conseguir InvestingPro con un 60% de DESCUENTO! InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.