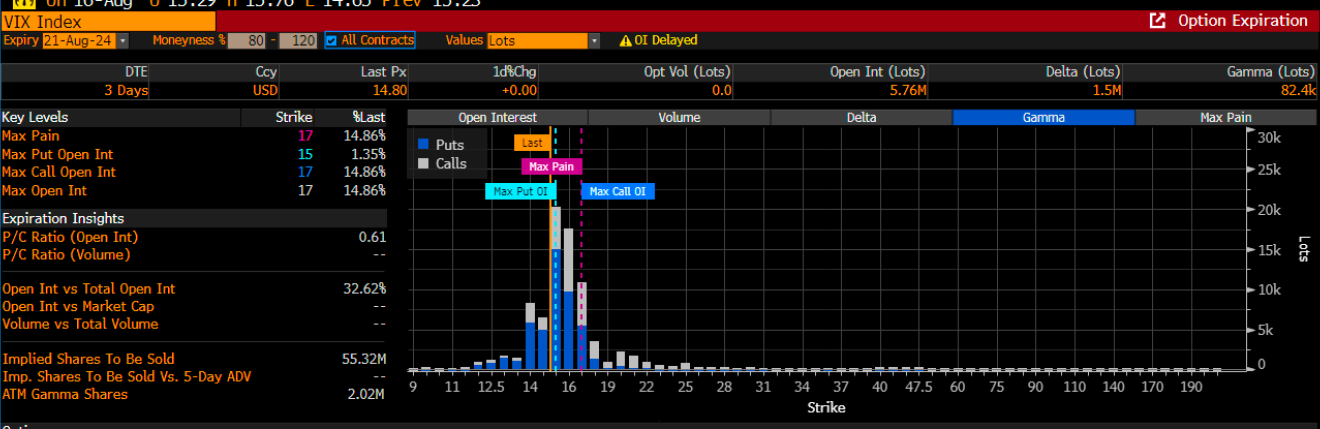

Preveo que la volatilidad aumentará esta semana, especialmente con la expiración de las opciones del VIX el miércoles. Las posiciones actuales de las opciones del VIX sugieren que el VIX podría mantenerse alrededor del nivel 15, lo que indica que la reducción de la volatilidad que ayudó la semana pasada no será un factor esta vez.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

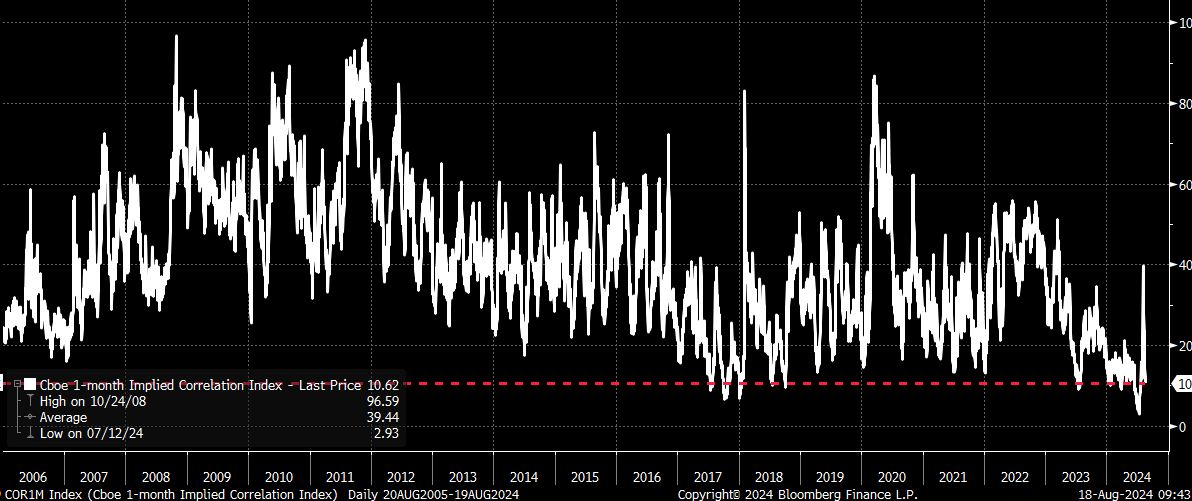

Las correlaciones implícitas a 1 mes cayeron aún más el viernes, situándose ahora en 10,6 (una medida de cuánto se mueven juntas las diferentes acciones).

Este nivel suele asociarse con los máximos del mercado y, aunque podría disminuir, sugiere precaución al intentar aprovechar las subidas. Hace solo un mes, este indicador resultó útil para identificar el máximo de julio, por lo que merece la pena vigilarlo como una posible señal.

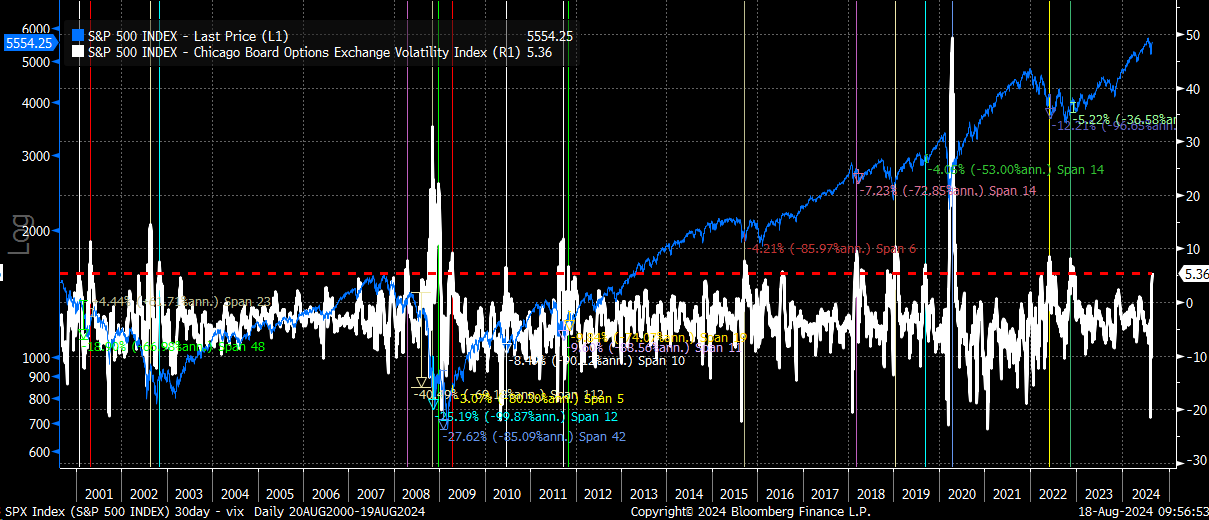

Además, la volatilidad realizada a 30 días del S&P 500 se sitúa en 20,16, mientras que el VIX está en 14,8, creando una diferencia de +5,36. Históricamente, esta brecha (donde la volatilidad real supera significativamente la volatilidad esperada) no ha sido común.

Cuando esto ocurre, suele ir seguido de mayor volatilidad y caídas adicionales en el S&P 500. Este patrón generalmente se presenta después de una fuerte caída, seguida de un repunte significativo, y luego de otro descenso. Al revisar el año 2000, vemos que este escenario se ha repetido en varias ocasiones, y en la mayoría de los casos ha conducido a un incremento en la volatilidad.

Sin embargo, hubo dos excepciones notables tras las ventas de diciembre de 2018 y marzo de 2020.

Esta semana será crucial para el yen japonés, con la intervención del gobernador del Banco de Japón, Ueda, ante el Parlamento el 23 de agosto. Además, el 22 de agosto se publicará el índice de precios al consumidor (IPC), que se espera refleje un aumento interanual del 2,7%, ligeramente por debajo del 2,8% registrado el mes pasado.

El USD/JPY ha vuelto a su media móvil de 20 días, lo que indica que ya no está sobrevendido, y también ha caído por debajo de la media móvil exponencial de 10 días a partir del sábado. De este modo, el nivel de soporte clave vuelve a situarse en 146,25. Si se rompe este soporte, podría volver a probar los mínimos en torno a 142.

Mientras tanto, el S&P 500 ha alcanzado el nivel de retroceso del 78,6% (un nivel técnico crucial que a menudo señala un posible cambio de tendencia o la continuación de la misma) de la caída de mediados de julio. Para que el índice establezca nuevos máximos, debe superar este nivel.

Además, el índice ha vuelto a probar la línea de tendencia (una línea que conecta dos o más puntos de precio y muestra la dirección general del mercado) que se formó en el mínimo de octubre de 2023. Esto convierte a la zona del cierre del viernes en un sólido nivel de resistencia (un nivel de precios en el que el índice puede encontrar dificultades para seguir subiendo).

Además, observamos un buen equilibrio en las ondas (una situación en la que las ondas según la Teoría de las Ondas de Elliott están proporcionalmente alineadas), con la onda cinco siendo igual al 61,8% de la onda tres, la onda tres igual a la onda uno, y la onda cinco igual al 61,8% de la onda uno.

Desde la perspectiva de Fibonacci (un método de análisis técnico que utiliza ratios como el 61,8% para identificar posibles puntos de reversión), esto sugiere que los máximos alcanzados en julio son relevantes. El rebote observado, desde esta perspectiva, podría interpretarse como un retroceso temporal dentro de una tendencia general.

El índice se detuvo en el punto de relleno de un hueco (el nivel de precios donde un hueco en el gráfico, generalmente causado por un movimiento abrupto del precio, se "rellena" cuando el precio regresa a ese nivel), una zona que ha sido significativa desde principios de julio.

No estoy diciendo que sea exactamente lo mismo, pero es similar a lo que sucedió en el otoño de 2018. Vimos una fuerte venta de casi el 12%, seguida de un rápido rebote de más del 8%.

En el otoño de 2018, surgieron preocupaciones sobre el crecimiento económico, ya que los datos comenzaron a reflejar el impacto de la guerra comercial y el hecho de que la Reserva Federal no estaba ajustando los tipos con suficiente rapidez. Este contexto llevó al colapso de diciembre de 2018, cuando Jay Powell aún tenía menos experiencia. Son situaciones ante las cuales vale la pena reflexionar.

Desde un punto de vista puramente técnico, parece que esta semana será más difícil que la anterior. Con más niveles de resistencia en juego, esta semana podría ser la mejor oportunidad para que el mercado reversione. Si no sucede, lo sabremos pronto.