- Puede que a los alcistas les resulte difícil justificar la compra de acciones a estos niveles elevados a medida que aumenta el rendimiento.

- La subida de los precios del crudo supone un riesgo adicional para las perspectivas de inflación.

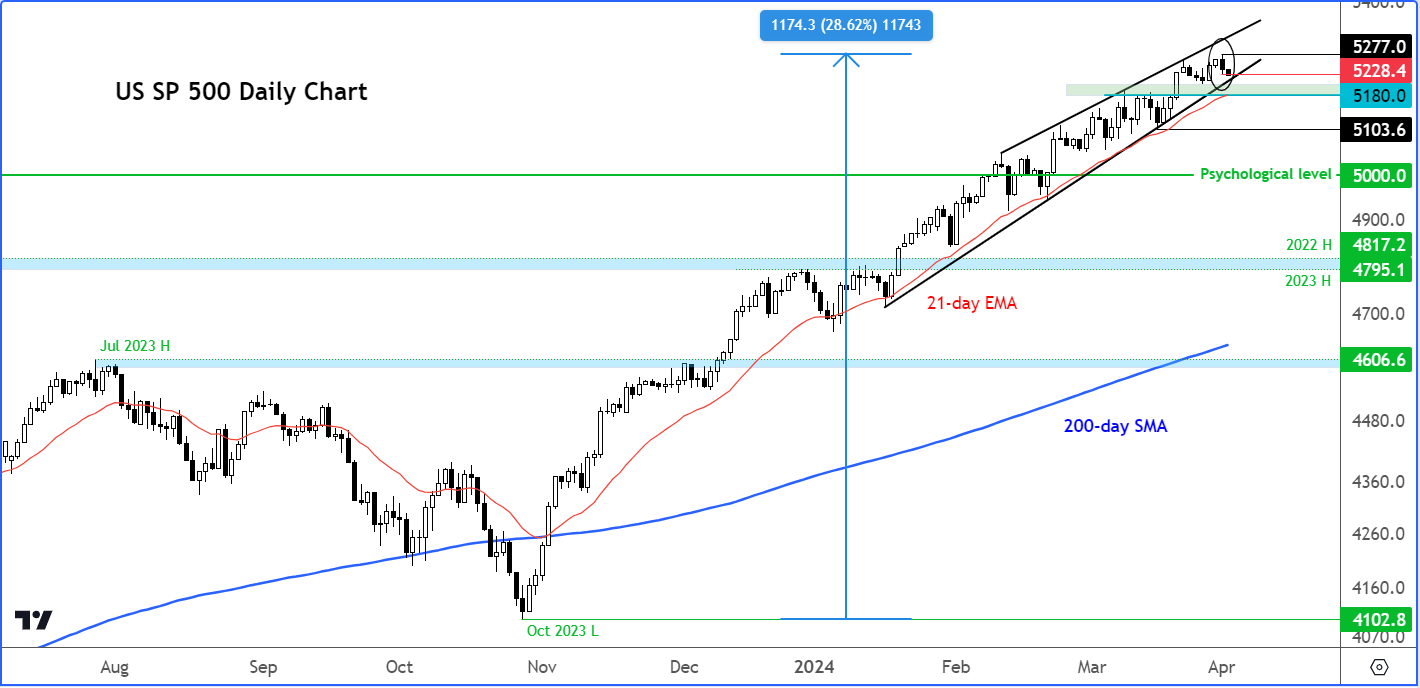

- El análisis técnico del S&P 500 muestra una posible ruptura de la tendencia alcista, pero se necesita confirmación.

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

Los índices Dow Jones de Industriales y S&P 500 retrocedieron bruscamente tras alcanzar el lunes nuevos máximos históricos en la primera jornada bursátil del mes y del trimestre. La minirreversión se produjo ante la renovada preocupación en torno a la inflación y la recogida de beneficios tras las enormes ganancias de los dos últimos trimestres.

Las esperanzas de que la Fed y otros bancos centrales relajaran los tipos de interés y la expectación por la IA hicieron subir el S&P 500 cerca de un 28% desde sus mínimos de octubre. Tras un movimiento tan grande, los riesgos de una corrección son altos, sobre todo si se tiene en cuenta, por ejemplo, que los precios del petróleo rozan los 85 dólares por barril y que los Gobiernos se enfrentan a un aumento de los costes del servicio de su deuda a medida que aumenta el rendimiento, lo que hace cada vez más difícil seguir endeudándose sin elevar los ratios deuda/PIB a niveles alarmantes.

Hasta ahora, en 2024, los inversores se han encogido de hombros ante estas preocupaciones y ante la inquietud por unas valoraciones demasiado elevadas. Veamos si eso cambia al comenzar el segundo trimestre y adentrarnos en 2024. Los especuladores bajistas todavía necesitan ver una señal de reversión confirmada de los gráficos, dada la fuerza del repunte de los últimos cinco meses aproximadamente.

¿Qué ha provocado que el rendimiento vuelva a aumentar?

El rendimiento de los bonos a 10 años aumentó 10 puntos básicos el lunes, para después volver a subir aún más en la primera mitad de la jornada del martes a medida que los precios del crudo WTI subían por encima de los 85,00 dólares por barril. Los movimientos del lunes vinieron provocados por los datos económicos de las mayores economías del mundo, ya que los gestores de compras de las industrias china y estadounidense informaron de un crecimiento de la actividad, que superó las expectativas.

Sin embargo, el PMI del sector manufacturero del ISM también impulsó la preocupación en torno a la inflación, ya que el subíndice de precios subió a 55,8 puntos desde 53,3, lo que provocó un aumento del rendimiento de los bonos y rebajó aún más las perspectivas de recortes agresivos de los tipos. Los datos provocaron el repunte de materias primas como el crudo, ya que aliviaron aún más las preocupaciones en torno al crecimiento. Hoy, el WTI ha superado los 85 dólares, alimentando aún más los temores inflacionistas.

¿Qué esperar esta semana?

De cara al resto de la semana, los discursos de la Reserva Federal programados para esta semana son de dos dígitos, y puede que el mercado anticipe que los datos manufactureros del lunes provocarán la cautela entre los funcionarios con respecto a una flexibilización considerable de la política monetaria. Además, se esperan numerosos informes de empleo a lo largo de la semana, aunque las cifras del viernes del informe de empleo no agrícola y de la tasa de desempleo serán los datos más destacados del calendario económico estadounidense.

En consecuencia, la negociación podría ser volátil esta semana. Supongo que para los alcistas, cualquier señal de un aterrizaje suave será bienvenida, ya que mantendrá vivas las perspectivas de un recorte de tipos en junio. Los bajistas, por su parte, querrán ver más indicios de una inflación persistente.

Análisis del S&P 500 500 e ideas de inversión

En los últimos tres meses, a las acciones les ha ido de maravilla, gracias al optimismo de la IA y a que todo el mundo se siente optimista con respecto a los posibles recortes de los tipos de interés por parte de la Reserva Federal, y de otros grandes bancos centrales, a finales de año. Desde finales de octubre, el S&P 500 se ha disparado cerca de un 28%, pero existe cierta preocupación en torno a que el mercado esté un poco expuesto a cierta recogida de beneficios a corto plazo.

Fuente: TradingView.com

El lunes, el gráfico del S&P 500 mostraba una pequeña vela envolvente bajista en el marco temporal diario, lo que significa que las discretas ganancias de la última jornada de la semana pasada (el jueves) se habían esfumado. Lo que tendremos que vigilar hoy es si habrá más impulso bajista tras ese cambio bajista, o si volvemos al rango del lunes. Los bajistas querrán ver un compromiso real esta vez, ya que sus intentos anteriores de desencadenar una corrección han sido inútiles.

Incluso aunque veamos un pequeño retroceso, los bajistas todavía tendrán que ver más pruebas de que el mercado ha tocado techo. Por ejemplo, haría falta una ruptura del canal ascendente o de la cuña. El nivel de soporte clave a corto plazo se sitúa en torno a 5.180, donde también entra en juego la media móvil exponencial de 21 días.

Si se rompe este nivel, las cosas se pondrán interesantes. De lo contrario, es probable que ocurra más de lo mismo: que se compren caídas menores. Curiosamente, el S&P 500 no ha experimentado ni siquiera un retroceso del 2% durante su caída desde noviembre, lo que subraya la fortaleza del rally actual.

Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor.

Lea mis artículos en City Index

------

¿Invierte en Bolsa? ¿Cuándo y cómo entrar o salir? ¡Pruebe InvestingPro! ¡Aproveche AQUÍ Y AHORA! Pinche AQUÍ, elija el plan que quiera de 1 ó 2 años y aproveche sus DESCUENTOS. Use el código INVESTINGPRO1 y obtenga un 38% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). ¡No espere más!

Con ello conseguirá:

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!