A medida que nos acercamos a la recta final de 2024, gran parte de la atención del país se centra en las próximas elecciones presidenciales de Estados Unidos. Pero mientras el panorama político sigue siendo incierto, los mercados pintan un panorama diferente. Septiembre, un mes tradicionalmente flojo para la renta variable mundial, registró un repunte inesperado.

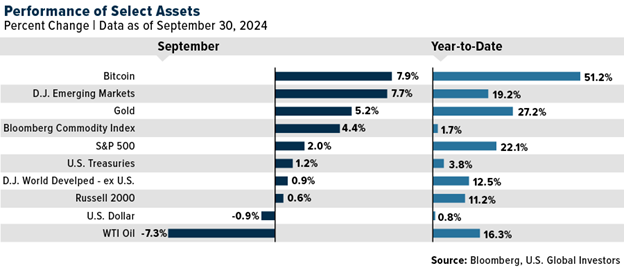

El S&P 500 ganó un 2.02%, marcando su septiembre más fuerte desde 2013. Con ello, su rentabilidad en lo que va de año asciende al 22.08%, lo que convierte a 2024 en el mejor año de elecciones presidenciales para la renta variable en casi 90 años (más información al respecto más adelante).

- ¿Buscas las mejores ideas para superar al S&P 500? Obtén tu acceso a las acciones ganadores seleccionadas por la IA de InvestingPro por menos de 9 euros al mes.

Bitcoin ha sido otro de los valores más destacados. La moneda digital, que los inversionistas tradicionales veían con escepticismo, subió casi un 8% el mes pasado, lo que eleva su crecimiento en lo que va de año a un asombroso 51%. Con la Reserva Federal adoptando una postura pesimista, el dólar estadounidense se ha debilitado, lo que ha llevado a los inversionistas a buscar activos alternativos como Bitcoin y oro como cobertura contra la inflación y la incertidumbre.

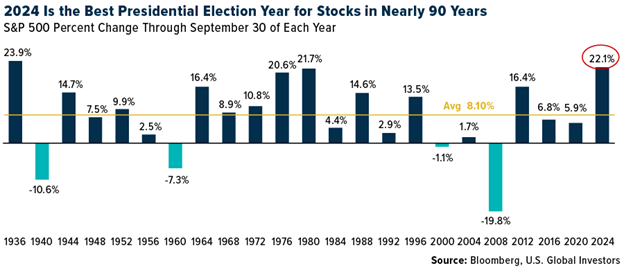

El mejor año electoral para la renta variable desde 1936

Los años electorales suelen traer volatilidad, ya que los mercados lidian con la incertidumbre que rodea a los posibles cambios de liderazgo, pero 2024 ha demostrado ser un caso atípico. La relajación de los bancos centrales ha proporcionado un poderoso viento de cola, ayudando a estabilizar los mercados y a elevar las acciones, a pesar de las persistentes preocupaciones sobre quién ocupará la Casa Blanca el próximo año.

De hecho, 2024 se perfila como el mejor año de elecciones presidenciales para la renta variable en casi 90 años. A finales de septiembre, el S&P 500 había subido más de un 22%, la mayor rentabilidad en un año electoral desde 1936. Los inversionistas han acogido favorablemente el compromiso de la Reserva Federal de relajar su política monetaria, lo que ha mantenido al alza el ánimo del mercado a pesar del telón de fondo político.

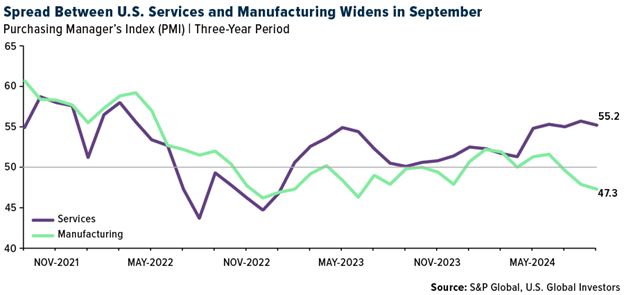

Servicios impulsan el crecimiento económico; manufactura se contrae

Sin embargo, bajo la superficie de estas impresionantes ganancias del mercado se esconde una imagen más compleja de la economía estadounidense. Se trata de una historia de dos sectores: mientras los servicios siguen prosperando, el sector manufacturero atraviesa dificultades.

El sector servicios estadounidense -que representa casi el 80% del PIB del país- lleva 20 meses consecutivos de expansión. Los nuevos pedidos siguen creciendo, impulsados por la constante demanda de los consumidores y la reducción de las tasas de interés, que ha hecho más asequible el endeudamiento tanto para las empresas como para los hogares, según S&P Global. A pesar de cierta moderación con respecto al máximo de 14 meses registrado en agosto, el sector parece fuerte y proporciona una base para la estabilidad económica.

En cambio, el sector manufacturero muestra signos de tensión. A finales del tercer trimestre, el sector se hundió aún más en la contracción. La ralentización de la demanda, tanto nacional como internacional, ha pesado mucho en el sector, y muchos analistas apuntan a problemas económicos más amplios como causa. El incierto resultado de las próximas elecciones no ha hecho más que aumentar el malestar, ya que las empresas se abstienen de realizar inversiones importantes hasta que tengan una idea más clara de la dirección política del país.

Efectos de la huelga portuaria podrían afectar cadenas de suministro navideñas

Además de las preocupaciones económicas internas, varios factores externos amenazan con interrumpir el impulso positivo que hemos visto en los mercados.

El huracán Helene, por ejemplo, nos recuerda los riesgos impredecibles que plantea la madre naturaleza. La tormenta causó lo que podría ascender a 34,000 millones de dólares en pérdidas económicas totales, y se espera que los daños asegurados superen los 6,000 millones.

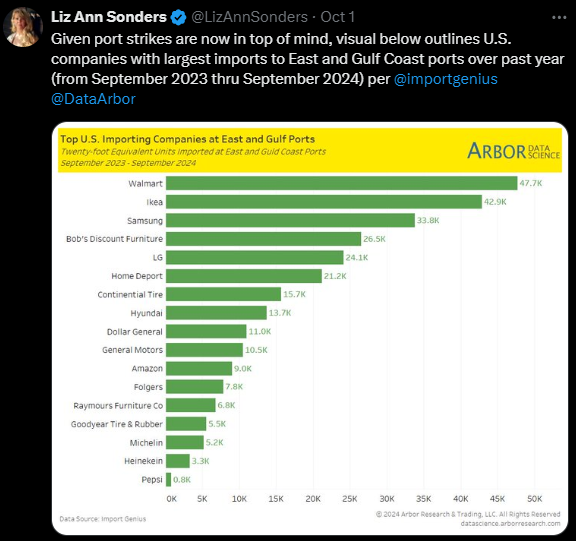

La reciente resolución de la huelga de estibadores en los puertos de la Costa Este y el Golfo -un potencial «desastre provocado por el hombre», según el Presidente Joe Biden- es un acontecimiento positivo, pero es probable que su impacto perdure. La huelga, que interrumpió uno de los periodos de mayor tráfico marítimo del año, generó una enorme acumulación de mercancías a la espera de ser procesadas. Grandes minoristas como Walmart (NYSE:WMT), Ikea y Home Depot (NYSE:HD), que dependen en gran medida de estos puertos para importar mercancías, fueron algunos de los más afectados.

Mientras se reanudan las operaciones, gigantes del transporte marítimo como Maersk (CSE:MAERSKa) y Hapag-Lloyd (ETR:HLAG) han advertido de que es probable que los costes de flete aumenten como consecuencia de los retrasos. Aunque la huelga en sí ha terminado (por ahora), las consecuencias podrían afectar a las cadenas de suministro hasta bien entrado el cuarto trimestre, sobre todo a medida que los minoristas se preparan para la temporada navideña.

Récord de ventas navideñas y grandes descuentos de minoristas

A pesar de estos problemas, hay motivos para el optimismo en vísperas de las fiestas navideñas. Adobe (NASDAQ:ADBE) prevé un récord de 240,800 millones de dólares en ventas navideñas por Internet, un 8.4% más que en 2023. Se espera que la electrónica y la ropa sean las categorías más destacadas, impulsadas por grandes descuentos, ya que los minoristas intentan mover el inventario.

A medida que nos adentramos en el último trimestre de 2024, hay muchos motivos para la esperanza. La relajación de los bancos centrales ha proporcionado una base sólida para el crecimiento del mercado, y la temporada de vacaciones promete ofrecer un fuerte gasto de los consumidores.

En U.S. Global Investors, creemos en una visión a largo plazo. Aunque las perspectivas a corto plazo siguen siendo favorables, es esencial mantenerse diversificado y preparado para lo que depare el futuro. Como siempre, nuestro objetivo es ayudar a los inversionistas a navegar tanto por las oportunidades como por los desafíos que se avecinan.

- El índice bursátil S&P 500 es un índice ponderado por capitalización ampliamente reconocido de 500 cotizaciones de acciones ordinarias de empresas estadounidenses.

- El Dow Jones Emerging Markets Index tiene como objetivo proporcionar una cobertura del 95% de la capitalización bursátil de los valores negociados en los mercados emergentes.

- El Bloomberg Commodity Index (BCOM) es un índice de referencia financiero que proporciona exposición a materias primas físicas a través de contratos de futuros. Está diseñado para ser un índice diversificado en el que no domine ninguna materia prima ni ningún sector.

- El Bloomberg US Treasury Index mide la deuda nominal denominada en dólares estadounidenses y a tipo fijo emitida por el Tesoro de Estados Unidos. Las letras del Tesoro están excluidas por la restricción de vencimiento, pero forman parte de un Índice del Tesoro a corto plazo independiente.

- El índice Dow Jones Developed Markets ex-US está diseñado para medir el 95% de la capitalización bursátil de los valores negociados en los mercados desarrollados, excluidos los EE.UU.

- El Russell 2000 Index es un índice bursátil estadounidense de pequeña capitalización que incluye los 2.000 valores más pequeños del Russell Index.

- El índice dólar es un índice del valor del dólar estadounidense en relación con una cesta de monedas extranjeras, a menudo denominada cesta de monedas de los socios comerciales de Estados Unidos.

Descargo de responsabilidad: Ninguno de los fondos de U.S. Global Investors poseía ninguno de los valores mencionados en este artículo a 30/09/2024.

Rentabilidades pasadas no garantizan resultados futuros. Todas las opiniones expresadas y los datos proporcionados están sujetos a cambios sin previo aviso. Algunas de estas opiniones pueden no ser apropiadas para todos los inversionistas. Al hacer clic en el/los enlace(s) anterior(es), será redirigido a una(s) página(s) web de terceros. U.S. Global Investors no respalda toda la información suministrada por estos sitios web y no es responsable de su contenido.