-

Tras dos años de compras impulsadas por la pandemia, un cambio en el comportamiento de los consumidores ha dejado a los minoristas con miles de millones de dólares de inventarios sin vender

-

Las ventas de Walmart están mejorando gracias a las sólidas ventas de regreso a clases, los precios más bajos del combustible y las compras de los clientes que buscan gangas

-

Target, que genera más ventas de artículos discrecionales, es el minorista más afectado, con sus márgenes cayendo en picada

Los últimos informes de resultados de Target (NYSE:TGT) y Walmart (NYSE:WMT) indican que lo peor podría haber pasado para los dos mayores minoristas estadounidenses. A pesar de las crecientes dificultades de inventario, las ventas se mantuvieron resistentes en medio del desafiante entorno macroeconómico del último trimestre.

Walmart, el mayor minorista del mundo, obtuvo un beneficio por acción mejor de lo esperado gracias a las sólidas ventas de la vuelta a clases, la bajada de los precios del combustible y el aumento de las compras por parte de los clientes más adinerados que buscan gangas.

Durante la llamada de resultados, la empresa con sede en Bentonville, Arkansas, también dijo a los inversionistas que sus beneficios anuales no disminuirían tanto como esperaba hace tres semanas, cuando emitió una advertencia de beneficios.

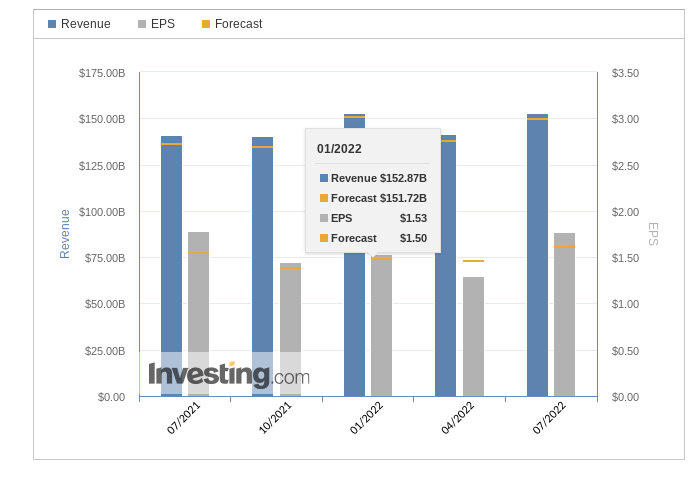

Fuente: Investing.com

Target, con sede en Minneapolis (Minnesota), mantuvo sus perspectivas de crecimiento de los ingresos para todo el año en un rango de un dígito bajo o medio y un margen operativo de alrededor del 6% en la segunda mitad del año.

Exceso de existencias

Tras dos años de compras impulsadas por la pandemia, un cambio repentino en el comportamiento de los consumidores debido a la inflación más alta en cuatro décadas ha dejado a Walmart y Target con miles de millones de dólares de inventarios sin vender, lo que ha perjudicado sus márgenes y el precio de sus acciones.

Target parece ser la mayor víctima de este acto de reequilibrio de los consumidores. Los beneficios netos de la empresa cayeron un 90%, mientras que su margen operativo se redujo al 1.2% en el trimestre que terminó el 30 de julio.

El gigante con sede en Minnesota, que genera más ventas de artículos discrecionales que Walmart, se vio obligado a descontar agresivamente su exceso de inventario en áreas como electrodomésticos de cocina, muebles de patio y bicicletas para salir de este atolladero de inventarios y evitar más pérdidas.

Un rayo de esperanza

Como los riesgos de recesión siguen siendo altos, los inversionistas con aversión al riesgo deberían evitar poner su dinero en estos gigantes del comercio minorista.

Pero si usted tiene una mayor tolerancia al riesgo, veo una ganga en las maltrechas acciones de Target, que han perdido alrededor de un tercio de su valor en el último año. Walmart ha recuperado la mayor parte de sus pérdidas anteriores, y sus acciones han bajado sólo un 8% durante el mismo periodo.

Además, hay muchos motivos para el optimismo en lo que respecta a Target. En primer lugar, el minorista ha abordado su problema de inventario de forma más agresiva que sus homólogos. Según el director financiero de Target:

"Si no hubiéramos abordado nuestro exceso de inventario de frente, podríamos haber evitado algún dolor a corto plazo en la línea de beneficios, pero eso habría obstaculizado nuestro potencial a largo plazo".

Esta acción agresiva pone a Target en el camino de la recuperación, ya que el minorista podría ser uno de los primeros en experimentar una recuperación de los márgenes, dado que actuó con tanta decisión.

Aunque eleva su precio objetivo en aproximadamente un 25%, hasta 195 dólares, Wells Fargo dijo en una nota reciente que los inversionistas son demasiado pesimistas sobre la acción. Su nota añade:

"TGT recibió el primer y mayor golpe en los márgenes del sector minorista, lo que sugiere un riesgo relativamente menor a partir de aquí y una recuperación más rápida.

Los inversionistas parecen demasiado pesimistas sobre los beneficios de la recuperación; vemos un BPA de 12.70 dólares cuando se asiente el polvo en 2023, frente a potencial compra que parece más cercana a los 11 dólares".

En el frente macroeconómico, también hay novedades positivas. Con la ralentización de la inflación en EE.UU., debería disminuir parte de la presión sobre el gasto discrecional, lo que beneficiaría a Target más que a Walmart, ya que genera cerca del 80% de sus ventas con artículos no alimentarios. Target dijo a los inversionistas que su temporada de vuelta a la escuela, a menudo un indicador del negocio de otoño e invierno, había sido alentadora.

Otra gran razón para comprar acciones de Target ahora es el impresionante atractivo de los dividendos de la empresa. El minorista ha incrementado su dividendo de forma constante cada año durante los últimos 50 años, cubriendo crisis como el colapso de las puntocom a principios de la década de 2000, el crack financiero de 2008-2009 y la pandemia del COVID-19.

A la vez que entrega efectivo a los inversionistas cada trimestre, la tienda de descuento ha mantenido un ratio de pago conservador de alrededor del 30%, mostrando más recorrido en la distribución de efectivo.

En junio del año pasado, Target anunció un enorme aumento del 32% en su reparto, escalando su dividendo a 0.9 dólares por acción trimestral con un rendimiento anual del 2.3%.

Conclusión

Target sigue en camino de superar sus retos a corto plazo y reanudar su expansión normal de márgenes. La debilidad actual ofrece un punto de entrada atractivo para los inversionistas a largo plazo.

Divulgación: El autor no tiene ninguna posición en los valores mencionados en este artículo.