-

El mercado se centra en la historia a largo plazo de Tesla en un entorno de competencia y márgenes más ajustados.

-

Las sorpresas positivas en ingresos, asociaciones y créditos regulatorios podrían compensar la contracción de los márgenes en el 1er semestre.

-

La producción récord de Tesla en el 2T plantea dudas sobre la sostenibilidad de las ventas y los riesgos potenciales.

Al analizar los resultados del 2T de Tesla (NASDAQ:TSLA), el mercado no se centrará especialmente en las implicaciones a corto plazo del menor crecimiento de los ingresos y el mayor coste de los mismos en el balance del gigante de los vehículos eléctricos.

En cambio, los analistas estarán más interesados en evaluar si la historia a largo plazo de Tesla sigue en marcha frente a la creciente competencia y los márgenes más estrechos.

Esto significa que, como en 1T, una sorpresa negativa en el BPA puede compensarse fácilmente con el mensaje de que, a pesar de que 2023 sigue siendo un reto, se vislumbra un brillante 2024 en el horizonte. De hecho, se espera que Tesla experimente un descenso del 13% en sus beneficios durante el ejercicio fiscal 2023, pero hay optimismo en cuanto a una fuerte recuperación con un aumento previsto del 33% en el ejercicio fiscal 24, lo que se traducirá en unos beneficios de 4.70 dólares por acción. Además, se prevé que las ventas totales de la empresa muestren un crecimiento notable, con un aumento previsto del 23% este año y una subida adicional del 25% en el ejercicio fiscal de 24, alcanzando una cifra estimada de 125,810 millones de dólares.

Además, se espera que el gigante con sede en Austin demuestre que ha sido capaz de seguir mejorando su mezcla de ingresos en el segundo semestre, lo que indica una mayor resistencia frente a una posible ralentización de la economía de consumo mundial en el segundo semestre.

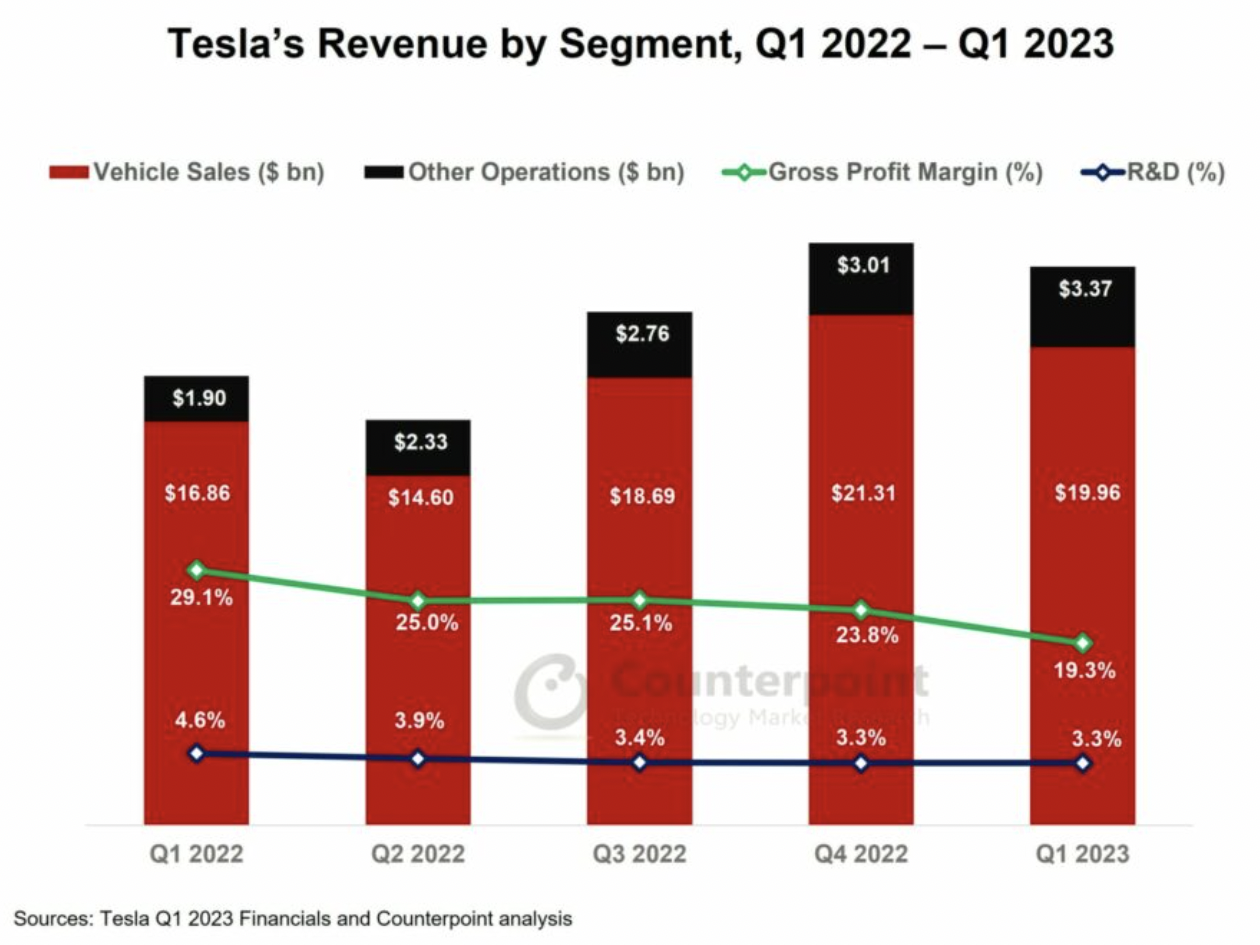

Fuente: Counterpoint Analysis, Tesla

En ese sentido, la sorpresa positiva en los ingresos procedentes de las ventas de autos, los avances positivos en el lado de la asociación -especialmente en lo que respecta a la adopción del Estándar Norteamericano de Carga de Tesla- y una ralentización en la disminución de los ingresos procedentes de créditos regulatorios podrían ensombrecer el hecho de que los márgenes probablemente seguirán reduciéndose en 2023.

Por si fuera poco, Tesla se protegió de una mayor liquidación con la noticia del lunes de que había construido la primera cybertruck en su planta Giga de Austin. Los inversionistas estarán deseosos de conocer los planes de producción y las estimaciones de Elon Musk para este todoterreno de aspecto futurista en la conferencia posterior a la presentación de resultados.

Este telón de fondo, sumado a una estimación conservadora de 0.82 por acción, invita a la cautela a los osos de Tesla de cara al informe de mañana. Sin embargo, con el potencial de una sorpresa sesgada al alza y con los márgenes reduciéndose gradualmente, me parece poco probable que veamos grandes movimientos en el informe.

Fuente: InvestingPro

Aún así, con el mercado valorando un 2024 más brillante gracias a la mejora de las condiciones financieras, apostar en contra de Tesla en este momento -aunque correcto desde una perspectiva fundamental- puede resultar un juego costoso.

Pero si no es un buen momento para ponerse corto en el valor a pesar de su múltiplo de 78 veces, ¿es un buen momento para comprarlo? Para responder a esta pregunta, analicemos en profundidad los fundamentales de la empresa con InvestingPro.

¿Pueden las ventas de autos de Tesla seguir el ritmo de una producción récord?

En el segundo trimestre, Tesla fabricó un total de 479,700 vehículos, un récord para el gigante de los vehículos eléctricos. Además, la empresa logró avances significativos en términos de entregas, con un total de 466,140 unidades entregadas en el segundo trimestre. Esta cifra representa un impresionante aumento del 83% en comparación con el mismo periodo del año pasado, así como un crecimiento del 10% en comparación con el trimestre anterior.

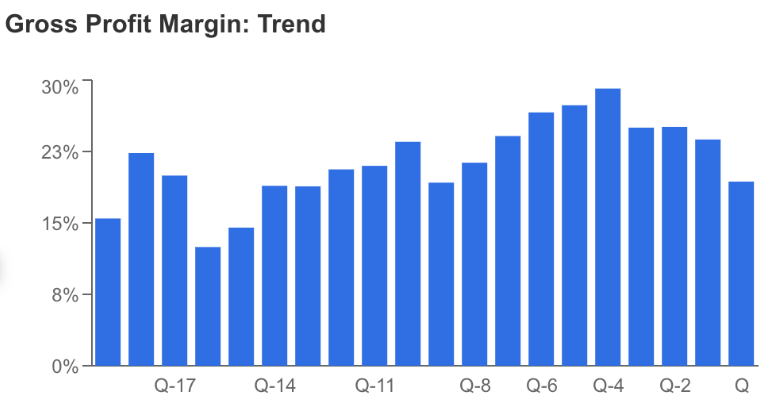

Sin embargo, esas cifras se produjeron en un contexto de reducción de los márgenes, ya que la empresa dirigida por Elon Musk tuvo que recortar los precios y aumentar los costos de producción al mismo tiempo. Ahora, se espera que el margen bruto previsto para Tesla en el segundo trimestre disminuya hasta el 17.5% intertrimestral, y eso después de otro descenso del 10% en el primer trimestre.

Fuente: InvestingPro

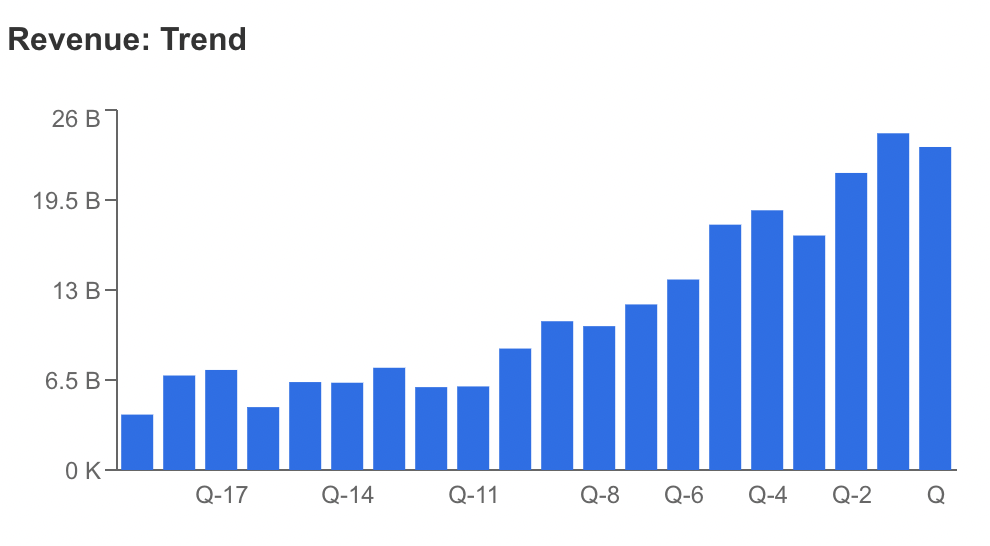

A pesar de ello, los analistas prevén que los ingresos de Tesla en el 2T podrían superar la cifra de consenso de 24,680 millones de dólares.

Además, la Cybertruck, que se prevé que entre en producción en septiembre, podría aportar unos ingresos anuales de entre 7,000 y 8,000 millones de dólares si alcanza una cuota del 10% en el mercado estadounidense de camionetas.

Los semirremolques por sí solos podrían aportar unos 12,500 millones de dólares de ingresos anuales, dado el objetivo de producir al menos 50,000 unidades anuales.

Sin embargo, a pesar de estas sólidas previsiones de crecimiento, no deben pasarse por alto riesgos como una posible ralentización de la demanda, el aumento de la competencia y cuestiones normativas.

Además, la producción del Modelo 2 sigue retrasada. Cualquier avance en ese ámbito podría ser otro posible catalizador del crecimiento.

Fundamentos

Los resultados del 1T 2023 de Tesla muestran unos ingresos totales de 23,300 millones de dólares, lo que representa un aumento interanual del 24%.

Fuente: InvestingPro

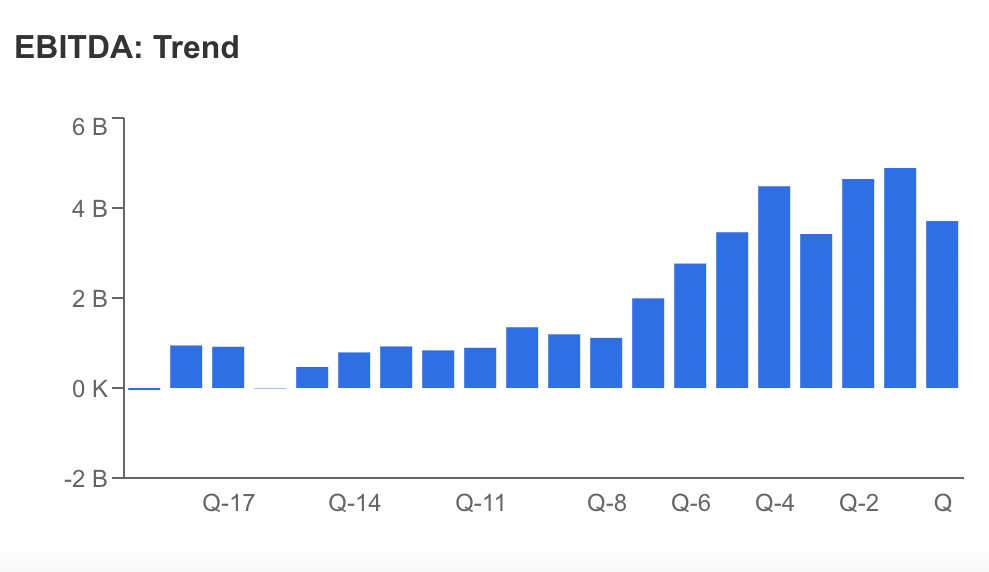

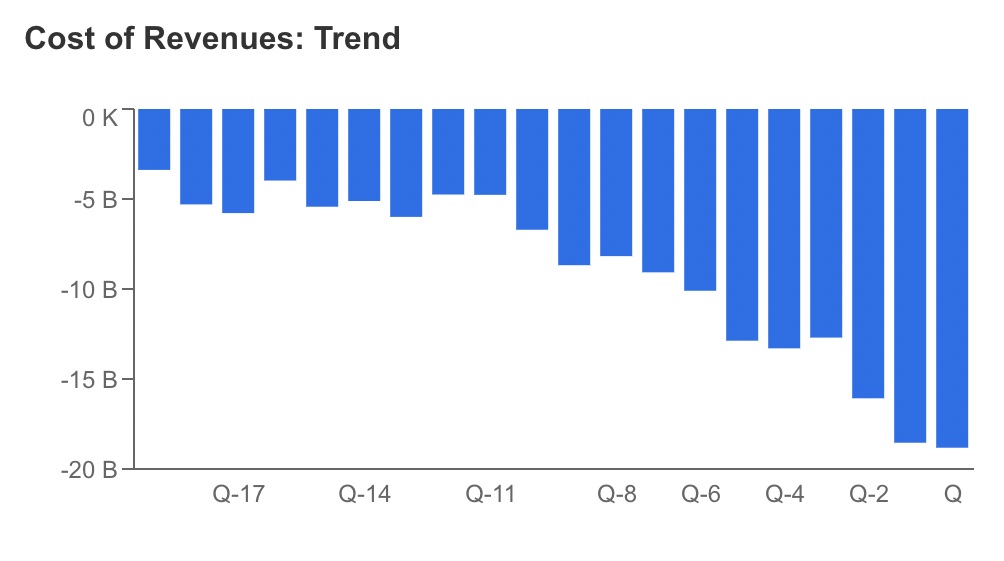

Sin embargo, el margen bruto de la compañía según los principios contables generalmente aceptados (GAAP, por sus siglas en inglés) se redujo en casi diez puntos porcentuales con respecto al 1T 2022, y su flujo de caja libre cayó un 80% interanual. Junto con eso, el margen EBITDA (beneficios brutos) de la compañía también se ha recuperado después de alcanzar su punto máximo recientemente.

Fuente: InvestingPro

Esto se debe principalmente a varios factores simultáneos, como:

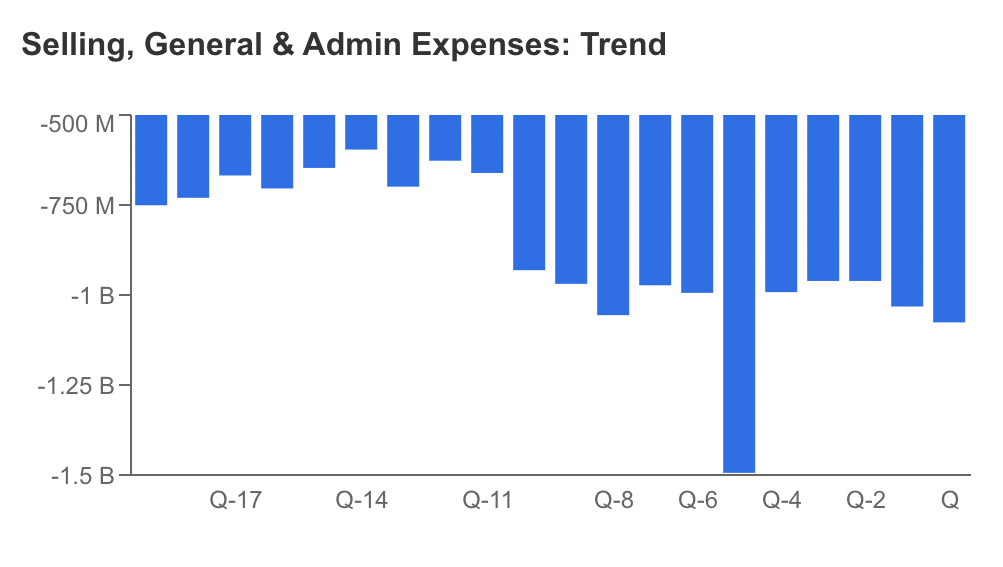

El aumento del costo trimestral de los ingresos:

Fuente: InvestingPro

El costo obstinadamente elevado de la mano de obra:

Fuente: InvestingPro

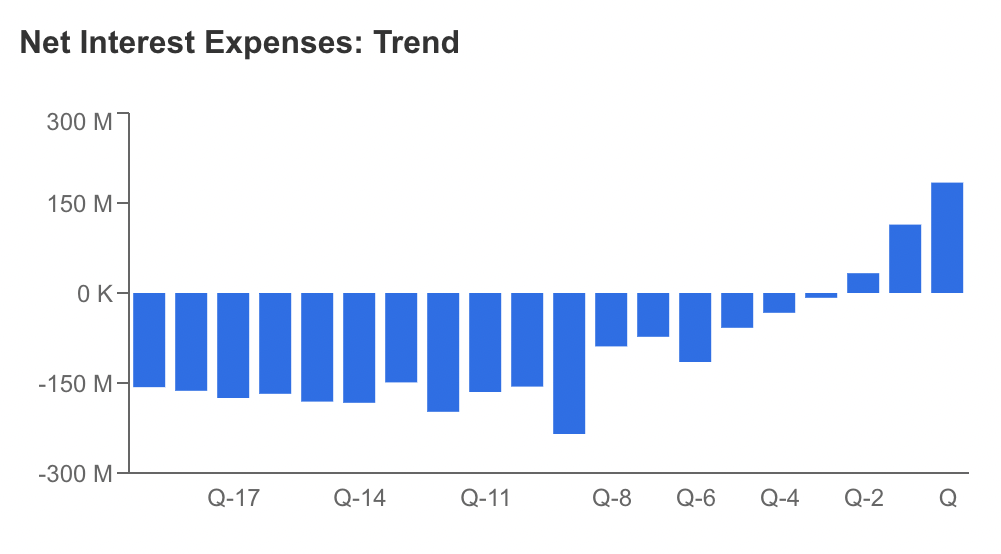

Y crecientes gastos netos por intereses:

Fuente: InvestingPro

De cara a los resultados del segundo trimestre, los bancos de Wall Street han respondido a estas cifras reduciendo sus precios objetivo para Tesla. Como consecuencia, la acción ha tenido 20 revisiones negativas del BPA en los últimos 90 días y sólo dos positivas.

En el lado positivo, sin embargo, dentro de la plataforma de inversionistas de Tesla para el primer trimestre, la empresa señaló que a pesar de las reducciones de precios en sus vehículos, se centra en el apalancamiento operativo a medida que escala y espera una reducción de costos continua.

Esta estrategia no es nueva y ha sido utilizada por empresas como Domino's Pizza (LON:DOM) en la década de 1970 y Apple (NASDAQ:AAPL) en los primeros días del iPhone. Estas empresas pretendían compensar las menores ventas unitarias con mayores volúmenes. Sin embargo, a diferencia de los clientes de Domino's o Apple, que pueden convertirse en clientes habituales, los consumidores de Tesla no suelen comprar autos nuevos con tanta frecuencia.

Los inversionistas deben ser conscientes de que los márgenes de Tesla pueden seguir contrayéndose a corto plazo. Estas contracciones podrían limitar la capacidad de Tesla para invertir en nuevos productos y servicios.

Por lo tanto, comprender cómo está afectando el descenso del flujo de caja al crecimiento a largo plazo de la empresa será crucial en los próximos trimestres.

Datos técnicos y objetivo de precio

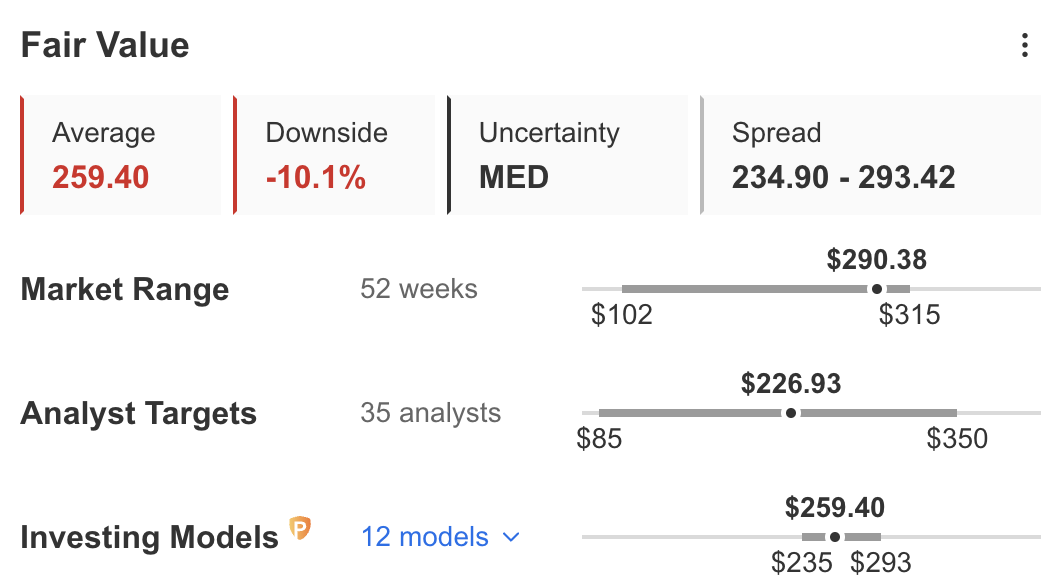

Según InvestingPro, Tesla tiene todos los atributos adecuados para seguir creciendo en un futuro próximo, excepto el impulso de su precio. Por eso, los analistas prevén una caída del 10% desde los niveles actuales.

Fuente: InvestingPro

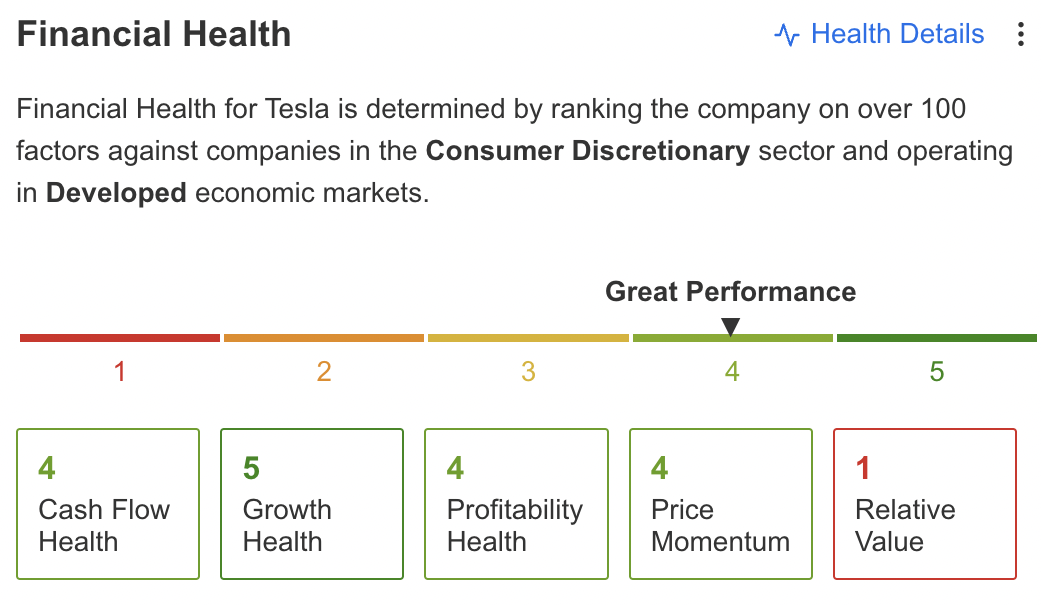

Este mismo problema se refleja en la puntuación de la salud financiera del valor. Aunque todos los indicadores apuntan a una perspectiva positiva para la empresa, el valor relativo tiene la puntuación más baja posible de 1.

Fuente: InvestingPro

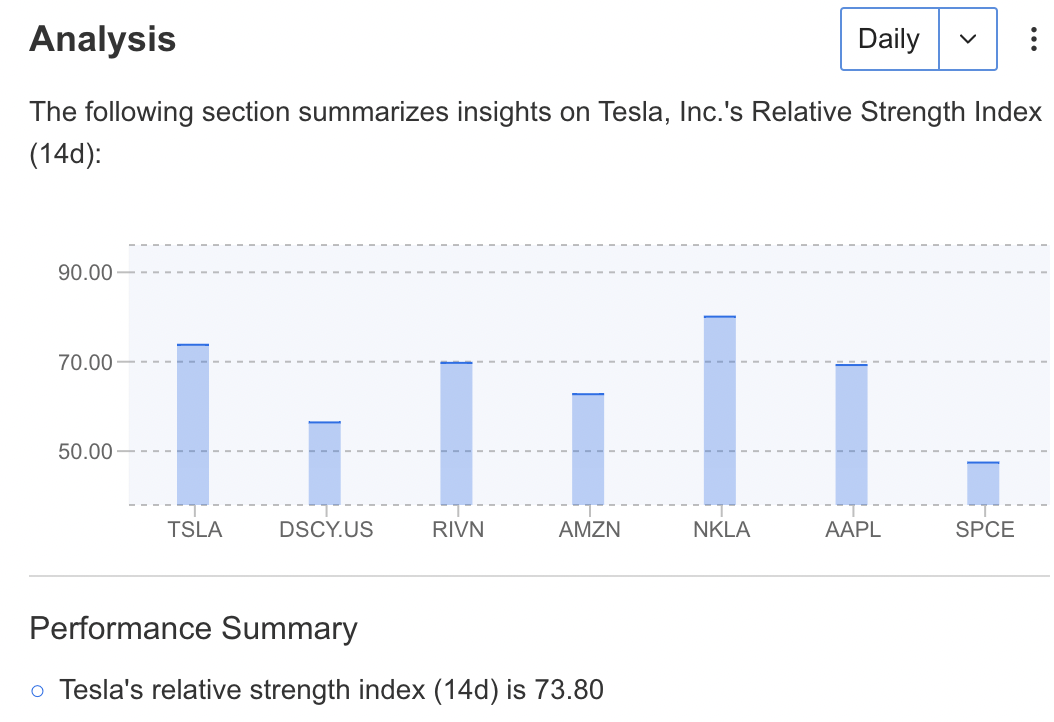

Desde un punto de vista técnico, el RSI de 14 días de Tesla se encuentra en un nivel muy alto de 73.80, lo que implica que el valor se encuentra en territorio de sobrecompra.

Fuente: InvestingPro

Conclusión

Aunque es probable que los resultados de Tesla de mañana no sean tan positivos desde una perspectiva trimestral, los detalles podrían contar una historia a largo plazo muy diferente para la acción. En ese sentido, los inversionistas deberían mantener su visión amplia a la hora de realizar cualquier movimiento basado en el informe de resultados.

No hay duda de que Tesla es una acción muy sobrevalorada. Sin embargo, está preparada para mantener el impulso positivo a largo plazo mientras siga mostrando una mejora de la eficiencia. Apostar contra Elon Musk cuando las condiciones financieras están mejorando ha demostrado ser un juego muy peligroso una vez y debería seguir siéndolo en el futuro inmediato.

Un movimiento hacia la parte baja de los 200 dólares podría ser una oportunidad de compra para quienes estén dispuestos a subirse a la montaña rusa.

***

Divulgación: El autor no posee acciones de Tesla.