En los análisis financieros que Fisher Investments España utiliza para formar su opinión, a menudo, vemos comentarios que afirman que la suerte de las acciones está ligada a los tipos de interés. Según la opinión de muchos analistas que seguimos, los tipos de interés al alza perjudican a las acciones, mientras que los tipos a la baja las benefician. Sin embargo, observamos un gran problema en este punto de vista: los datos no respaldan este argumento. Aunque los cambios en los tipos de interés (con todo el debate que generan) pueden influir en el sentimiento a corto plazo, no creemos que determinen la rentabilidad de las acciones a largo plazo.

Según el razonamiento subyacente en los titulares que Fisher Investments España analiza, las acciones se ven influidas por los tipos de interés porque los futuros beneficios ya se reflejan en su precio. Para calcular el valor actual de esas ganancias futuras se utilizan los tipos de interés, que representan el valor temporal del dinero, es decir, cuál es el beneficio actual de un euro frente a su valor futuro.[i] Según los cálculos, cuanto menor sea el tipo de interés, mayor será el valor actual de los beneficios futuros, y viceversa. Si la teoría es cierta, los tipos más altos pesarían mucho en las acciones, sobre todo en las de las empresas de rápido crecimiento, la mayoría de cuyos beneficios se perciben como generados en el futuro.

Pero, en nuestra opinión, la realidad no siempre evoluciona como la teoría espera. Analicemos los dos últimos años, cuando los tipos de interés de los países desarrollados se dispararon.[ii] Creemos que la anticipación de una subida de tipos afectó a las bolsas mundiales en el primer semestre de 2022, junto con otras cuestiones, como la guerra y la inflación (subidas de precios en toda la economía), cuestiones que agitaron los ánimos y llevaron a una caída. Sin embargo, la renta variable comenzó a recuperarse más tarde, en 2022, y alcanzó nuevos máximos a finales de 2023.[iii] En opinión de Fisher Investments España, la subida de los tipos no impidió que los mercados siguieran adelante y se registrara un repunte de las acciones tras la mejora del sentimiento (debido a que la recesión que preveían los analistas que seguimos no llegó a materializarse).

Por ejemplo, los rendimientos del bund alemán a 10 años pasaron del –0,18 % a principios de 2022, a un máximo del 2,98 % a principios de octubre de 2023, antes de retroceder hasta el 2,00 % a finales de año.[iv] Los rendimientos de los bonos de otros países de la eurozona se movieron de forma similar en dirección y magnitud.[v] Sin embargo, las bolsas de la eurozona se hundieron a finales de septiembre de 2022 y subieron un 36,3 % hasta alcanzar un nuevo máximo en diciembre de 2023.[vi] Según la opinión de Fisher Investments España, tras sus análisis sobre los mercados británico y estadounidenses, se observó que ambos habían tenido trayectorias similares. A pesar de la subida de los rendimientos de los gilts a 10 años desde el 0,97 % hasta su máximo del 4,74 % en agosto de 2023, las acciones británicas alcanzaron su punto mínimo mucho antes, en octubre de 2022, y alcanzaron un máximo histórico a finales de 2023 con una ganancia del 19,0 %.[vii] Los rendimientos de los bonos del Tesoro estadounidense a 10 años subieron desde el 1,51 % hasta su reciente máximo del 4,99 % de octubre de 2023, pero el S&P 500 se hundió un año antes y había subido un 36,5 % hasta su punto álgido en el penúltimo día de 2023.[viii] El Nasdaq 100 de Estados Unidos, en el que abundan las empresas de rápido crecimiento que supuestamente se hundirían con la subida de los tipos, lo hizo mejor, y registró una subida del 59,8 % desde su punto mínimo de octubre de 2022 hasta su punto máximo registrado en diciembre de 2023.[ix]

Ahora bien, en el período comprendido entre esos puntos máximos y mínimos hubo mucha volatilidad, y los tipos y las acciones se movieron en direcciones opuestas en varias ocasiones, aunque algunos de sus puntos de inflexión también coincidieron. Esto es algo que tener en cuenta, y creemos que es justo argumentar que las fluctuaciones de los tipos de interés tuvieron un impacto en el sentimiento de los inversores hacia las acciones en 2022 y 2023. Pero un fenómeno impulsado por el sentimiento, que es lo que Fisher Investments España opina de los dos últimos años, es diferente de una relación duradera y basada en los fundamentales.

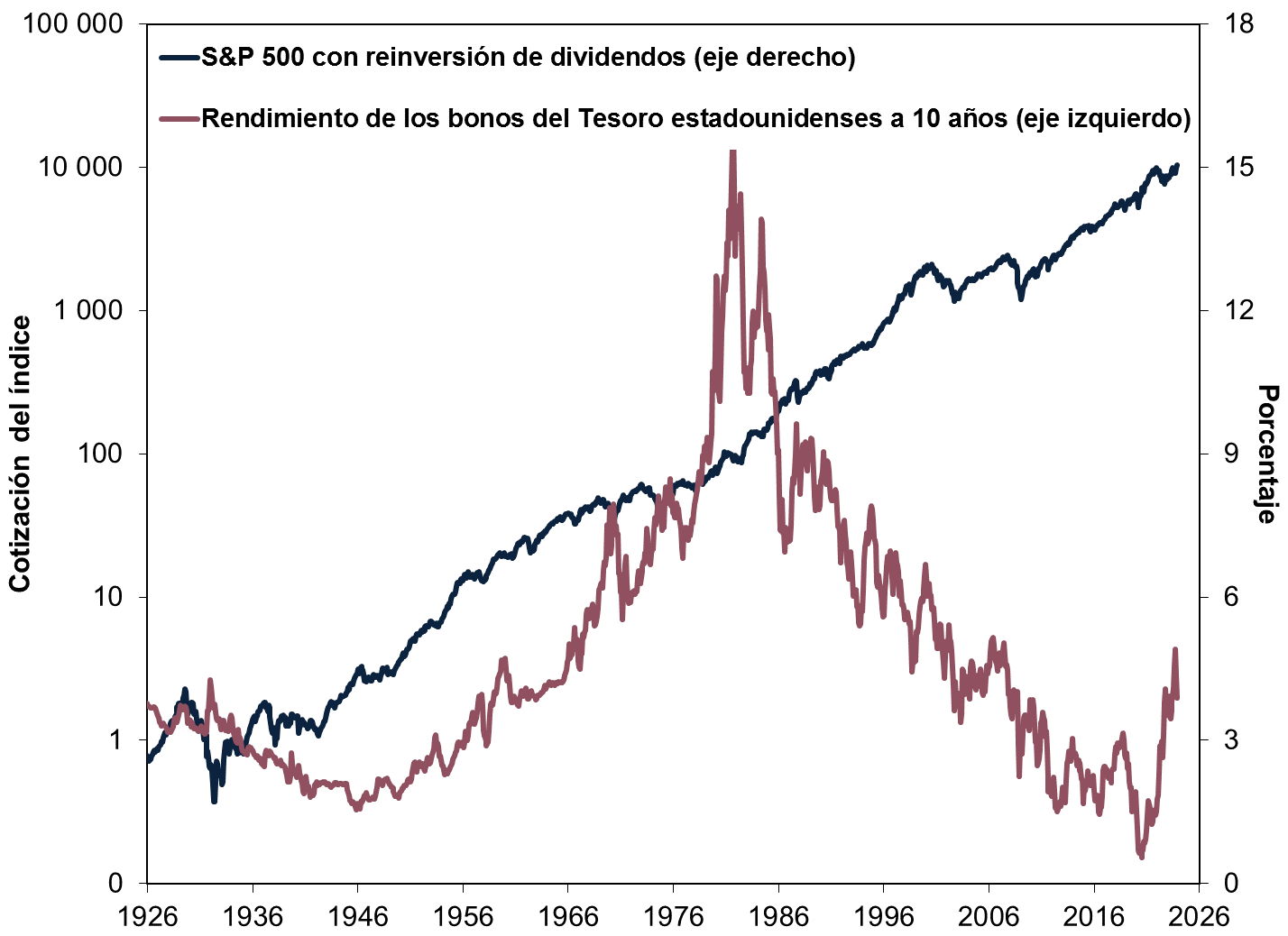

Para poder observar esto, creemos que resulta útil observar la información a largo plazo. La figura 1, para la que se han utilizado lo datos de Estados Unidos por sus casi cien años de historia, muestra que la rentabilidad del S&P 500 (línea azul) no está estrechamente relacionada con el rendimiento de los bonos del Tesoro a 10 años (en granate). A veces, las acciones caen cuando sube el rendimiento de los bonos, como ocurrió entre 1931 y 1932 durante la Gran Depresión. Otras veces, las acciones suben cuando el rendimiento de la renta fija baja, como en la década de 1990. También hay períodos en los que ambos caen al mismo tiempo (como sucedió entre 2000 y 2003) o suben a la par (por ejemplo, en 2021). Según nuestros análisis, no existe una relación estrecha.

Figura 1. Las acciones han subido a largo plazo con independencia de los cambios en los tipos de interés

Fuente: FactSet (NYSE:FDS), a 11/1/2024. Rentabilidad del S&P 500 con reinversión de dividendos y rendimiento de los bonos del Tesoro estadounidenses a 10 años, de diciembre de 1925 a diciembre de 2023. Valores expresados en USD. Las fluctuaciones entre el dólar y la peseta pueden influir en el rendimiento de la inversión al alza o a la baja. El eje lateral izquierdo (en escala logarítmica de base 10) muestra gráficamente los movimientos porcentuales en incrementos iguales.

Para nosotros, esto no es un misterio: las acciones y los bonos tienen distintos motores. En cuanto a la renta variable, según los análisis empleados por Fisher Investments España para formar su opinión, los tipos importan mucho menos que las previsiones de beneficios empresariales de 3 a 30 meses vista en relación con las expectativas. Las fluctuaciones de los tipos de interés ejercen una influencia (en nuestra opinión, marginal) sobre la rentabilidad de las empresas que cotizan en bolsa. Creemos que afectan a sectores sensibles a los tipos como el inmobiliario, el financiero y el de servicios públicos, pero esos segmentos no abarcan todo el mercado.[x] Por su parte, los bonos se rigen principalmente por la inflación y las expectativas de inflación. Nuestros análisis indican que los bonos, al igual que las acciones, se mueven en función de la oferta y la demanda, y la demanda depende en gran medida de la trayectoria de la inflación; el rendimiento que los inversores exigen a los emisores está relacionado con el poder adquisitivo que prevén perder a lo largo de la vida del bono.

En cuanto a los inversores, creemos que el debate sobre los tipos como motor bursátil exagera su influencia. Según las opiniones sobre el mercado elaboradas por Fisher Investments España, las acciones no dependen de los movimientos de los tipos.

No se pierda las últimas noticias y perspectivas de los mercados de Fisher Investments España:

Fisher Investments España es el nombre comercial utilizado por la sucursal en España de Fisher Investments Ireland Limited, (“Fisher Investments España”). Fisher Investments Ireland Limited es una sociedad de responsabilidad limitada constituida en Irlanda que opera bajo la denominación de Fisher Investments Europe (""Fisher Investments Europe""). Fisher Investments Ireland Limited y su nombre comercial, Fisher Investments Europe, están inscritos en el Registro Mercantil de Irlanda con los números 623847 y 629724. Fisher Investments Europe está regulada por el Banco Central de Irlanda. El domicilio social de Fisher Investments Europe es 2 George’s Dock, 1st Floor, Dublin 1, D01 H2T6 Ireland. Fisher Investments Europe externaliza parcialmente diversos aspectos de las funciones cotidianas de asesoramiento de inversión, gestión de carteras y operaciones bursátiles a sus filiales.

El presente documento recoge la opinión general de Fisher Investments Europe y no debe ser considerado como un servicio de asesoramiento personalizado en materia de inversiones o fiscal ni un reflejo de la rentabilidad de sus clientes. No se garantiza que Fisher Investments Europe siga sosteniendo estas opiniones, las cuales pueden cambiar en cualquier momento a la luz de nuevos datos, análisis o consideraciones. La información que figura en el presente documento no pretende ser una recomendación o un pronóstico de las condiciones del mercado. En su lugar, tiene por objeto esclarecer los aspectos tratados. Los mercados actuales y futuros pueden diferir ampliamente de los que se describen en este documento. Asimismo, no se garantiza la exactitud de ninguna de las hipótesis empleadas en los ejemplos contenidos en el presente documento

[i] "Discounted Cash Flow (DCF) Explained With Formula and Examples", Jason Fernando, Investopedia, 6/11/2023.

[ii] Fuente: FactSet, a 11/1/2024. Declaración basada en los rendimientos de los bonos estadounidenses, británicos, holandeses, franceses, italianos y españoles a 10 años.

[iii] Fuente: FactSet, a 11/1/2024. Declaración basada en la rentabilidad con dividendos netos del MSCI World, del 31/12/2021 al 31/12/2023. Valores expresados en EUR.

[iv] Fuente: FactSet, a 11/1/2024. Rendimiento del bund alemán a 10 años, del 31/12/2021 al 31/12/2023.

[v] Véase la nota ii.

[vi] Fuente: FactSet, a 11/1/2024. Rentabilidad con dividendos netos del MSCI World, del 31/12/2021 al 31/12/2023. Valores expresados en EUR.

[vii] Fuente: FactSet, a 11/1/2024. Rentabilidad del gilt británico a 10 años y rentabilidad del MSCI UK Investable Market Index con dividendos brutos, del 31/12/2021 al 31/12/2023. Datos presentados en GBP. Las fluctuaciones entre la libra y el euro pueden influir en el rendimiento de la inversión al alza o a la baja.

[viii] Fuente: FactSet, a 11/1/2024. Rendimiento de los bonos del Tesoro estadounidenses a 10 años y rentabilidad del S&P 500 con reinversión de dividendos, del 31/12/2021 al 31/12/2023. Valores expresados en USD. Las fluctuaciones entre el dólar y el euro pueden influir en el rendimiento de una inversión al alza o a la baja.

[ix] Fuente: FactSet, a 11/1/2024. Rentabilidad del índice Nasdaq 100 con reinversión de dividendos, del 31/12/2021 al 31/12/2023. Valores expresados en USD. Las fluctuaciones entre el dólar y el euro pueden influir en el rendimiento de una inversión al alza o a la baja.

[x] Fuente: FactSet, a 11/1/2024. Declaración basada en las ponderaciones por sector del MSCI World.