Semana intensa de ganancias en la mayoría de las Bolsas. El Ibex subió un 5,29% y los mejores valores de la semana fueron Banco Sabadell (BME:SABE) 12,99%, Acerinox (BME:ACX) 12,68%, ArcelorMittal (BME:MTS) 11,09%, Santander (BME:SAN) 10,79% y Cie Automotive (BME:CIEA) 10,05%. Por otro lado los únicos en negativo fueron Almirall (BME:ALM) -1,04%, Red Eléctrica (BME:REE) -0,64% y Grifols (BME:GRLS) -0,15%.

El ranking de las Bolsas en lo que va de año está así:

- FTSE 100 británico +2,72%

- Ibex 35 español +2,52%

- Nikkei japonés -6,98%

- Dow Jones -8,60%

- Cac francés -8,91%

- Dax alemán -8,96%

- FTSE MIB italiano -9,91%

- Euro Stoxx 50 -11,39%

- S&P 500 -12,76%

- CSI chino -19,01%

- Nasdaq -22,46%

La evolución de los sectores en 2022 en Estados Unidos es la siguiente:

* Energía +58%

* Utilities +5%

* Materiales -6%

* Salud -6%

* Financiero -10%

* Industria -11%

* Tecnología -22%

* Comunicación -25%

* Consumo -28%

Sentimiento de los inversores

- Sentimiento alcista (expectativas de que las acciones suban en los próximos seis meses) retrocedió 6,1 puntos porcentuales hasta el 19,8% y sigue por debajo de su media histórica del 38%.

- Sentimiento bajista (expectativas de que las acciones caerán en los próximos seis meses) aumentó 3,1 puntos porcentuales hasta el 53,5% y sigue por encima de su media histórica del 30,5%.

Tras 100 sesiones, el dato histórico al que quiere aferrarse el mercado

Después de 100 sesiones de mercado, se puede afirmar que el actual ejercicio es de los peores inicio de año en el S&P 500, exactamente el cuarto peor.

Si miramos los 5 peores comienzos de año tras las primeras 100 sesiones, hay un dato curioso, y es que el resto del año fue favorable:

- Año 1932 (-38,1%): +37,6%

- Año 1939 (-12,9%): +8,8%

- Año 1940 (-26,2%): +15%

- Año 1962 (-14,6%): +3,3%

- Año 1970 (-23,7%): +31%

Es decir, una subida promedio de +19,1%.

Por supuesto, rentabilidades pasadas no aseguran rentabilidades futuras, pero ahí dejo el dato histórico.

Los 6 antecedentes históricos del Nasdaq

A lo largo de la historia podemos observar que el índice tecnológico Nasdaq únicamente se ha desplomado un -30% (o más) desde un máximo histórico 6 veces. Y ya que se está hablando mucho acerca de si la economía entrará o no en recesión, añadir que de esas 6 veces, las 3 últimas se originaron un poquito antes o al inicio de una recesión.

Las 6 ocasiones fueron las siguientes:

- 26 de noviembre de 1973: -59,9%

- 20 de julio de 1984: -31,5%

- 26 de octubre de 1987: -35,9%

- 9 de octubre de 1990: -33%

- 14 de abril del 2000: -77,9%

- 23 de marzo de 2020: -30,1%

De las 6 ocasiones, en 4 el mínimo o el suelo se formó en una semana como mucho (en 1984 tardó 3 días, en 1987 fueron 2 días, en 1990 5 días, en 2020 fue ese mismo día), y en las otras 2 ocasiones tardó bastante más (en 1973 necesito 216 días y en el 2000 nada más y nada menos que 622 días).

¿Y cómo se comportó el Nasdaq después de esas 6 ocasiones?

- 1 mes después: una subida media de +7,7%.

- 3 meses después: +17%

- 6 meses después: +21,5%

- 12 meses después: +22,4%

Un dato favorable es que en las 4 ocasiones en las que el índice tecnológico subió 6 meses después, continuó la inercia alcista durante los siguientes 6 meses.

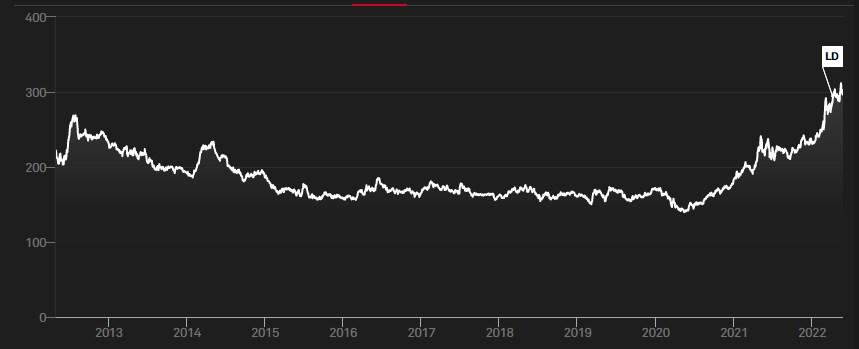

Desayunando materias primas

Existe un índice que seguramente muchos inversores no conozcan. Se trata del S&P GSCI Dynamic Roll Breakfast que está compuesto por aquellas materias primas que se utilizan generalmente en el desayuno.

Algunas de esas materias primas son el maíz, el trigo, el cerdo, el azúcar, el café, el zumo de naranja, la leche. Respecto a la leche decir que recientemente han marcado nuevos máximos históricos debido al incremento de los precios de los fertilizantes para alimentar al ganado en medio de la escasez por la guerra en Ucrania.

Cabe destacar, como es lógico, su elevada exposición agrícola, concretamente de un 90%.

En 2022 sube un +28,27%,

Los problemas de los fondos ESG

Los Fondos ESG representa un tipo de inversión sostenible atendiendo a criterios diversos como el medio ambiente, social y gobernanza. En su metodología a la hora de incluir acciones de compañías se fijan en 3 cuestiones: Environment, Social, Governance. De ahí el término ESG.

Por tanto, las compañías tienen que cumplir unos criterios en lo referente a la sostenibilidad del medio ambiente, las políticas sociales y la transparencia en la gobernanza.

Pero aunque este tipo de inversiones socialmente responsables puede ser lo mejor para nuestro planeta, no está funcionando muy bien este año.

Basta ver cómo 6 de los10 mayores ETFs de esta categoría se están comportando en 2022 incluso peor que el S&P 500.

¿Y por qué este comportamiento negativo? Pues porque este tipo de fondos suelen tener una importante exposición al sector tecnológico y poco al sector energético, y claro, precisamente estamos hablando del peor sector este año y del mejor sector, con lo que las ponderaciones de estos fondos están más expuestos al peor sector (tecnología) y apenas nada expuestos al mejor (energía, basta ver el rendimiento este año del Energy Select Sector SPDR Fund DRC (BA:XLE) que sube un +55%).

Ejemplo de esto lo tenemos en el ETF Vanguard ESG U.S. Stock con solo una exposición del 0,03% en energía, pero un 29% en tecnología.

Las rentabilidades de los 10 mayores ETFs de la categoría ESG en 2022 no dejan lugar a dudas:

iShares ESG Aware MSCI USA ETF (NASDAQ:ESGU) -17,7%

iShares ESG Aware MSCI EAFE ETF (NASDAQ:ESGD) -13%

Vanguard ESG US Stock (NYSE:ESGV) -20,8%

iShares ESG Aware MSCI EM ETF (NASDAQ:ESGE) -17,1%

iShares Global Clean Energy ETF (NASDAQ:ICLN) -9,1%

iShares MSCI KLD 400 Social ETF (NYSE:DSI) -18,8%

iShares MSCI USA ESG Select (NYSE:SUSA) -19,6%

iShares ESG MSCI USA Leaders ETF (NASDAQ:SUSL) -17,8%

Vanguard ESG International Stock ETF (NYSE:VSGX) -15,3%

SPDR® S&P 500® ETF Trust (ASX:SPY) -16%