La visión de los inversores de esta semana le hará pensarse dos veces en el actual repunte de las acciones y los bonos a medida que nos acercamos al final del año.

Recibimos muchas preguntas sobre si el mercado de valores ha tocado fondo o si va cuesta abajo y cómo se puede aprovechar el próximo gran movimiento del mercado. Durante los próximos 6-12 meses, creo que el mercado sufrirá violentas oscilaciones de precios que serán buenísimas o malísimas para su futuro financiero. Así que permítanme presentarles un puñado de gráficos y lo que creo que ocurrirá a continuación.

Vamos a sumergirnos.

Se nos dice que "los que abandonan nunca ganan". Pero, ¿es siempre prudente seguir con algo cuando ya no nos funciona o, peor aún, nos sigue perjudicando?

Hace muchos años, cuando el póquer Texas Hold'em era lo más y las apuestas online estaban permitidas en Canadá, solía dirigir una liga de póquer y crear mesas de póquer personalizadas para gente de todo Estados Unidos y Canadá. Me encanta el póquer y sigo jugando a día de hoy, pero el juego requiere habilidad, una mentalidad adecuada y autodisciplina. Sin estas tres cosas, el póquer es puro juego. Lo mismo ocurre con el comercio activo o la inversión si se carece de las habilidades, la mentalidad y la autodisciplina.

La jugadora de póquer profesional retirada Annie Duke, que también es autora de best-sellers y una estratega de la toma de decisiones que asesora a empresas de nueva creación en fase inicial, afirma que aprender cuándo abandonar es una habilidad fundamental, especialmente para los inversores.

Annie afirma: "Abandonar es algo bueno cuando se hace en el momento adecuado".

Si llevan siguiéndome algún tiempo, sabrán que sigo una estrategia de trading muy específica con reglas de gestión de posiciones y riesgos. Como resultado, no me encontrarán efectuando operaciones al azar o dejándome guiar por mis emociones. Por el contrario, me encontrarán esperando pacientemente al margen una señal bien fiable para reinvertir mi capital en el mercado.

Yo opero de forma diferente. No diversifico. No compro y espero a ver qué pasa, y no mantengo posiciones en determinados momentos.

Lo que hago es reinvertir en activos que están aumentando su valor. Y cuando un activo concreto deja de subir, abandono la posición y la cancelo inmediatamente. Como utilizo el análisis técnico para seguir la acción del precio, podemos determinar rápida y fácilmente si un activo está subiendo o bajando. Por lo tanto, puedo hacerme a un lado y dejar que el activo caiga y buscar otro activo que esté al alza o mantener la posición que está cayendo y aprovechar el descenso durante quién sabe cuánto tiempo...

Desgraciadamente, la mayoría de los traders e inversores no entienden cómo leer los mercados, o no tienen el control de su dinero. Están a merced de lo que haga el mercado o de las habilidades de quien controle su capital.

Perspectivas del mercado

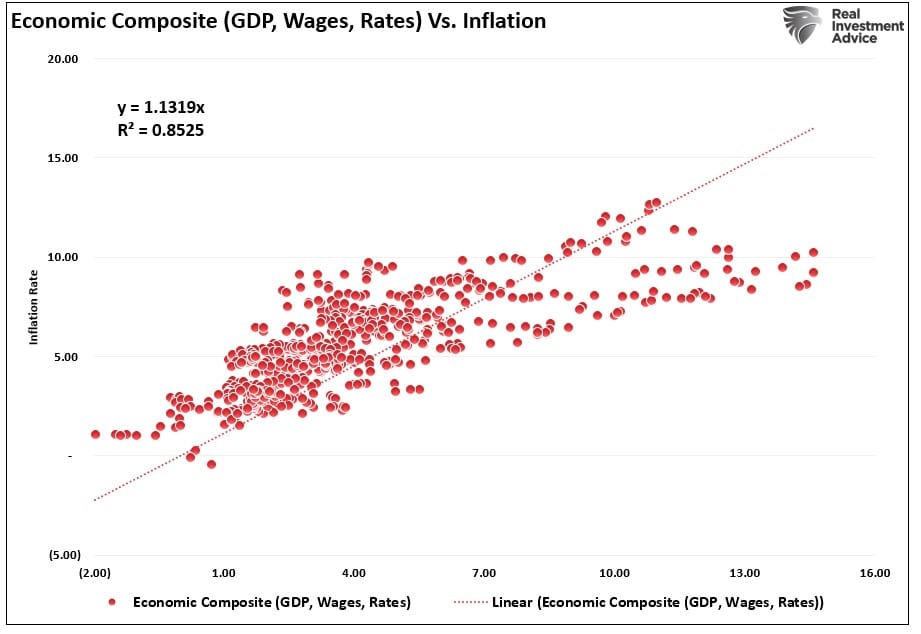

El 21 de octubre, afirmaba que las cuentas de jubilación deberían tocar fondo y repuntar hasta finales de año. Los bonos registraban mínimos de 11 años. En resumen, cualquier persona que tenga bonos del Tesoro a más de 20 años acaba de perder más de 10 años de crecimiento de su inversión.

Los bonos, esos tan promocionados activos seguros y de bajo riesgo, cayeron más de un 47% desde los máximos de 2020. Causaron pérdidas similares en la cartera del inversor medio, comparables a las de la crisis financiera de 2008.

Fue la peor venta de bonos del Tesoro que he visto en mi plataforma de gráficos. Lo más sorprendente es que la venta de acciones y bonos podría haberse evitado con un poco de formación y gestión. Los suscriptores y yo aprovechamos la subida de los bonos de un 19% durante el Covid, abandonamos la posición y pasamos al efectivo el día en que los precios de los bonos tocaron techo. En parte, fue una suerte marcharnos en el punto máximo, pero lo habríamos hecho en la siguiente jornada de negociación si no hubiéramos bloqueado los beneficios porque gestionamos nuestras posiciones y el riesgo. Cuando el precio revirtió su rumbo, saltamos a una de mis posiciones favoritas, en la que casi nadie piensa y casi nadie utiliza: EFECTIVO.

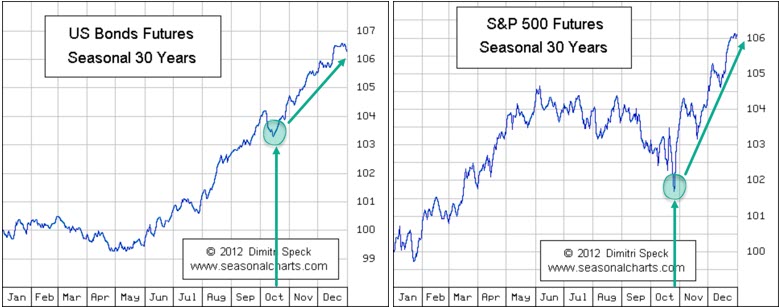

2022 ha sido un mal año para los inversores, y la gente me dice que le da miedo mirar sus estados de inversión. Ahora parece que los bonos y las acciones han comenzado un repunte estacional que podría ayudar a levantar su cartera a medida que nos acercamos al final del año, pero una vez que termine, ¡cuidado ahí!

Movimiento estacional de los precios de los bonos y las acciones

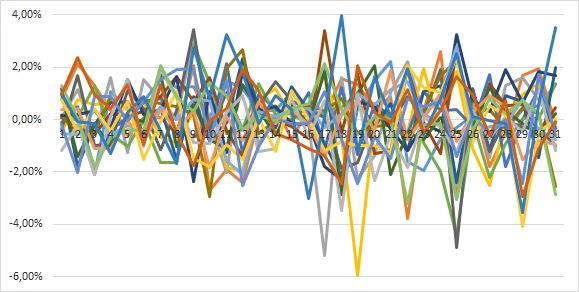

Gráfico diario de la cartera 60/40

Debería haber visto su cuenta subir un 6% o más desde el 21 de octubre, y creo que seguirá subiendo una vez que el mercado asimile la última subida. Si bien esto puede entusiasmarle, tenga en cuenta que después de este repunte, podríamos ver otra caída del 20-47% en acciones y bonos en 2023. Este repunte de fin de año no es más que una oportunidad para dejar a un lado la anticuada estrategia de "comprar y esperar", que no funciona en un entorno económico volátil y debilitado.

Los siguientes gráficos, que son de grandes pesos pesados que impulsan el mercado hacia arriba y tiran de él hacia abajo, deberían ayudarle a ver lo que yo veo.

Gráfico semanal de Apple (NASDAQ:AAPL) y posible caída

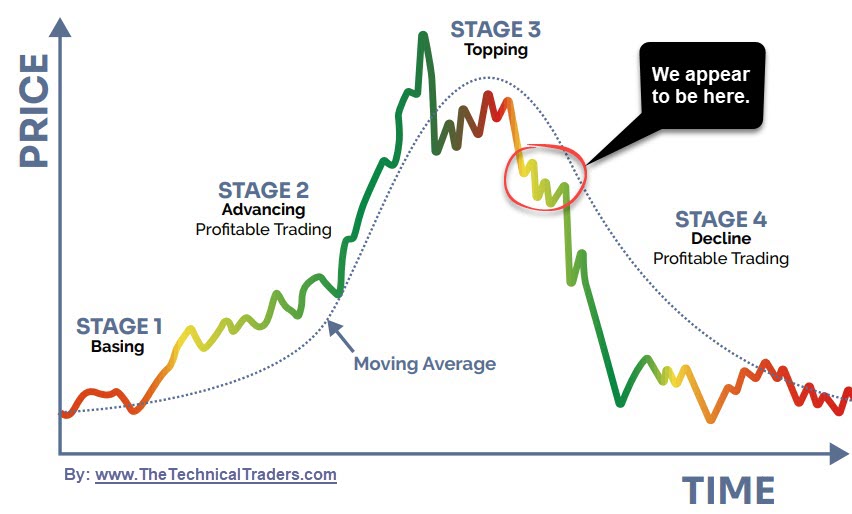

Apple es un valor de peso. Cuando se mueve, mueve el mercado de valores. Actualmente, las acciones de Apple se encuentran en lo que yo llamo una fase 3 de distribución, y si se sobrepasa el nivel de soporte, entonces cuidado por ahí abajo.

Gráfico semanal de Tesla (NASDAQ:TSLA) y posible caída

Las acciones de Tesla son otro peso pesado, y su gráfico semanal dibuja un futuro sombrío para sus titulares.

El descenso indicado en el gráfico semanal de META lidera la caída

Facebook (NASDAQ:META), o lo que ahora se llama Meta Platforms, es un peso pesado que ya ha repuntado a la baja desde su Fase 3 de distribución. Como se puede ver, cuando estos megavalores se desploman y se desmoronan, los inversores particulares cuyo dinero está gestionado por supuestos profesionales que no saben gestionar el riesgo son los que más sufren.

La caída de las acciones de META ha impedido que las tecnológicas, las redes sociales e incluso el S&P 500 y el Nasdaq se recuperen libremente este último mes. Cuando/si Apple, Tesla y otros pesos pesados quiebran, cundirá el pánico en Wall Street.

Mi regla general es que, si alguien le dice que diversifique su cartera en un montón de activos diferentes, acciones, materias primas, bonos, criptomonedas, etc... entonces no saben lo que están haciendo. Son partidarios de la compra y retención y están dispuestos a dejar que su propio dinero o el de sus clientes experimente las tremendas oscilaciones de precios que ofrece el mercado.

El inversor multimillonario Warren Buffet dice: "La diversificación tiene muy poco sentido para los que saben lo que están haciendo".

El inversor multimillonario Jim Rogers dice: "La diversificación es algo que se les ocurrió a los brokers para protegerse, para que no los demandaran por hacer malas elecciones de inversión para sus clientes, y uno puede quebrar diversificando".

Las cuatro etapas de los precios de los activos

Si cree que el retroceso de 2022 ha sido angustioso, más vale que se abroche el cinturón porque el mercado bajista ni siquiera ha comenzado técnicamente todavía, desde mi punto de vista. En su lugar, a principios de 2023 deberíamos entrar en una Fase 4 de declive. Esto es cuando se crea o se destruye el futuro financiero y el estilo de vida de la gente de cara a la jubilación, dependiendo de cómo se gestione.

No me malinterpreten, no estoy diciendo que el mercado vaya a desplomarse en 2023. Sólo le hago saber que es muy posible, y que es mejor tener un plan en marcha. Por otro lado, si los mercados experimentan una milagrosa recuperación y comienzan un nuevo mercado alcista, bueno, es mejor tener un plan para eso también. En cualquier caso, hace falta un plan, y si se es un trader técnico que sigue el precio y gestiona las posiciones, no importa lo que haga el mercado; estamos preparados pase lo que pase.

Expectativas de mercado bajista del S&P 500 en 2023

El gráfico del S&P 500 muestra el mínimo extremo al que podríamos llegar si la economía y la bolsa se desinflan por completo. Los bonos también se venderían hasta que la Reserva Federal decida intervenir y empiece a bajar los tipos para intentar salvar a los inversores, pero habrá un retraso, y los bonos probablemente caerán bruscamente antes de que cualquier solución surta efecto.