- Datos de inflación del IPC y el inicio de la temporada de presentación de resultados del segundo trimestre.

- Las acciones de Delta Air Lines, buena opción de compra tras unos resultados optimistas.

- Las acciones de Citigroup (NYSE:C) sufrirán ante unas débiles previsiones de beneficios e ingresos.

- ¿Busca más ideas de negociación para sortear la actual volatilidad del mercado? Las rebajas de verano de InvestingPro ya han empezado: Eche un vistazo a los grandes descuentos de nuestros planes de suscripción.

- Mensual: Ahorre un 20% y obtenga la flexibilidad de invertir mes a mes.

- Anual: Ahorre un asombroso 50% y asegure su futuro financiero con un año completo de InvestingPro a un precio inmejorable.

- Bianual (Especial Web): Ahorre un asombroso 52% y maximice sus beneficios con nuestra exclusiva oferta web.

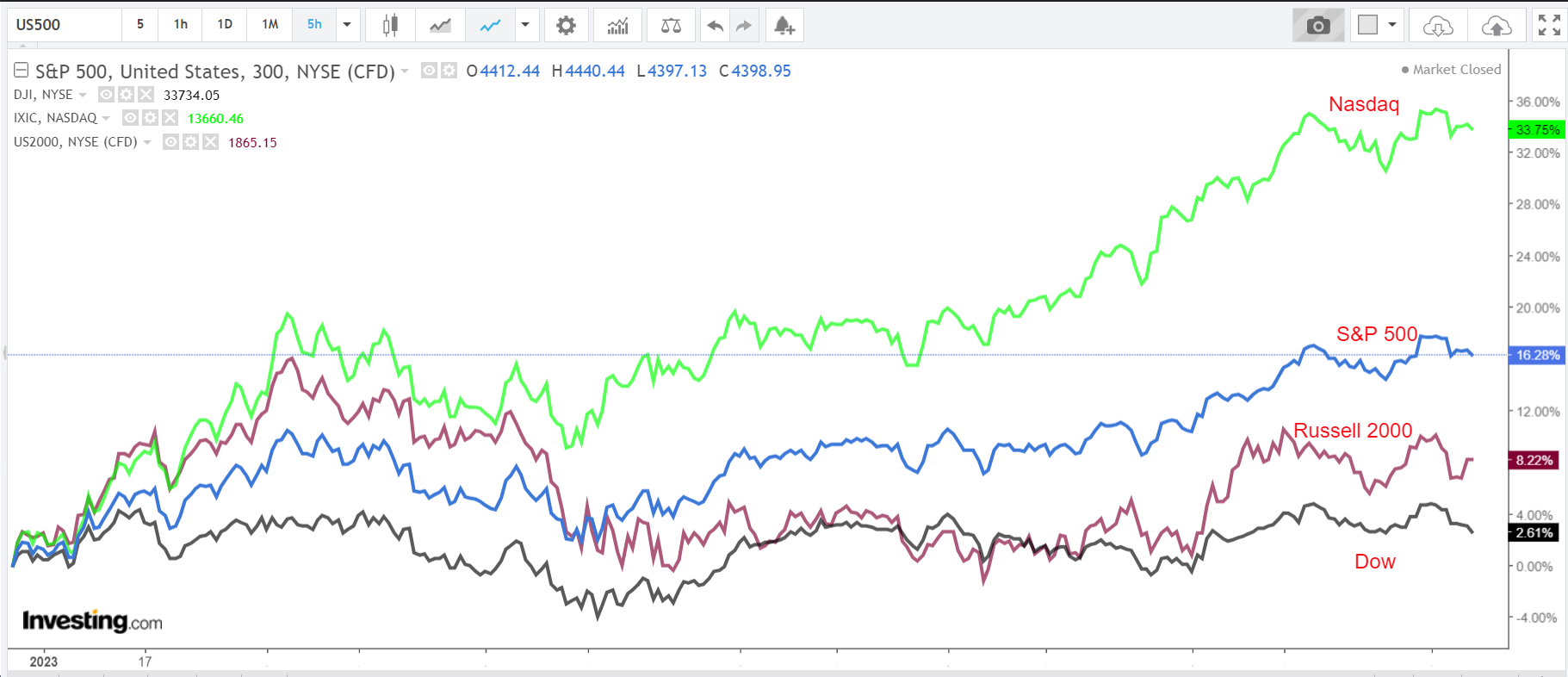

Los principales índices de Wall Street cerraron a la baja el viernes, rematando una semana de pérdidas, mientras los inversores asimilaban un informe de empleo de Estados Unidos que no logró disipar los temores a que la Reserva Federal vuelva a subir los tipos de interés a finales de este mes.

Estados Unidos creó en junio el menor número de puestos de trabajo en más de dos años, aunque el crecimiento salarial persistentemente elevado indica que las condiciones del mercado laboral siguen siendo difíciles, según datos del Gobierno estadounidense.

En el conjunto de la semana, el índice Dow Jones de Industriales cayó aproximadamente un 2%, mientras que el índice de referencia S&P 500 y el Nasdaq Composite de tecnológicas descendieron un 1,2% y un 0,9%, respectivamente. El Russell 2000 de empresas de pequeña capitalización cayó un 1,4%.

Esta semana se prevé agitada, ya que los inversores seguirán calibrando las previsiones de la inflación, los tipos de interés y la economía.

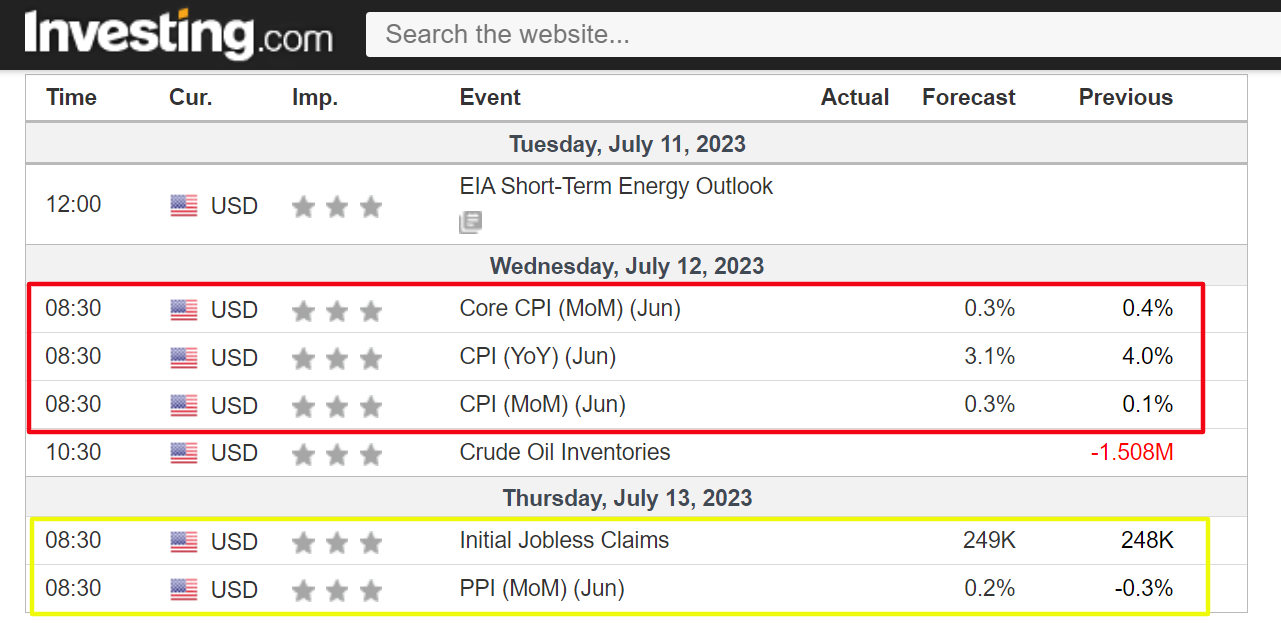

En la agenda económica, lo más importante será el informe de la inflación de los precios al consumo de Estados Unidos de junio, que se prevé muestre un descenso anual del IPC hasta el 3,1% frente a la subida del 4,0% registrada en mayo.

Los datos del IPC vendrán acompañados de una nutrida agenda de portavoces de la Reserva Federal, lo que sin duda contribuirá al debate sobre las próximas medidas del banco central estadounidense.

Según el Barómetro de seguimiento de los Tipos de la Fed. de Investing.com, los mercados financieros estiman en un 93% de posibilidades de una subida de tipos de 25 puntos básicos en su próxima reunión del 26 de julio.

Mientras tanto, la temporada de presentación de resultados comienza oficialmente el viernes con la publicación de los resultados trimestrales de JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC) y UnitedHealth Group (NYSE:UNH).

Independientemente del rumbo que tome el mercado, a continuación destaco unas acciones que probablemente despierten una gran demanda y otras que podrían sufrir más caídas.

Recuerde, sin embargo, que mi marco temporal abarca sólo esta semana, del 10 al 14 de julio.

Acciones a comprar: Delta Air Lines

Creo que las acciones de Delta Air Lines (NYSE:DAL) subirán durante esta semana, con un posible repunte hacia nuevos máximos de 52 semanas en el horizonte, ya que los resultados del segundo trimestre de la aerolínea sorprenderán al alza, en mi opinión, gracias a las favorables tendencias de la demanda de los consumidores y a la mejora de las perspectivas sobre los fundamentales.

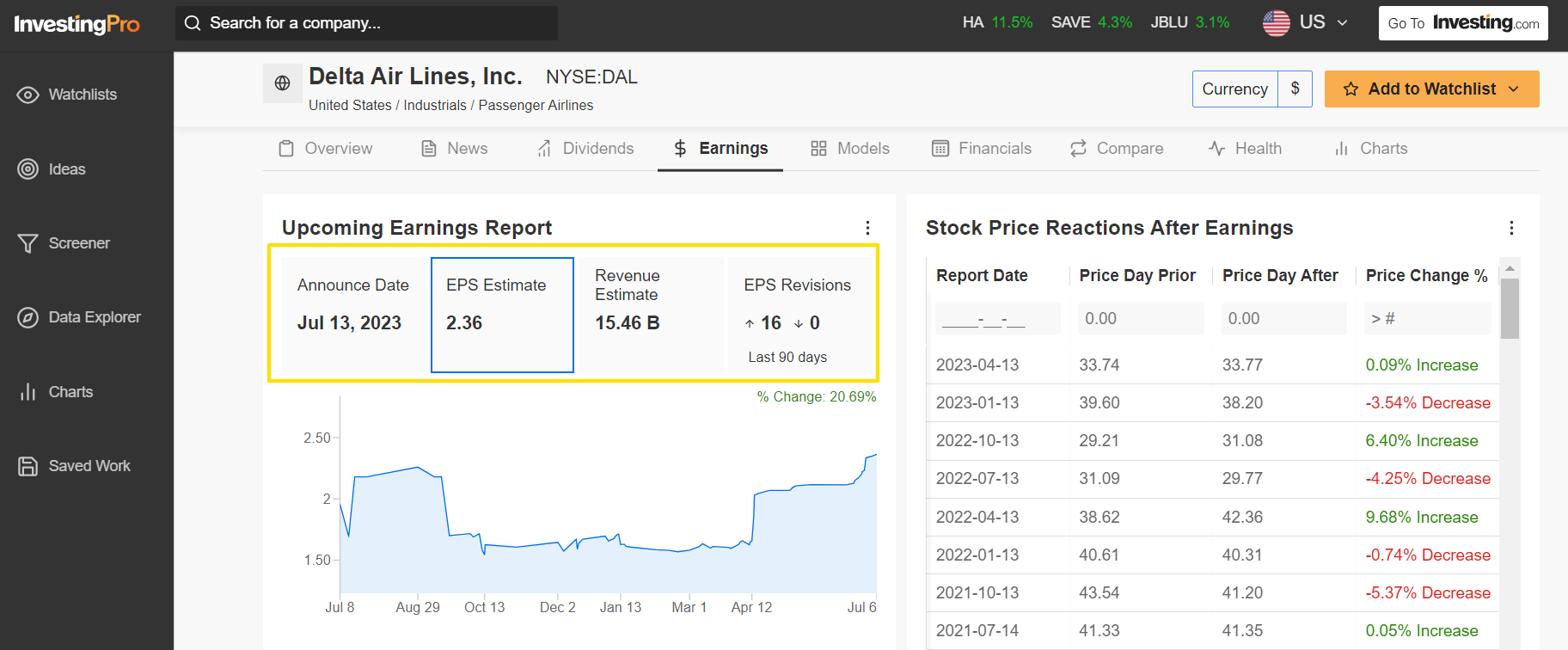

Está previsto que Delta presente su informe del segundo trimestre antes de la apertura del mercado estadounidense del jueves 13 de julio a las 12:30 horas (CET). Según el mercado de opciones, los traders esperan una oscilación de aproximadamente el 6% en cualquier dirección de las acciones de Delta tras el informe.

A pesar de un entorno operativo complicado, creo que Delta se dispone a publicar unos resultados mejores de lo esperado, ya que aprovecha la actual recuperación del sector de los viajes a pesar de los temores de recesión que han provocado preocupaciones en torno al gasto de los consumidores.

Según una encuesta de InvestingPro, las estimaciones sobre los resultados de Delta se han revisado al alza 16 veces en los últimos 90 días, frente a las cero revisiones a la baja, mientras que los analistas de Wall Street se muestran cada vez más optimistas con respecto a la aerolínea.

Wall Street prevé que la compañía con sede en Atlanta (Georgia) haya subido 2,36 dólares por acción en el trimestre de junio, un 63,9% por encima de los 1,44 dólares por acción del periodo anterior, mientras que los ingresos aumentarán un 25,6% anual, hasta 15.460 millones de dólares.

De confirmarse estas cifras, se trataría del mejor trimestre en los 98 años de historia de Delta, ya que las tendencias de rentabilidad siguen recuperándose de la pandemia del COVID-19 ante la continua mejora de la demanda de viajes aéreos.

Por ello, creo que la directiva de Delta ofrecerá unas sólidas previsiones de ventas de cara al resto del año, ya que la compañía sigue estando bien posicionada para prosperar gracias a la sólida demanda nacional de viajes de ocio y corporativos, al tiempo que se beneficia del creciente tráfico internacional.

Las acciones de Delta cerraron el viernes en 47,88 dólares. Las acciones —que han subido un 45,7% en lo que va de año— subieron hasta 48,81 dólares el miércoles, nivel no registrado desde el 15 de abril de 2021.

En las valoraciones actuales, la capitalización de mercado de Delta asciende a unos 31.000 millones de dólares, lo que le otorga el estatus de compañía aérea más valiosa del mundo, por delante de algunas de sus homólogas del sector como Southwest Airlines, Ryanair (LON:0RYA) Holdings, United Airlines y American Airlines (NASDAQ:AAL).

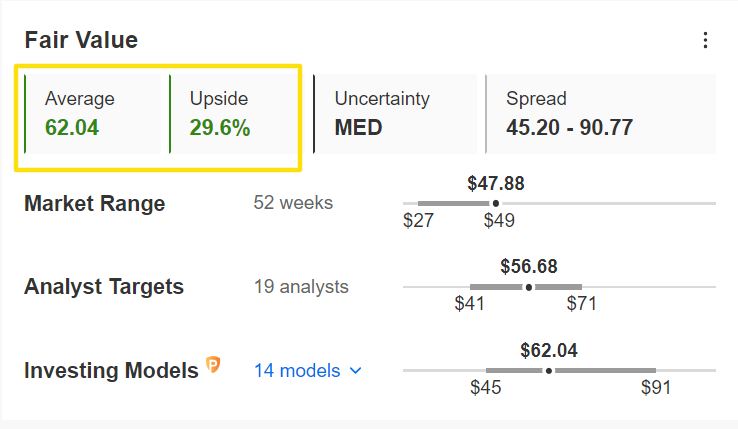

A pesar de las fuertes ganancias registradas en lo que va de año, cabe señalar que las acciones de Delta parecen considerablemente infravaloradas de cara a la publicación de resultados, según varios modelos de valoración de InvestingPro.

El precio objetivo medio de "valor razonable" para Delta asciende a 62,04 dólares, lo que supone un potencial alcista del 29,6% con respecto al valor de mercado actual.

Con InvestingPro, puede acceder cómodamente y de un vistazo en una sola página a información completa y exhaustiva sobre diferentes empresas en un solo lugar, lo que elimina la necesidad de recopilar datos de múltiples fuentes y le ahorra tiempo y esfuerzo.

Acciones a vender: Citigroup

Creo que las acciones de Citigroup ofrecerán un rendimiento inferior esta semana, ya que el último informe de resultados del megabanco probablemente revelará otra fuerte desaceleración del crecimiento tanto de los beneficios como de los ingresos debido a la difícil coyuntura económica.

Los resultados financieros de Citi del segundo trimestre se publicarán antes de la apertura del mercado, el viernes 14 de julio, a las 14:00 horas (CET), y es probable que una vez más se vean lastrados por la ralentización de su negocio de banca de consumo.

La negociación de opciones implica una oscilación de aproximadamente el 5% de las acciones de Citigroup tras la publicación del informe.

Un estudio de InvestingPro sobre las revisiones de beneficios de los analistas indica un creciente pesimismo a la espera del informe, ya que los analistas han recortado sus estimaciones de beneficio por acción siete veces en los últimos 90 días, frente a las cuatro revisiones al alza.

Todo apunta a que el prestamista neoyorquino obtendrá un beneficio por acción de 1,47 dólares, un 32,8% por debajo de los 2,19 dólares del periodo anterior.

Las expectativas de ingresos son igualmente preocupantes, con un crecimiento previsto de las ventas de alrededor del 1% interanual hasta 19.570 millones de dólares debido a una fuerte desaceleración de su unidad de banca de consumo.

Después de las cifras, las declaraciones de la directora ejecutiva, Jane Fraser, deberían ofrecer más orientación sobre cómo espera que se comporte el banco durante el resto del año ante los persistentes obstáculos macroeconómicos y las preocupaciones en torno a la estabilidad de los depósitos.

Las acciones de Citi cerraron la sesión del viernes en 45,74 dólares, ascendiendo la capitalización de mercado de la empresa de servicios financieros asciende a 89.000 millones de dólares. Con su valoración actual, Citigroup es la cuarta mayor institución bancaria de Estados Unidos, por detrás de JPMorgan Chase, Bank of America (NYSE:BAC) y Wells Fargo.

Las acciones de Citigroup han ofrecido un rendimiento inferior al de los otros grandes bancos este año, subiendo sólo un 1,1% en 2023, ante las persistentes preocupaciones en torno a la salud del sector financiero tras la crisis bancaria regional.

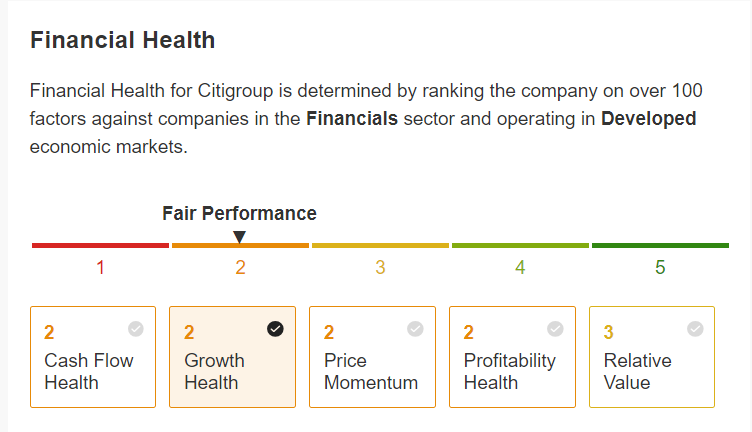

No es de extrañar que la actual puntuación de "salud financiera" de Citi según InvestingPro sea inferior a la media, 2,2 sobre 5,0, debido a las preocupaciones en torno a la rentabilidad, el crecimiento y el flujo de caja libre. La métrica de salud Pro se determina clasificando a la empresa en función de más de 100 factores en comparación con otras empresas del sector financiero.

A pesar de haber aumentado su dividendo tras el test de estrés de la Reserva Federal del mes pasado, Citi dijo que su requisito de colchón de capital de estrés (SCB) aumentará este año, en contraste con los rivales del sector cuyo SCB se ha reducido.

El tamaño del SCB, que se refiere a una capa adicional de capital introducido en 2020 que se coloca encima de los requisitos mínimos de capital de los bancos, refleja cómo le va a un banco en el test.

¿Busca más ideas de inversión para navegar por la actual volatilidad del mercado? InvestingPro le ayuda a identificar fácilmente los valores ganadores en cada momento.

Como parte de las rebajas de verano de InvestingPro, ahora puede disfrutar de increíbles descuentos en nuestros planes de suscripción por tiempo limitado:

No se pierda esta oportunidad por tiempo limitado de acceder a herramientas de vanguardia, análisis de mercado en tiempo real y opiniones de expertos. Únase a InvestingPro hoy mismo y libere su potencial inversor. Dese prisa, ¡las rebajas de verano no durarán para siempre!

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y en el Nasdaq 100 a través del ETF SPDR S&P 500 (SPY) y del ETF Invesco QQQ Trust (QQQ). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Las opiniones expresadas en este artículo son exclusivamente del autor y no deben tomarse como asesoramiento de inversión.